เปิดเกมส์การลงทุน...บริหารการเงินผ่านบัญชีหุ้น ได้ลุ้น แถมได้ดอกเบี้ย

ใครๆ ก็ไม่อยากเสียโอกาสที่จะได้รับผลตอบแทนสูง เราจึงได้เห็นนักลงทุนหน้าใหม่ตบเท้าเข้าสู่สนามการลงทุนกันมากหน้าหลายตาเลยค่ะ ถึงแม้การลงทุนในหุ้นจะมีความเสี่ยง แต่โอกาสที่จะได้ผลตอบแทนสูงมากกว่าการฝากเงินไว้กับธนาคารเฉยๆ ก็มากกว่าเช่นกันค่ะ วันนี้...เราจะพามาเปิดเกมส์การลงทุน โดยทำความรู้จักกับ "บัญชีหลักทรัพย์" หรือ "บัญชีหุ้น" ว่ามีกี่ประเภท แต่ละประเภทแตกต่างกันอย่างไร และการฝากเงินไว้ในบัญชีหุ้นเหล่านี้ ได้รับดอกเบี้ยหรือไม่ มากน้อยเพียงใด

รู้จัก "บัญชีหลักทรัพย์" หรือ "บัญชีหุ้น"

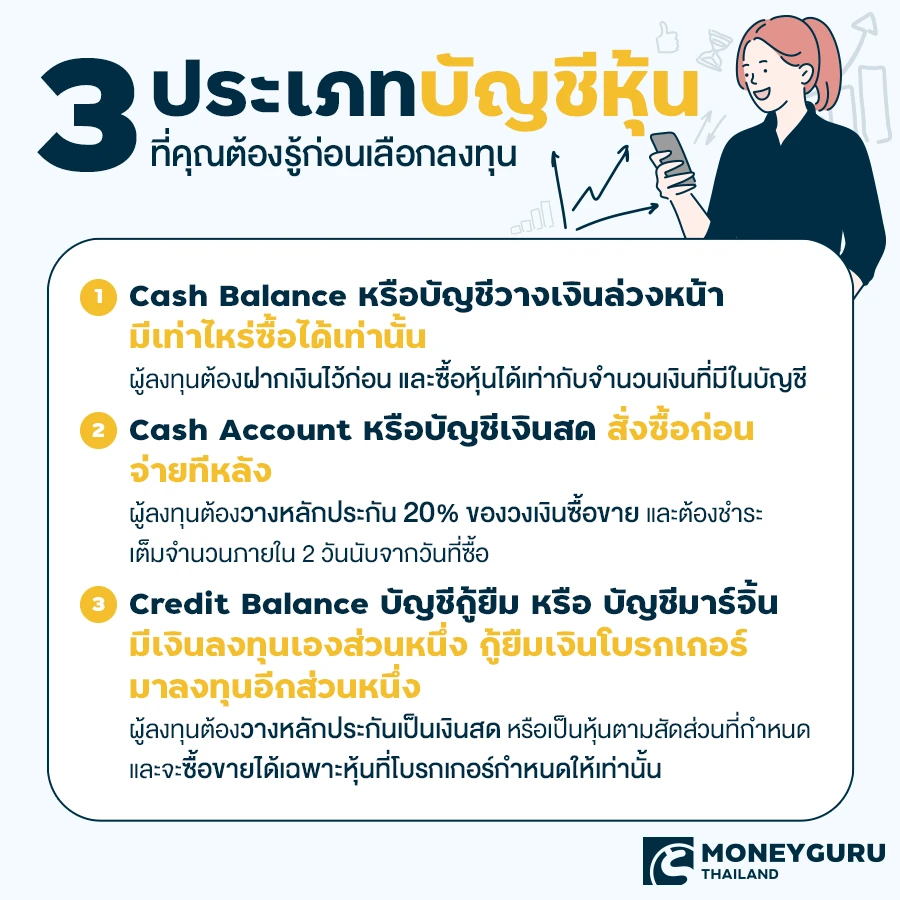

รู้จัก "บัญชีหลักทรัพย์" หรือ "บัญชีหุ้น""การลงทุนมีความเสี่ยง โปรดศึกษาข้อมูลก่อนตัดสินใจลงทุน" วลีคลาสสิคสำหรับนักลงทุนไม่ว่าจะเป็นมือใหม่ หรือนักลงทุนที่เจนจัดในสนามการลงทุนแล้วก็ยังคงต้องศึกษาข้อมูลต่างๆ ให้แน่ชัดก่อนที่จะตัดสินใจ ดังนั้น แรกเริ่มเลยเราจะพามารู้จัก "บัญชีหลักทรัพย์" ทั้ง 3 ประเภทกันก่อนนะคะ ว่ามีความแตกต่างกันอย่างไรบ้าง และแบบไหนเหมาะกับนักลงทุนในระดับใด

1. Cash Balance หรือบัญชีวางเงินล่วงหน้า : ซื้อหุ้นได้เท่ากับจำนวนเงินที่มีในบัญชี

บัญชีประเภทนี้ ผู้ลงทุนจะต้องวางหลักประกันเต็มจำนวนก่อนการซื้อขาย โดยฝากเงินเข้ามาในระบบก่อนเพื่อรอซื้อหลักทรัพย์ และจะสามารถซื้อหลักทรัพย์ได้เท่ากับมูลค่าเงินที่ฝาก "มีเท่าไหร่ ซื้อได้เท่านั้น" ส่วนเงินที่เหลือในบัญชี และยังไม่ได้นำไปชำระค่าหลักทรัพย์ จะได้รับดอกเบี้ยจากโบรกเกอร์นั้นๆ ด้วย

เหมาะสำหรับ : นักลงทุนมือใหม่

- เปิดบัญชีง่าย อนุมัติเร็ว

- ช่วยให้บริหารความเสี่ยงได้ง่ายไม่ซื้อขายเกินจำนวนเงินที่มี

- เช็กกำไร ขาดทุนได้ง่าย

- เสียค่าคอมมิชชั่นต่ำ

2. Cash Account หรือบัญชีเงินสด : สั่งซื้อก่อน จ่ายทีหลัง

สำหรับบัญชีประเภทนี้นักลงทุนจะต้องทำการฝากเงิน หรือฝากหุ้นเพื่อเป็นหลักประกันในการซื้อขายหลักทรัพย์ จำนวน 20% ของวงเงินซื้อขายหลักทรัพย์* และมีมูลค่าการซื้อขายหลักทรัพย์สูงสุดไม่เกินวงเงินที่ได้รับอนุมัติ โดยการชำระเงินค่าซื้อหลักทรัพย์จะถูกหักบัญชีในวันทำการที่ 2 (T+2) หลังจากวันที่เราซื้อหลักทรัพย์ สำหรับกรณีที่เราขายหลักทรัพย์ก็จะได้รับเงินเข้าบัญชีในวันที่ T+2 ด้วยเช่นเดียวกัน และส่วนมากจะใช้วิธีตัดบัญชีเงินฝากอัตโนมัติ (ATS) เพื่อความสะดวกในการทำธุรกรรม

(*วงเงินซื้อขายหลักทรัพย์ บริษัทจะพิจารณาจากหลักฐานทางการเงิน และความสามารถในการลงทุนของผู้ลงทุน)

เหมาะสำหรับ : นักลงทุนทั่วไปที่ต้องการสภาพคล่องในการบริหารเงินลงทุน

- วางหลักประกันก่อนการลงทุนเพียง 20% ของมูลค่าหุ้นที่ต้องการซื้อ

- ต้องมีวินัยในการซื้อขาย เพราะหลังจากรายการซื้อสำเร็จ จะต้องชำระเงินหลังจากซื้อหุ้นไปแล้วใน 2 วันทำการ

3. Credit Balance Account บัญชีกู้ยืม หรือ บัญชีมาร์จิ้น : มีเงินลงทุนเองส่วนหนึ่ง กู้ยืมเงินโบรกเกอร์มาลงทุนอีกส่วนหนึ่ง

บัญชีประเภทนี้นักลงทุนสามารถกู้ยืมเงินจากโบรกเกอร์เพื่อมาซื้อหุ้นได้ โดยต้องวางเงินหรือหลักทรัพย์เป็นหลักประกัน ตามที่กำหนดไว้กับบริษัทก่อนที่จะทำการซื้อขาย และหุ้นที่จะซื้อได้ต้องอยู่ในรายชื่อหุ้นที่บริษัทฯ กำหนดไว้เท่านั้น

โดยในการซื้อขายหลักทรัพย์ในบัญชีประเภทนี้ โบรกเกอร์จะทำหน้าที่ในการจัดการเรื่องการเงิน โดยจะนำเงินของผู้ลงทุนมาชำระค่าซื้อให้หมดก่อน ส่วนที่เกินจึงจะเป็นการกู้ยืมเงิน แต่หากเงินหรือหลักทรัพย์ที่นำมาวางเป็นหลักประกัน มีจำนวนสูงกว่ามูลค่าซื้อหลักทรัพย์ ก็จะยังไม่เกิดภาระการกู้ยืม และหากมียอดคงเหลือในบัญชีเป็นเงินสด ผู้ลงทุนก็จะได้รับดอกเบี้ยรับจากเงินจำนวนนั้นอีกด้วยค่ะ

เหมาะสำหรับ : นักลงทุนระดับ Advance เพราะสามารถช่วยเพิ่มอำนาจการซื้อ และความคล่องตัวของลูกค้าผู้ลงทุน

รู้จักประเภทของ "หลักประกัน"

สำหรับการลงทุนโดยใช้บัญชีประเภท Credit Balance จะแยกวงเงินออกเป็น 2 ส่วน คือ

- เงินกู้ยืมจากบริษัท (Borrowed)

- เงินวางหลักประกัน (Margin) โดยในส่วนของเงินวางหลักประกัน จะแบ่งออกเป็น 3 รูปแบบ ที่นักลงทุนต้องรู้ คือ

- หลักประกันขั้นต้น หรือ Initial Margin Rate (IM)

- หลักประกันรักษาสภาพ หรือ Maintenance Margin Rate (MM)

- หลักประกันขั้นต่ำสุด หรือ Force Margin Rate (FM)

หลักประกันขั้นต้น หรือ Initial Margin Rate (IM) เป็นอัตราที่กำหนดว่าผู้ลงทุนต้องวางหลักประกันเป็นสัดส่วนเท่าใดของมูลค่าหลักทรัพย์ที่ต้องการซื้อ และจำนวนเงินวางหลักประกันจะแปรผันตาม ปัจจัยพื้นฐาน และความเสี่ยงของหลักทรัพย์นั้นๆ เช่น หากหลักทรัพย์ที่ต้องการซื้อมีความเสี่ยงสูง เงินวางหลักประกัน (IM) ก็จะสูงขึ้นตามไปด้วย

หลักประกันรักษาสภาพ หรือ Maintenance Margin Rate (MM) เป็นหลักประกันขั้นต่ำที่ผู้ลงทุนต้องคงไว้ หากยอดคงเหลือในบัญชีเงินวางหลักประกันลดลงต่ำกว่านี้ ผู้ลงทุนจะต้องถูกเรียกให้วางเงินประกันเพิ่ม (Call Margin)

หลักประกันขั้นต่ำสุด หรือ Force Margin Rate (FM) กรณีที่ถูก Call Margin แล้วยังไม่นำมาวางภายในระยะเวลาที่บริษัทฯกำหนด ผู้ลงทุนก็จะถูกบังคับขายหลักทรัพย์นั้นออกไป (Force Sell)

หลังจากที่เราได้ทราบรูปแบบ และความแตกต่างของบัญชีหุ้นประเภทต่างๆ ไปแล้ว เรามาดูกันค่ะว่าหากเรามีเงินวางประกันค้างอยู่ในบัญชีหุ้น เราจะได้รับดอกเบี้ยจากเงินจำนวนนั้นเท่าไหร่กันบ้าง

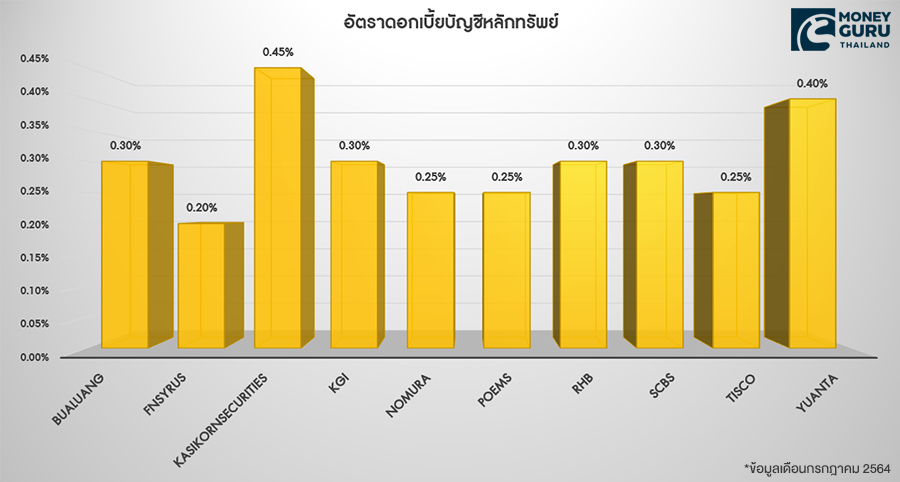

"ดอกเบี้ยบัญชีหุ้น" บริษัทหลักทรัพย์ไหน ให้เท่าไหร่บ้าง

"ดอกเบี้ยบัญชีหุ้น" บริษัทหลักทรัพย์ไหน ให้เท่าไหร่บ้างสำหรับบัญชีหุ้นทั้ง 3 ประเภทเราสามารถได้ "ดอกเบี้ยรับ" จากยอดเงินคงเหลือในบัญชี เมื่อเรามีเงินฝากเข้าบัญชีค้างไว้โดยที่ยังไม่ได้นำไปชำระค่าหุ้น หรือเป็นยอดเงินวางหลักประกันที่คงเหลืออยู่ในบัญชี โดยบริษัทหลักทรัพย์จะจ่ายดอกเบี้ยให้สำหรับจำนวนเงินดังกล่าว ซึ่งเราขอรวบรวมมาไว้ให้เป็นข้อมูลดังนี้ค่ะ

หมายเหตุ : ข้อมูลอัตราดอกเบี้ยบัญชีหลักทรัพย์เป็นข้อมูล ณ เดือนกรกฎาคม 2564 อาจมีการเปลี่ยนแปลงได้ ผู้ที่สนใจสามารถสอบถามข้อมูลเพิ่มเติมจากบริษัทหลักทรัพย์นั้นๆ อีกครั้งหนึ่ง

เมื่อเราเข้าใจรูปแบบ ความแตกต่าง รวมไปถึงหลักการของ 3 บัญชีหุ้นข้างต้นกันแล้ว ลำดับถัดมาเราควรวิเคราะห์ตัวเราเองว่า เราเหมาะกับการลงทุนในบัญชีรูปแบบไหน เมื่อเงินพร้อม ใจพร้อม มาเปิดเกมส์การลงทุนกันได้เลยค่ะ