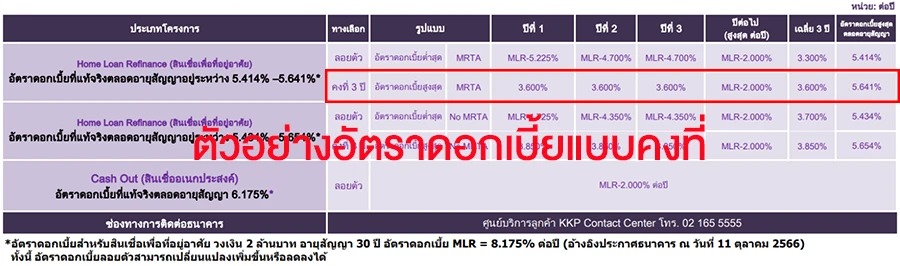

1.1 ดอกเบี้ยคงที่ตลอดอายุสัญญา เป็นอัตราดอกเบี้ยที่ไม่เปลี่ยนแปลงตลอดระยะเวลาที่ผู้กู้ต้องชำระคืนเงินกู้ ไม่ว่าจะเป็นระยะเวลา 10 ปี 20 ปี หรือมากกว่านั้น โดยผู้กู้จะสามารถคาดการณ์ล่วงหน้าว่าต้องชำระเงินกู้ในอัตราดอกเบี้ยเท่าใดในแต่ละงวด ช่วยให้สามารถวางแผนการเงินได้ง่ายขึ้น

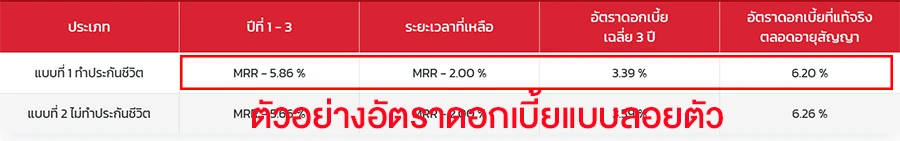

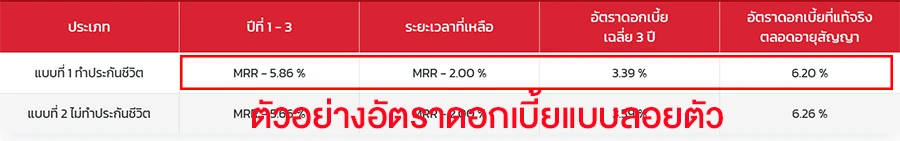

ตัวอย่าง อัตราดอกเบี้ยรีไฟแนนซ์ธนาคารเกียรตินาคินภัทร

ข้อดีของดอกเบี้ยคงที่ตลอดอายุสัญญา : มีความเสี่ยงต่ำ ผู้กู้ไม่ต้องกังวลเรื่องอัตราดอกเบี้ยที่จะเปลี่ยนแปลงตามสภาวะตลาด ทราบแน่นอนว่าแต่ละเดือนต้องจ่ายเท่าไร และต้องจ่ายนานแค่ไหน

ข้อเสียของดอกเบี้ยคงที่ตลอดอายุสัญญา : หากธนาคารมีการลดอัตราดอกเบี้ย ผู้กู้จะไม่ได้รับประโยชน์จากอัตราดอกเบี้ยที่ลดลงเพราะดอกเบี้ยถูกกำหนดไว้คงที่แล้ว

ดอกเบี้ยคงที่ตลอดอายุสัญญา เหมาะสำหรับผู้ที่ต้องการความมั่นคง และไม่ต้องการความเสี่ยงจากการเปลี่ยนแปลงของอัตราดอกเบี้ยในอนาคต

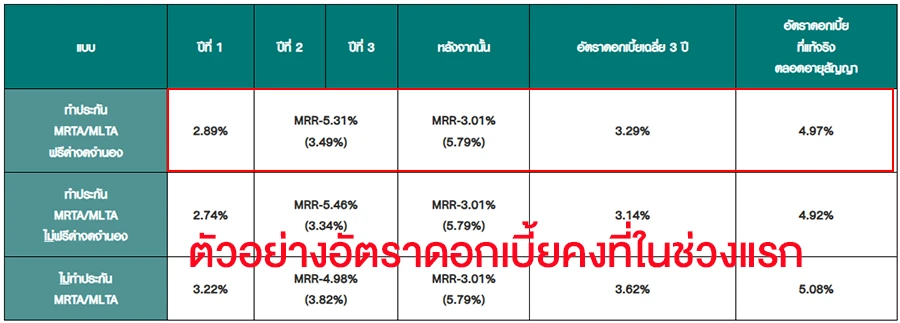

1.2 ดอกเบี้ยคงที่ในช่วงแรก คือ อัตราดอกเบี้ยที่ถูกกำหนดให้คงที่ในช่วงแรกของระยะเวลาการกู้เงิน เช่น 1 ปี 3 ปี หรือ 5 ปี หลังจากนั้นจะปรับเป็นอัตราดอกเบี้ยแบบลอยตัว ตามสภาวะตลาด หรือปรับตามอัตราดอกเบี้ยอ้างอิง เช่น MLR, MRR หรือ MOR

ตัวอย่าง อัตราดอกเบี้ยรีไฟแนนซ์ธนาคารแลนด์ แอนด์ เฮ้าส์

ข้อดีของดอกเบี้ยคงที่ในช่วงแรก : มักจะมีอัตราดอกเบี้ยต่ำกว่าดอกเบี้ยคงที่ตลอดอายุสัญญา ทำให้ผู้กู้สามารถประหยัดเงินในช่วงแรกได้

ข้อเสียของดอกเบี้ยคงที่ในช่วงแรก : ผู้กู้อาจต้องคำนึงถึงการเปลี่ยนแปลงของดอกเบี้ยในอนาคต และอาจต้องมีการปรับแผนการเงินใหม่เมื่อถึงช่วงที่ดอกเบี้ยลอยตัว

ดอกเบี้ยคงที่ในช่วงแรก เหมาะสำหรับผู้ที่ต้องการประหยัดดอกเบี้ยในช่วงต้น และเมื่อถึงช่วงที่ดอกเบี้ยปรับเป็นแบบลอยตัว ก็สามารถรีไฟแนนซ์เพื่อหาดอกเบี้ยที่ถูกลงจากธนาคารใหม่ได้

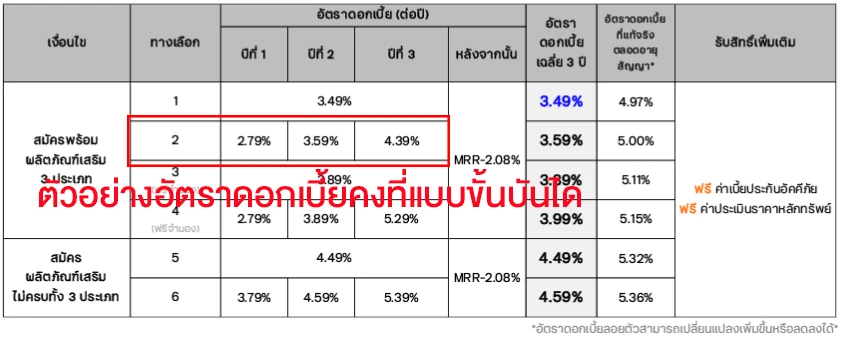

1.3 ดอกเบี้ยคงที่แบบขั้นบันได เป็นอัตราดอกเบี้ยกำหนดให้คงที่ในช่วงระยะเวลาหนึ่ง และจะมีการปรับขึ้นหรือลงเป็นขั้นๆ เช่น ดอกเบี้ยปีแรก 1.99% ปีที่สอง 2.50% ปีที่สาม 3.30% หรือปรับตามช่วงเวลาที่กำหนด เช่น ทุก 1 ปี ทุก 3 ปี หรือทุก 5 ปี หลังจากนั้นจะปรับเป็นอัตราดอกเบี้ยแบบลอยตัว

ตัวอย่างอัตราดอกเบี้ยรีไฟแนนซ์ธนาคารทีทีบี

ข้อดีของดอกเบี้ยคงที่แบบขั้นบันได : ผู้กู้สามารถคาดการณ์การชำระดอกเบี้ยในแต่ละช่วงเวลาได้ เนื่องจากดอกเบี้ยถูกกำหนดไว้ล่วงหน้า

ข้อเสียของดอกเบี้ยคงที่แบบขั้นบันได : ผู้กู้ต้องเตรียมพร้อมรับมือกับดอกเบี้ยที่จะปรับเพิ่มขึ้นในอนาคต

ดอกเบี้ยคงที่แบบขั้นบันได เหมาะสำหรับผู้กู้ที่ต้องการความยืดหยุ่น และสามารถปรับแผนการเงินให้สอดคล้องกับการเปลี่ยนแปลงของอัตราดอกเบี้ยในอนาคตได้

2. อัตราดอกเบี้ยลอยตัว (Floating Rate) คือ อัตราดอกเบี้ยที่มีการปรับเปลี่ยนตามสภาวะตลาดหรืออัตราดอกเบี้ยอ้างอิง เช่น MLR, MRR หรือ MOR ซึ่งอาจจะทำให้ดอกเบี้ยเพิ่มขึ้นหรือลดลง และไม่ได้กำหนดระยะเวลาการปรับดอกเบี้ยที่แน่นอน

ตัวอย่างอัตราดอกเบี้ยรีไฟแนนซ์ธนาคารซีไอเอ็มบี ไทย

ตัวอย่างอัตราดอกเบี้ยรีไฟแนนซ์ธนาคารซีไอเอ็มบี ไทย

2.1 ดอกเบี้ย MLR (Minimum Loan Rate) คือ อัตราดอกเบี้ยเงินกู้ขั้นต่ำที่ธนาคารเรียกเก็บจากลูกค้ารายใหญ่ชั้นดี ส่วนใหญ่จะใช้คำนวณสำหรับเงินกู้ระยะยาวที่มีกำหนดระยะเวลาแน่นอน

2.2 ดอกเบี้ย MRR (Minimum Retail Rate) คือ อัตราดอกเบี้ยเงินกู้ขั้นต่ำที่ธนาคารเรียกเก็บจากลูกค้ารายย่อยชั้นดี ส่วนใหญ่จะใช้คำนวณเป็นอัตราดอกเบี้ยบ้าน และสินเชื่อส่วนบุคคล

2.3 ดอกเบี้ย MOR (Minimum Overdraft Rate) คือ อัตราดอกเบี้ยขั้นต่ำที่ธนาคารเรียกเก็บจากลูกค้ารายใหญ่ชั้นดี มีประวัติการเงินดี โดใช้สำหรับสินเชื่อวงเงินเบิกเกินบัญชี (OD)

ข้อดีของอัตราดอกเบี้ยแบบลอยตัว : อัตราดอกเบี้ยจะสามารถปรับเปลี่ยนตามการเปลี่ยนแปลงของตลาด ทำให้ผู้กู้สามารถรับประโยชน์จากอัตราดอกเบี้ยที่ลดลงในกรณีที่สภาวะเศรษฐกิจดีขึ้น ซึ่งอาจทำให้การชำระหนี้มีภาระลดลงในบางช่วงเวลาได้

ข้อเสียของอัตราดอกเบี้ยแบบลอยตัว : จากการที่อัตราดอกเบี้ยสามารถเปลี่ยนแปลงได้ตลอดเวลาตามสภาวะตลาด อาจทำให้ผู้กู้ไม่สามารถคาดการณ์ค่าใช้จ่ายในการชำระหนี้ได้แน่นอน อาจมีความเสี่ยงที่อัตราดอกเบี้ยอาจเพิ่มขึ้นในอนาคต ซึ่งอาจทำให้การชำระหนี้มีภาระสูงขึ้นได้เช่นกัน

อัตราดอกเบี้ยแบบลอยตัว มักจะไม่เปลี่ยนแปลงในช่วงระยะเวลาสั้นๆ จึงเหมาะกับการกู้ยืมระยะสั้น เช่น หากต้องการรีไฟแนนซ์ไปธนาคารใหม่ที่คิดอัตราดอกเบี้ยลอยตัวที่คำนวณแล้วอัตราดอกเบี้ยต่ำกว่าอัตราดอกเบี้ยคงที่ หรืออัตราดอกเบี้ยแบบผสมจากธนาคารอื่น ผู้กู้ก็สามารถเลือกอัตราดอกเบี้ยแบบลอยตัวได้ เพราะหากผ่อนชำระไปจนถึงระยะเวลาที่จะสามารถรีไฟแนนซ์ไปธนาคารใหม่ได้อีก แล้วปรากฎว่าอัตราดอกเบี้ยลอยตัว ณ ขณะนั้นสูงขึ้นมาก ผู้กู้ก็สามารถรีไฟแนนซ์ไปธนาคารใหม่ได้อีกครั้ง

สรุปแล้ว การเลือกประเภทของดอกเบี้ยสินเชื่อรีไฟแนนซ์บ้าน นอกจากจะเปรียบเทียบหาอัตราดอกเบี้ยที่ต่ำลงจากดอกเบี้ยสินเชื่อเดิมแล้ว ยังควรพิจารณาจากความเหมาะสมกับสถานการณ์การเงินและการวางแผนในอนาคตของผู้กู้ประกอบด้วยนะคะ หาก

สนใจดูข้อมูลสินเชื่อรีไฟแนนซ์บ้านทุกธนาคาร คลิกที่นี่