ใครที่กำลังจะซื้อบ้าน หรือคอนโด ไม่ว่าจะเป็นเพื่ออยู่อาศัย หรือเพื่อการลงทุนก็ตาม นอกจากจะดูในเรื่องของทำเล สภาพแวดล้อม การเดินทาง ความน่าเชื่อถือของโครงการ รวมถึงค่าใช้จ่ายในการดำเนินการขอสินเชื่อแล้ว การตัดสินใจว่าจะเลือกดอกเบี้ยเงินกู้ธนาคารไหนดี เพื่อเปรียบเทียบดอกเบี้ยที่เหมาะสมก็เป็นสิ่งสำคัญนะคะ เพราะอาจจะช่วยลดค่าใช้จ่ายในส่วนของดอกเบี้ยลง และช่วยให้เราผ่อนได้สบายขึ้นนั่นเองค่ะ ซึ่งรูปแบบของอัตราดอกเบี้ยสินเชื่อบ้าน มีทั้งแบบ "อัตราดอกเบี้ยคงที่", "อัตราดอกเบี้ยลอยตัว" ทั้ง 2 แบบมีความแตกต่างกันอย่างไร เลือกแบบไหนจะดีกว่ากัน ตามมาดูกันเลยค่ะ

อัตราดอกเบี้ยคงที่ (Fixed Interest Rate) คือ อัตราดอกเบี้ยที่ธนาคารกำหนดไว้ และไม่เปลี่ยนแปลงตลอดระยะเวลาที่กำหนดในสัญญา หมายความว่าผู้กู้ยืมจะต้องชำระดอกเบี้ยในอัตราคงที่ที่กำหนดไว้ตลอดระยะเวลาของสัญญา โดยไม่มีการเปลี่ยนแปลงตามสภาวะตลาดหรืออัตราดอกเบี้ยอ้างอิงที่เปลี่ยนไปในอนาคต

อัตราดอกเบี้ยลอยตัว (Floating Interest Rate) คือ อัตราดอกเบี้ยที่เปลี่ยนแปลงตามอัตราดอกเบี้ยของตลาดหรืออัตราดอกเบี้ยอ้างอิงที่กำหนดโดยสถาบันการเงิน และเมื่ออัตราดอกเบี้ยลอยตัวมีการเปลี่ยนแปลง อัตราดอกเบี้ยที่ผู้กู้ยืมต้องชำระก็จะเปลี่ยนตามไปด้วย ซึ่งการเปลี่ยนแปลงอัตราดอกเบี้ยลอยตัวสามารถเกิดขึ้นในระหว่างระยะเวลากู้ยืมได้ อัตราดอกเบี้ยลอยตัวในสถาบันการเงินแบ่งเป็น 3 ประเภท ดังนี้

- MLR (Minimum Loan Rate) เป็นอัตราดอกเบี้ยลอยตัวขั้นต่ำที่ธนาคารจะเรียกเก็บจากลูกค้ารายใหญ่ชั้นดี มีประวัติการชำระเงินดี ใช้กับเงินกู้ระยะยาว และมีกำหนดระยะเวลาชัดเจน

- MRR (Minimum Retail Rate) เป็นอัตราดอกเบี้ยลอยตัวขั้นต่ำที่ธนาคารจะเรียกเก็บจากลูกค้ารายย่อยชั้นดี ใช้กับสินเชื่อทุกประเภท

- MOR (Minimum Overdraft Rate) เป็นอัตราดอกเบี้ยลอยตัวขั้นต่ำที่ธนาคารจะเรียกเก็บจากลูกค้ารายใหญ่ชั้นดี มีประวัติการเงินดี ประเภทมีวงเงินเบิกเกินบัญชี

ซึ่งนอกจากดอกเบี้ยทั้ง 2 แบบข้างต้นแล้ว ปัจจุบันธนาคารยังมีการคิดดอกเบี้ยสินเชื่อในรูปแบบอัตราดอกเบี้ยผสม คือการนำข้อดีของดอกเบี้ยแบบคงที่ และแบบลอยตัว มาผสมกัน ดังนั้นใน 1 สัญญาเงินกู้ก็อาจจะมีทั้งการคิดดอกเบี้ยแบบคงที่ และดอกเบี้ยแบบลอยตัวได้ ตามเงื่อนไขที่ธนาคารกำหนด แต่ทั้งนี้ การจะตัดสินใจเลือกอัตราดอกเบี้ยแบบไหน ก็ขึ้นอยู่กับผู้ขอสินเชื่อด้วยว่าทางเลือกไหนจะเหมาะสม และเกิดประโยชน์กับตนเองสูงที่สุดนะคะ

ตัวอย่างดอกเบี้ยสินเชื่อบ้าน

ตัวอย่างอัตราดอกเบี้ยสินเชื่อบ้านธนาคารกรุงไทย

จากตัวอย่างอัตราดอกเบี้ยข้างต้นเป็นอัตราดอกเบี้ยแบบผสม คือ มีทั้งอัตราดอกเบี้ยคงที่ และอัตราดอกเบี้ยแบบลอยตัวค่ะ โดยมี

- อัตราดอกเบี้ยแบบคงที่ ในเดือนที่ 1 - 3 = 0.57% ต่อปี

- อัตราดอกเบี้ยแบบลอยตัว ตั้งแต่เดือนที่ 4 จนถึงตลอดอายุสัญญา โดยอ้างอิงตามอัตราดอกเบี้ย MRR ตามประกาศของธนาคาร

แนะวิธีเลือกเปรียบเทียบอัตราดอกเบี้ยสินเชื่อบ้านแบบง่าย

- การเปรียบเทียบอัตราดอกเบี้ยสินเชื่อที่อยู่อาศัยแบบง่าย ควรเปรียบเทียบที่อัตราดอกเบี้ยเฉลี่ย 3 ปีแรก เพราะเป็นระยะเวลาอัตราดอกเบี้ยโปรโมชัน ที่ธนาคารจะให้ดอกเบี้ยต่ำกว่า และหลังจากนั้น จะปรับเป็นอัตราดอกเบี้ยลอยตัวตลอดอายุสัญญา

- หากกู้ และผ่อนชำระครบ 3 ปี หรือจนครบกำหนดที่จะสามารถรีไฟแนนซ์ได้ควรเลือกเปรียบเทียบอัตราดอกเบี้ยสำหรับรีไฟแนนซ์ โดยใช้วิธีเลือกเปรียบเทียบแบบเดียวกับข้อ 1

- หากวงเงินกู้เหลือน้อยลงมากแล้ว บางครั้งการรีไฟแนนซ์ อาจมีค่าใช้จ่ายในการดำเนินการสูงกว่าอัตราดอกเบี้ยที่ประหยัดได้ ควรคิดคำนวณให้ดีก่อนตัดสินใจ

ตัวอย่างอัตราดอกเบี้ยสินเชื่อบ้าน

จากตัวอย่างข้างต้น เห็นได้ว่า อัตราดอกเบี้ยของธนาคาร B และ ธนาคาร C ที่มีโปรโมชันอัตราดอกเบี้ยคงที่ในช่วงแรก เมื่อคิดเป็นอัตราดอกเบี้ยเฉลี่ย 3 ปีแล้ว ก็ยังสูงกว่าอัตราดอกเบี้ยของธนาคาร A ที่คิดอัตราดอกเบี้ยแบบลอยตัวตั้งแต่ปีแรก

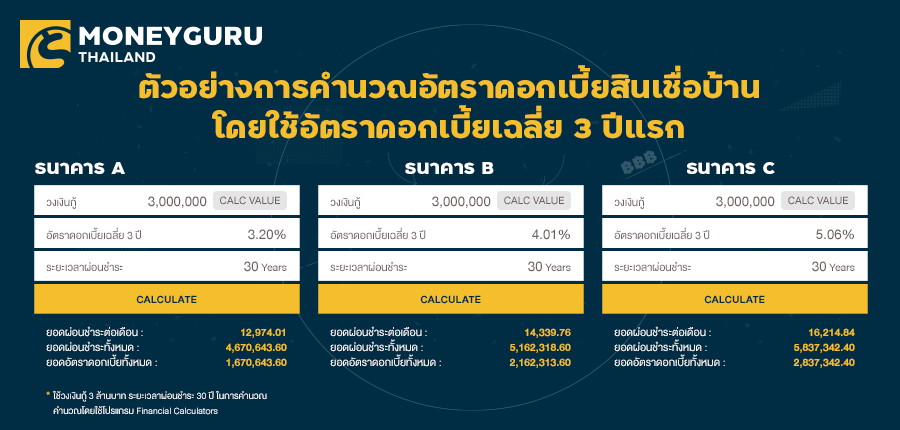

ตัวอย่างการคำนวณอัตราดอกเบี้ยสินเชื่อบ้าน โดยใช้อัตราดอกเบี้ยเฉลี่ย 3 ปีแรก

จากตารางการคำนวณข้างต้น เห็นได้ว่า อัตราดอกเบี้ยของธนาคาร A น้อยกว่าอัตราดอกเบี้ยของธนาคาร B 492,670 บาท และน้อยกว่าอัตราดอกเบี้ยของธนาคาร C 1,166,698.80 บาท ดังนั้น หากเราไม่ได้มีแพลนที่จะโปะยอดหนี้เป็นจำนวนเยอะๆ ตั้งแต่ปีแรก การเลือกเปรียบเทียบอัตราดอกเบี้ยโดยใช้อัตราดอกเบี้ยเฉลี่ย 3 ปีแรก ก็ช่วยให้เห็นความแตกต่างของจำนวนดอกเบี้ยที่ต้องเสียไปได้ชัดเจนยิ่งขึ้นนะคะ