เชื่อว่าทุกคนจะมีคนที่ตัวเองห่วงใยอยู่เสมอ คนโสดอาจจะมีพ่อแม่ที่ยังต้องดูแล คนมีเป็นพ่อแม่เสาหลักของบ้าน จะมีลูกๆ ที่ต้องเลี้ยงดูให้เติบโต จนกว่าเขาจะหาเลี้ยงตัวเองได้ ดังนั้น เราอาจจะปฏิเสธไม่ได้ว่าเราควรเริ่มวางแผนการเงินให้ดี เพื่อให้มีเงินเพียงพอในการดูแลตัวเองและครอบครัว และหนึ่งในวิธีการวางแผนการเงิน คือ การวางแผนมรดก เพื่อเป็นการการันตีเงินมรดกให้กับคนที่เรารักเราห่วงใย ในยามที่เราเสียชีวิตจากไป

แล้วเราจะต้องมีเงินมรดกที่เท่าไหร่ถึงจะพอ ... 1 ล้าน 2 ล้าน 5 ล้าน 10 ล้าน หรือมากกว่านั้นล่ะ

หลักการง่ายๆ ลองพิจารณาถึงค่าใช้จ่ายต่อเดือน ต่อปี ของครอบครัว เช่น เฉลี่ย 30,000 บาทต่อเดือน แปลว่า 360,000 บาทต่อปี จากนั้น คำนวนระยะเวลาที่เหลือหลังจากที่เราเสียชีวิตไป โดยนำอายุของตัวเองในขณะนั้น ลบกับ ระยะเวลาที่ครอบครัวยังต้องการใช้เงินหลังจากเราเสียชีวิตแล้ว

ยกตัวอย่าง เช่น เรามีอายุ 40 ปี มีลูกยังเรียนอยู่ คำนวนแล้วว่า อีก 10 ปี ลูกถึงจะหางานหาเงินเองได้ ซึ่งใน 10 ปีนั้น ต้องมีค่าใช้จ่ายต่างๆ เช่น ค่าเล่าเรียนลูก ค่าผ่อนบ้าน ค่าผ่อนรถ และอื่นๆ ตกปีละ 1 ล้านบาท แปลว่า ถ้าเราเสียชีวิตตอนนี้ จะต้องใช้เงินถึง 10 ล้านบาท เลี้ยงดูลูกๆและครอบครัวจนกว่าลูกจะหารายได้เองได้

มรดก 10 ล้าน เป็นตัวเลขที่ค่อนข้างสูง แล้วจะหาเงินจำนวนนี้ได้อย่างไรบ้าง

1. สะสมเงิน ออมเงินให้เป็นระบบ แบ่งเงินจากรายได้ เข้าไปเก็บออมที่ไม่มีความเสี่ยง เช่น ฝากธนาคาร วิธีนี้ข้อดีคือปลอดภัย แต่ข้อเสียคือผลตอบแทนต่ำ กว่าจะได้เงิน 10 ล้าน เงินฝากต่อเดือนจะต้องมีจำนวนมาก และใช้ระยะเวลานาน

2. ลงทุนในสินทรัพย์ที่มีความเสี่ยง เช่น หุ้น กองทุน เพื่อให้มีโอกาสได้มาซึ่งผลตอบแทนที่สูงขึ้น ข้อดี คือมีโอกาสได้ผลตอบแทนสูง แต่ข้อเสียคือมีความเสี่ยงสูงที่เงินต้นจะหาย และควรต้องมีความรู้ในการศึกษาอย่างดี

3. ทำประกันมรดก เป็นวิธีที่ใช้เงินจำนวนน้อยและการันตีจำนวนเงินทุนประกันได้สูง และชัดเจนที่สุด พร้อมกับลดความเสี่ยงต่างๆออกไป วิธีนี้ เป็นหนึ่งในการวางแผนมรดกได้ดี ปลอดภาษีมรดกอีกด้วย

ซึ่งมีแบบประกันมากมายที่สามารถทำได้ เพื่อให้ได้ความคุ้มครองชีวิตให้ตัวเอง แต่จะทำแบบไหนที่คุ้มที่สุด ปัจจุบัน รูปแบบประกันชีวิตที่เป็นที่นิยมเพื่อเน้นทุนคุ้มครองสูงๆ มี 2 แบบ คือ แบบประกันชีวิตตลอดชีพ และแบบประกันชีวิตควบการลงทุน (Unit linked) เราลองมาดูเงื่อนไขแต่ละแบบประกันกันค่ะ

ประกันชีวิตแบบตลอดชีพ (Whole Life Insurance)

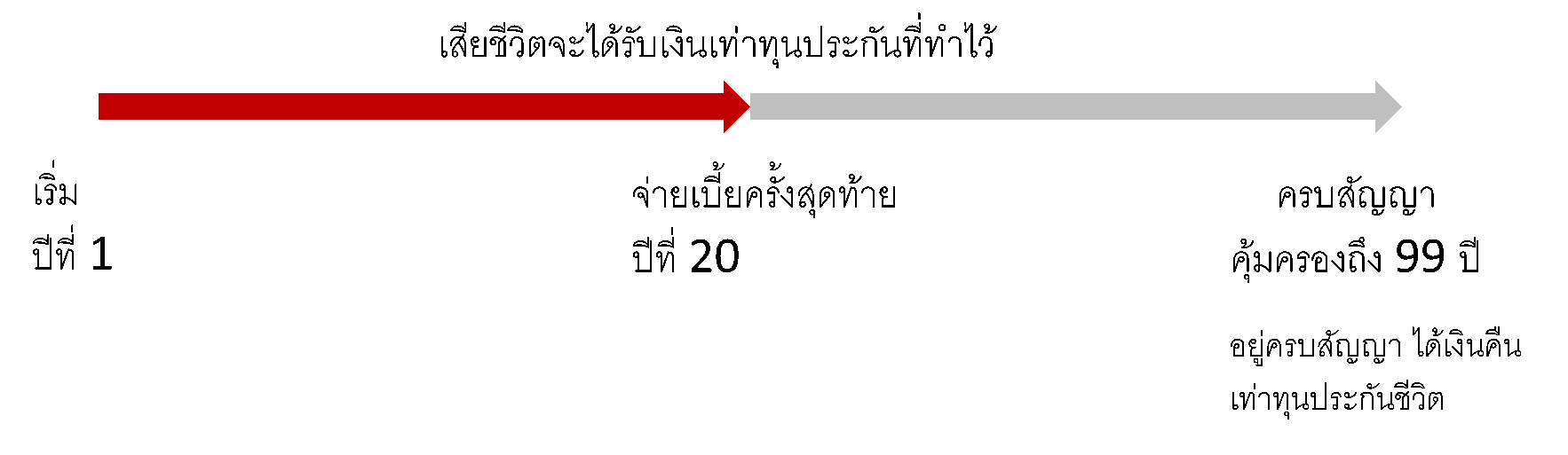

ประกันชีวิตแบบนี้ คือ การที่เราจ่ายเบี้ยในระยะเวลาหนึ่ง เช่น 10 ปี 20 ปี แต่ตัวประกันจะคุ้มครองเราไปตลอดชีวิต ส่วนใหญ่จะคุ้มครองถึงอายุ 85 ปี หรือ 99 ปี เสียชีวิตเมื่อไหร่ก็ได้รับเงินทุนคุ้มครอง แต่เมื่อครบสัญญาแล้วเรายังมีชีวิตอยู่ เราก็จะได้เงินทุนประกันที่ทำไว้คืนมา

เช่น ทำประกันตอนอายุ 30 ปี ทุนคุ้มครอง 1 ล้านบาท เราจะจ่ายเบี้ยไปถึงอายุ 50 แต่มีความคุ้มครองชีวิตตั้งแต่วันแรกที่กรมธรรม์อนุมัติ ถ้ากรณีที่เราเสียชีวิต ก็จะมีมรดก 1 ล้านบาท ส่งต่อถึงบุคคลที่เราใส่ชื่อเป็นผู้รับผลประโยชน์

ตัวอย่างประกันชีวิตแบบตลอดชีพ

FWD ประกันคุ้มครองชีวิต ตลอดชีพ 99/99

https://www.fwd.co.th/th/life-protection/whole-life/

krungthai-axa LifeReady

https://www.krungthai-axa.co.th/th/products/life-accident-and-critical-insurance/life-ready

ประกันชีวิตควบการลงทุน (Unit linked)

จะมีความเหมือนกับประกันชีวิตแบบตลอดชีพ ตรงที่ให้ความคุ้มครองชีวิต แต่ความแตกต่าง คือ ให้โอกาสในการตอบแทนในหน่วยลงทุนของกองทุนอีกด้วย ซึ่ง Unit Linked มาจากคำว่า Unit Linked Insurance Policy (ULIP) คือ ประกันที่มาพร้อมหน่วย แปลว่า ผู้ทำประกันมีโอกาสจะได้ผลตอบแทนที่มาจากหน่วยลงทุน พร้อมรับความคุ้มครองชีวิตไปในเวลาเดียวกัน หากเสียชีวิต ก็จะได้รับเงินคุ้มครอง บวกกับมูลค่าหน่วยลงทุนในขณะนั้นไป โดยประกันประเภทนี้ จะมีความยืดหยุ่นสูง โดยสามารถให้ผู้ซื้อสามารถปรับเปลี่ยนความคุ้มครอง และพอร์ตการลงทุน หรือความเสี่ยงของหน่วยลงทุนที่เรารับได้ตามสถานการณ์ หรือความจำเป็นในแต่ละช่วงอายุ เช่น ปรับทุนประกันให้สูงขึ้น พักชำระเบี้ย หรือซื้อหน่วยลงทุนเพิ่มระหว่างปี สับเปลี่ยนกองทุนตามสถานการณ์ เป็นต้น

ตัวอย่างประกันชีวิตแบบตลอดชีพ

เอไอเอ อิสระ พลัส (ยูนิต ลิงค์)

https://www.aia.co.th/th/our-products/save-invest/aia-issara-plus-unit-linked

ตารางเปรียบเทียบ ของผู้ทำประกันเพศชาย อายุ 35 ปี ทำทุนประกันชีวิต 10 ล้านบาท

| | ประกันชีวิตแบบตลอดชีพ

(ยกตัวอย่าง AIA 20 pay life) | ประกันควบการลงทุน (Unit Linked)

(ยกตัวอย่างของ AIA Issara plus) |

| ทุนประกันชีวิต | 10,000,000 บาท | 10,000,000 บาท |

| เบี้ยประกัน | 223,000 บาท | สามารถเลือกเบี้ยประกันได้ ระหว่าง 83,333 - 200,000 บาท |

| ระยะเวลาจ่ายเบี้ย | 20 ปี | ไม่ได้ระบุ สามารถจ่ายไปเรื่อยๆ หรือหยุดจ่ายเมื่อต้องการ |

| รวมเบี้ยสะสม | 4,460,000 บาท | ขึ้นอยู่กับระยะเวลาที่จ่ายเบี้ยประกัน |

| ระยะเวลาคุ้มครอง | 99 ปี | ขึ้นอยู่กับเบี้ยประกัน ระยะเวลาของจ่ายเบี้ยประกัน รวมถึงมูลค่าหน่วยลงทุน |

| ความเสี่ยง | ต่ำ / ไม่มี | ขึ้นอยู่กับความเสี่ยงของกองทุนที่เลือก และไม่การันตีเงินในมูลค่าหน่วยลงทุน |

| ความเข้าใจเรื่องการลงทุน | ไม่จำเป็นต้องมีความรู้เรื่องการลงทุน | ต้องศึกษาเพิ่มเติม เพราะไม่ได้การันตีผลตอบแทน และมีโอกาสที่จะไม่ได้รับผลตอบแทนตามที่คาดหวังไว้ |

| เงินคืนกรณีเสียชีวิต | ทุนคุ้มครอง 10,000,000 บาท | ทุนคุ้มครอง 10,000,000 บาท + มูลค่าหน่วยลงทุน |

| ความยืดหยุ่น | จ่ายเบี้ยคงที่ตลอดปีที่ระบุสัญญา | ปรับเปลี่ยนเบี้ยหรือทุนประกัน ตามสถานการณ์ในแต่ละช่วงชีวิตได้ |

| ลดหย่อนภาษี | ไม่เกิน 100,000 บาท | ได้เฉพาะในส่วนเบี้ยที่จ่ายค่าประกันชีวิต และไม่เกิน 100,000 บาท |

| เหมาะกับใคร | หัวหน้าครอบครัว บุคคลทั่วไป คนที่ไม่ต้องการความเสี่ยง | นักลงทุน หัวหน้าครอบครัว บุคคลทั่วไปที่รับความเสี่ยงได้ |

จะเห็นว่า ถ้าเปรียบเทียบในเรื่องเบี้ยประกันแล้ว ประกันชีวิตแบบตลอดชีพจะเป็นเรทคงที่ Fix ไว้ในแต่ละอายุ และเบี้ยจะสูงกว่าแบบ Unit linked แต่ความเสี่ยงต่ำกว่า ถ้าใครรับความเสี่ยงได้น้อย แนะนำให้ทำแบบตลอดชีพค่ะ

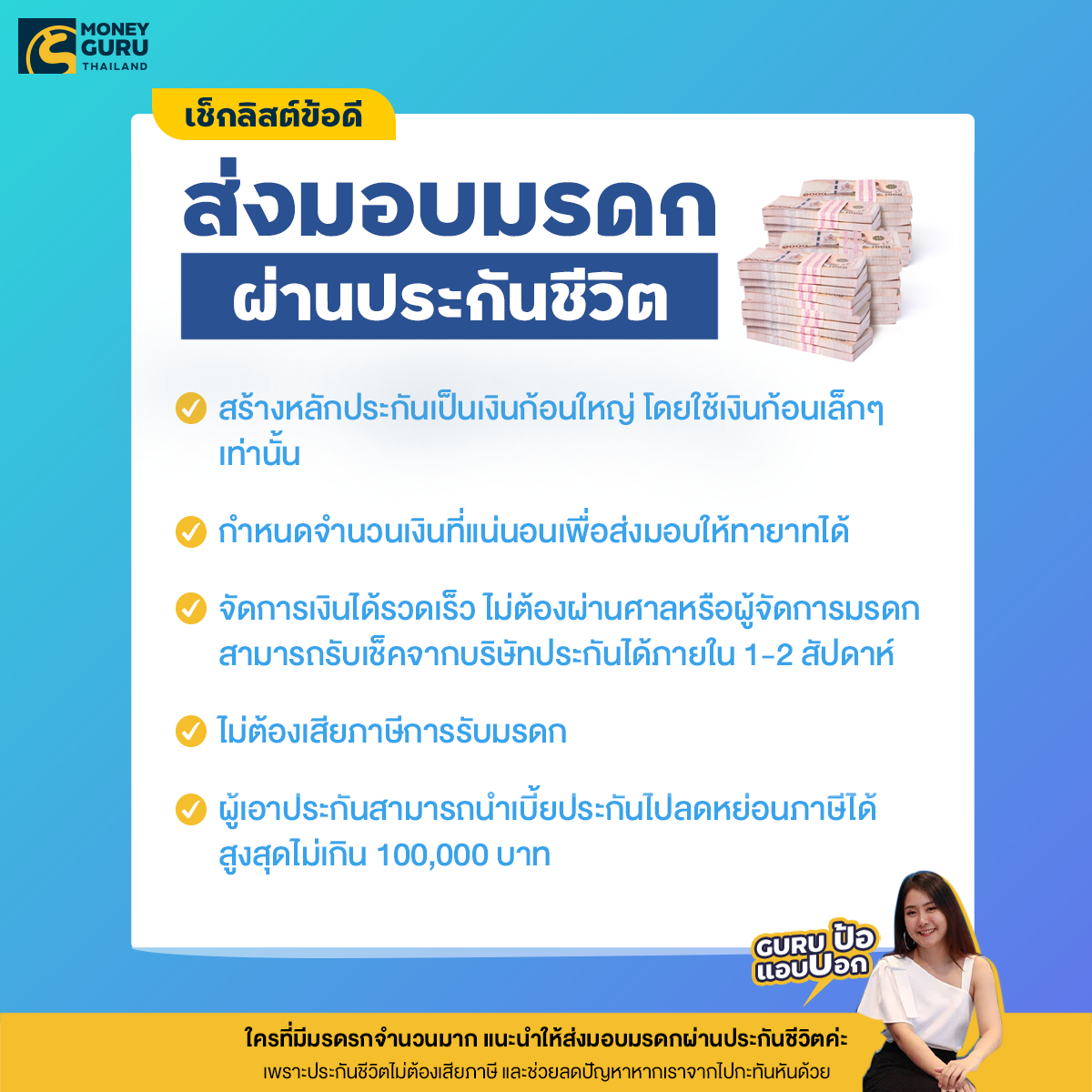

สรุปข้อดีของการวางแผนมรดกผ่านการทำประกันชีวิต ไม่ว่าจะทำในแบบประกันไหน ก็จะมีความเหมือนกัน คือ

1. กำหนดจำนวนเงินที่แน่นอนที่ต้องการส่งมอบให้แก่ทายาทได้

2. จัดการเงินได้อย่างรวดเร็ว ไม่ต้องผ่านกระบวนการทางศาล หรือผู้จัดการมรดก โดยทายาทหรือผู้รับประโยชน์ตามที่ระบุไว้ในกรมธรรม์ สามารถรับเช็คจากบริษัทประกันได้ภายในเวลา 1-2 สัปดาห์

3. ไม่ต้องเสียภาษีมรดก เนื่องจากทุนประกันไม่ได้จัดเป็นทรัพย์มรดกที่มีไว้ก่อนตาย ทำให้ไม่ต้องเสียภาษีการรับมรดก

4. สร้างหลักประกันด้วยเงินก้อนใหญ่โดยใช้เงินก้อนเล็ก วางแผนเพื่ออนาคตและครอบครัวที่รัก

5. ผู้เอาประกันสามารถนำเบี้ยประกันไปลดหย่อนภาษีได้ สูงสุดไม่เกิน 100,000 บาท

คนที่เป็นหัวหน้าครอบครัว การวางแผนเรื่องมรดกเป็นเรื่องสำคัญไม่น้อยเลย เพราะหากเกิดเหตุไม่คาดฝันขึ้นมา คนที่เรารักคนที่อยู่ข้างหลังก็จะสามารถใช้ชีวิตอยู่ต่อไปได้อย่างไม่ลำบากนะคะ