ย้อนกลับไปเมื่อปีที่แล้ว นายเจอโรม พาวเวลล์ ประธานธนาคารกลางสหรัฐฯ (Fed) ระบุว่าเงินเฟ้อเป็นเพียงปัจจัยชั่วคราว แต่สถานการณ์ปัจจุบันในตอนนี้ นอกจากเงินเฟ้อไม่ลดลงแล้วยังมาเจอกับสงครามรัสเซีย-ยูเครน ทำให้เงินเฟ้อกลับเพิ่มขึ้นมาอย่างรวดเร็วมากขึ้นไปอีก

จากต้นทุนด้านพลังงาน สินค้าด้านอาหาร และค่าขนส่ง สะท้อนว่าเงินเฟ้อยังอยู่ในระดับสูงต่อไปอีกระยะหนึ่ง การเกิดเงินเฟ้อที่สูงส่งผลให้อำนาจซื้อของเงินสดลดลง ขณะเดียวกัน Fed ก็เดินหน้าขึ้นอัตราดอกเบี้ยเพื่อชะลอเงินเฟ้อ สร้างแรงกดดันต่อสินทรัพย์การเงินไม่ว่าจะเป็นหุ้น ตราสารหนี้ กองทุนอสังหาฯ และ REITs เพราะเมื่อดอกเบี้ยขึ้น สินทรัพย์การเงินจะถูกปรับลดมูลค่า

นักลงทุนต่างมีคำถามว่าในเมื่ออำนาจเงินในกระเป๋าก็ลดลง จะต้องลงทุนอย่างไรเพื่อปกป้องเงินจากเงินเฟ้อ บทความนี้จะมาเล่าให้ฟังว่าในสถานการณ์ที่เงินเฟ้อไทยพุ่งสูงแบบนี้ ควรลงทุนในสินทรัพย์ใดบ้าง ซึ่งในบทความนี้จะมาแนะนำ 3 สินทรัพย์การเงินด้วยกัน ได้แก่ พันธบัตรชดเชยเงินเฟ้อ กองทุนรวมอ้างอิงเงินเฟ้อ และทองคำ

พันธบัตรชดเชยเงินเฟ้อ (Inflation-Linked Bond)

พันธบัตรประเภทนี้ตอบโจทย์นักลงทุนที่ต้องการให้ได้ผลตอบแทนสัมพันธ์กับอัตราเงินเฟ้อ อัตราดอกเบี้ยที่จ่ายให้กับนักลงทุนประกอบด้วย 2 ส่วน คือ อัตราดอกเบี้ยที่แท้จริง (Real yield) ซึ่งถูกกำหนดไว้คงที่ และอัตราดอกเบี้ยที่ปรับตามเงินเฟ้อ ซึ่งอ้างอิงอัตราเงินเฟ้อทั่วไปที่ประกาศโดยกระทรวงพาณิชย์ ส่วนเงินต้นก็ปรับขึ้นตามเงินเฟ้อเช่นกันเพื่อรักษาอำนาจซื้อของเงินลงทุน

พันธบัตรประเภทนี้มีปริมาณไม่มากและเป็นนักลงทุนสถาบันที่เข้าถึง แต่นักลงทุนทั่วไปก็สามารถลงทุนได้เช่นกัน แถมใช้เงินไม่มากด้วย โดยการลงทุนผ่านกองทุนรวม

กองทุนเปิดกรุงไทยอ้างอิงเงินเฟ้อ (KTILF)

"กองทุนเปิดกรุงไทยอ้างอิงเงินเฟ้อ" หรือ "KTILF" เป็นกองทุนที่ลงทุนในพันธบัตรประเภทชดเชยเงินเฟ้อ ดังนั้นหากอัตราเงินเฟ้อทั่วไปของประเทศไทยยังเพิ่มขึ้นเมื่อเทียบแบบเดือนต่อเดือน (MoM) ราคาของกองทุนก็มีแนวโน้มเพิ่มขึ้น ทำให้นักลงทุนได้ผลตอบแทนที่ชดเชยเงินเฟ้อในช่วงนี้ เรียกได้ว่าผลตอบแทนมีความสัมพันธ์โดยตรงกับแนวโน้มการเปลี่ยนแปลงอัตราเงินเฟ้อ

ดังนั้นในช่วงที่อัตราเงินเฟ้อลดลงเมื่อเทียบแบบเดือนต่อเดือน (MoM) กองทุนก็มีโอกาสให้ผลตอบแทนติดลบได้เช่นกัน นักลงทุนจึงต้องติดตามแนวโน้มอัตราเงินเฟ้อ ด้วยการติดตามเบื้องต้นจากราคาน้ำมัน อาหารสด ค่าไฟฟ้า เป็นต้น

ทองคำ

อีกหนึ่งสินทรัพย์สุดคลาสสิกที่ทุกตำราต้องแนะนำให้ลงทุนเมื่อมีภาวะเงินเฟ้อสูง คือ ทองคำ แต่ราคาในตลาดโลกแทบไม่ขยับแถมปรับตัวลงด้วยซ้ำ แล้วทองคำจะเป็นสินทรัพย์ป้องกันความเสี่ยงจากเงินเฟ้อได้อย่างไร? คำตอบคือ ป้องกันได้

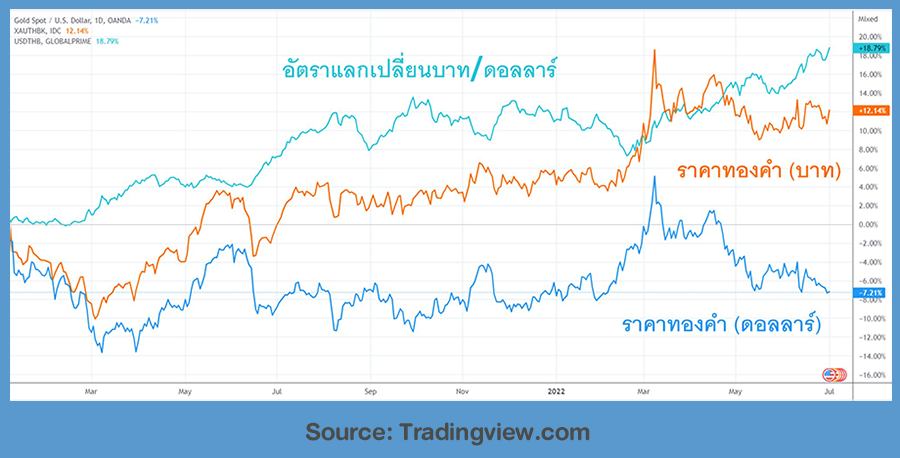

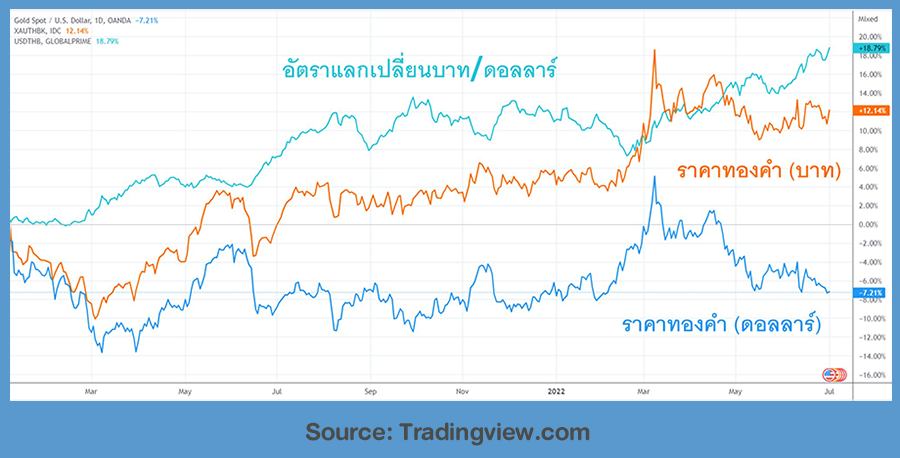

การป้องกันความเสี่ยงจากเงินเฟ้อของทองคำต้องอาศัยประโยชน์จากอัตราแลกเปลี่ยน โดยประเทศที่มีเงินเฟ้อสูงขึ้น สกุลเงินของประเทศนั้นก็จะอ่อนค่าเมื่อเทียบกับสกุลเงินต่างประเทศ ดังนั้นหากนักลงทุนซื้อทองคำในสกุลเงินของประเทศตนเอง เมื่ออัตราเงินเฟ้อเพิ่มขึ้น สกุลเงินของประเทศอ่อนค่า นักลงทุนก็จะได้กำไรจากราคาทองคำที่คิดในสกุลเงินของประเทศตนเอง

ยกตัวอย่างเช่น ซื้อทองคำที่เยาวราช ราคาตลาดโลกอยู่ที่ 1,800 ดอลลาร์ต่อออนซ์ อัตราแลกเปลี่ยน 32 บาทต่อดอลลาร์ คิดเป็น 27,378.93 บาทต่อ 1 บาททองคำ จากนั้นเงินเฟ้อก็เพิ่มขึ้น อัตราแลกเปลี่ยนอ่อนค่าไปที่ 35 บาทต่อดอลลาร์ แต่ราคาทองคำในตลาดโลกยังอยู่ที่ 1,800 ดอลลาร์ต่อออนซ์ แต่ราคาทองคำในสกุลเงินบาทเพิ่มขึ้นเป็น 29,945.70 บาทต่อ 1 บาททองคำ ได้กำไร 8.57% โดยที่ราคาทองคำในตลาดโลกไม่เปลี่ยนแปลงเลย

ดังนั้นการลงทุนทองคำเพื่อป้องความเสี่ยงเงินเฟ้อต้องลงทุนทองคำในสกุลเงินของประเทศตนเอง สำหรับนักลงทุนที่ไม่ต้องการเก็บทองคำแท่งหรือต้องการทยอยลงทุน กองทุนรวมเป็นอีกผลิตภัณฑ์ที่ตอบโจทย์นี้ โดยนักลงทุนต้องเลือกกองทุนทองคำที่ไม่ป้องกันความเสี่ยงอัตราแลกเปลี่ยน เพื่อให้ผลตอบแทนสัมพันธ์กับราคาทองคำเมื่อคิดเป็นสกุลเงินบาท

เช่น กองทุน TMBGOLD และ SCBGOLD ซึ่งต่างลงทุนใน SPDR Gold Trust ซึ่งกองทุนดังกล่าวจัดตั้งและจัดการโดย World Gold Trust Services สร้างผลตอบแทนตามความเคลื่อนไหวราคาทองคำที่คิดเป็นสกุลเงินบาท

แม้จะหาสินทรัพย์ที่สร้างผลตอบแทนปกป้องความเสี่ยงจากเงินเฟ้อได้ค่อนข้างยาก แต่ยังมีพันธบัตรชดเชยเงินเฟ้อ และทองคำ ซึ่งอาจต้องใช้กลไกด้านอัตราแลกเปลี่ยนควบคู่ไปด้วย อย่างไรก็ตามไม่มีสินทรัพย์การเงินใดที่ทำผลตอบแทนได้ดีทุกสภาวะเศรษฐกิจ นักลงทุนยังคงต้องแบ่งสัดส่วนการลงทุนเพื่อกระจายความเสี่ยงต่อเงินลงทุนของตนเองด้วย :)