เทคนิคการปลดหนี้บ้านให้หมดเร็วๆ ทำยังไงในยุค Thailand 4.0

หลายต่อหลายคนกำลังจะสร้างความมั่นคงด้วยการมีบ้านเป็นของตัวเอง และเริ่มที่จะมองหาบ้านที่มีทำเลเหมาะๆ ดีๆ แต่แน่นอนว่าถ้าไม่มีเงินก้อนใหญ่ซื้อบ้านด้วยเงินสด ก็ต้องซื้อด้วยการผ่อนตามกำหนดระยะเวลาของธนาคารที่ขอสินเชื่อ ซึ่งในปัจจุบันธนาคารได้ปล่อยสินเชื่อด้วยการกำหนดระยะเวลาผ่อนสูงสุดถึง 30 ปี ดูเผินๆ เหมือนจะสบายเพราะมีการยืดระยะเวลาให้นานขึ้น ในทางกลับกันถ้าเรามาดูในรายละเอียดดีๆ แล้วจะเห็นได้ว่ามันคือการเป็นหนี้ที่มีระยะเวลายาวนานเกือบครึ่งค่อนชีวิตกันเลยทีเดียว แล้วแบบนี้กว่าที่เราจะได้เป็นเจ้าของบ้านสักหลังก็คงเป็นช่วงที่เราเกษียณแล้วแน่ๆ

เทคนิคปลดหนี้บ้านให้หมดเร็ว

เพราะเหตุนี้ จึงทำให้หลายคนหาวิธีที่จะทำให้ปลดหนี้ หรือผ่อนบ้านให้หมดเร็วที่สุด เพื่อให้เป็นไปตามนโยบาย Thailand 4.0 ที่ว่า

"มั่นคง มั่งคั่ง และยั่งยืน" ด้วยการลดหนี้ครัวเรือน วันนี้

CheckRaka.com จึงไม่พลาดที่จะนำเสนอวิธี

"ปลดหนี้บ้านในไม่กี่ปี...ด้วยเทคนิคดีๆ ตามสไตล์ Thailand 4.0" มาฝากเพื่อนกันค่ะ

เทคนิคการปลดหนี้บ้านให้หมดเร็วในยุค Thailand 4.0

เทคนิคที่ใช้กันอยู่ในปัจจุบันที่เราสรุปและรวบรวมมาให้เพื่อนๆ นี้ มีอยู่ด้วยกัน 4 เทคนิคง่ายๆ และเห็นผลได้จริง ซึ่งมีหลายคนได้ลองทำมาแล้ว รู้แบบนี้แล้วมาเริ่มกันเลยนะคะ

1. มีเท่าไหร่...โปะเท่านั้น!!

แน่นอนว่าเทคนิคนี้เป็นเทคนิคที่ได้ผลเร็วที่สุด มีแสน...โปะแสน มีล้าน...โปะล้าน ไม่ช้าไม่นานหมดหนี้แน่นอน แต่ก็ไม่ต้องถึงกับขายสมบัติบรรพบุรุษ แล้วเอามาโปะนะคะ (เดี๋ยวบรรพบุรุษจะไม่ปลื้ม!!) เทคนิคนี้ดูง่ายแต่ทำยาก เพราะเงินที่จะเอามาโปะนั้นไม่ได้หาง่ายๆ เพราะถ้ามีมาง่ายๆ คงซื้อบ้านด้วยเงินสดกันไปแล้ว เอาเป็นว่าเทคนิคในข้อนี้ก็รอโชคลาภประเภทเสี่ยงดวงบ้าง โบนัสบ้าง คอมมิสชั่นบ้าง อะไรประมาณนี้ หรือจับพลัดจับผลูได้รับมรดกก้อนโตมา ก็เอามาโปะกันเลยค่ะ

2. เพิ่มยอดชำระต่องวด

เทคนิคการเพิ่มยอดชำระต่องวดนี้ เราจะต้องเพิ่มทุกงวดๆ ละเท่าๆ กันนะคะ แล้วจะเห็นผลชัดเจน โดยเราอาจจะเพิ่มจากยอดชำระเดิมตั้งแต่ 10% 30% หรือจะเพิ่มเป็น 50% ก็ได้นะคะ แล้วแต่กำลังของแต่ละคนเลยค่ะ (ทำได้แต่อย่าทำให้ตัวเองเดือดร้อนนะคะ) ก่อนคิดจะเพิ่มยอดชำระนี้ว่าจะกำหนดไว้ที่เท่าไหร่นั้น ลองสำรวจความสามารถและสภาพคล่องทางการเงินของเราก่อนว่าพร้อมมากน้อยแค่ไหน เมื่อได้จำนวนที่ทำได้แล้วก็เริ่มได้เลยค่ะ ในส่วนของเทคนิคนี้จะขอยกตัวอย่างให้เพื่อนๆ ได้เห็นภาพชัดเจน ดังนี้ค่ะ

ตัวอย่าง ปัจจุบันเราส่งค่าผ่อนบ้านงวดละ 20,000 บาท สมมุติเราวางแผนและมีความสามารถพอที่จะส่งเพิ่มอีกเดือนละ 10% นั่นก็คือ 2,000 บาทต่องวด ดังนั้น รวมๆ แล้วเราจะต้องผ่อนส่งบ้านเดือนละ 22,000 บาท

เทคนิคนี้ถ้าเราทำได้จะทำให้เราลดระยะเวลาการผ่อนลงมาได้ หมดหนี้และเป็นไทเร็วขึ้น แถมยังเป็นการช่วยลดดอกเบี้ยที่เราจะต้องเสียไปตามระยะเวลาที่ธนาคารกำหนดอีกด้วย (การคิดดอกเบี้ยเป็นแบบลดต้นลดดอก ถ้าต้นลดลง ดอกก็ถูกลดลงด้วย)

3. ผ่อนชำระเพิ่มอีก 1 เดือนในแต่ละปี (เดือนที่ 13)

เทคนิคนี้คนส่วนใหญ่นิยมใช้กัน โดยจะเพิ่มจำนวนเดือนผ่อนขึ้นอีก 1 เดือน ซึ่งปกติเราจะต้องผ่อนปีละ 12 งวด (คือ 12 เดือน เท่ากับ 1 ปี) ให้เพิ่มเป็นผ่อนปีละ 13 งวด เพราะแต่ละปีผู้กู้ที่เป็นมนุษย์เงินเดือนส่วนใหญ่จะมีรายได้พิเศษเข้ามา เช่น โบนัสประจำปี หรือเงินพิเศษต่างๆ ที่ได้นอกเหนือจากงานประจำ แต่เทคนิคนี้ไม่จำเป็นว่าเราจะต้องเพิ่มปลายปีก็ได้นะคะ เราได้เงินมาตอนไหนก็เพิ่มเดือนที่ 13 ตอนนั้นได้เลยค่ะ เพราะจำนวนที่เราเพิ่มไปนั้นมันจะไปช่วยตัดเงินต้นให้เรา พอเงินต้นลด ดอกเบี้ยก็จะลดตามวิธีคิดดอกเบี้ยบ้านนั่นเอง (ลดต้นลดดอก) ส่วนในเรื่องของจำนวนเงินที่เพิ่มไปนั้นก็ไม่จำเป็นจะต้องมีจำนวนเท่ากับยอดเงินที่เราผ่อนทุกเดือนก็ได้นะคะ มีมากก็จ่ายมาก ยิ่งเยอะยิ่งหมดเร็ว (ท่องเอาไว้ให้ขึ้นใจ)

รู้หรือไม่!! ถ้ายอดผ่อนต่องวด 20,000 บาท จะถูกหักเป็นค่าดอกเบี้ย 12,000 บาท หักเป็นเงินต้น 8,000 บาท และในส่วนของเดือนที่ 13 สมมุติว่าจ่ายไป 20,000 บาทเช่นกัน โดยยอดของเดือนที่ 13 นี้จะเป็นการหักเงินต้นทั้งหมด ซึ่งก็จะทำให้ยอดเงินต้นลดลงไปอย่างรวดเร็ว

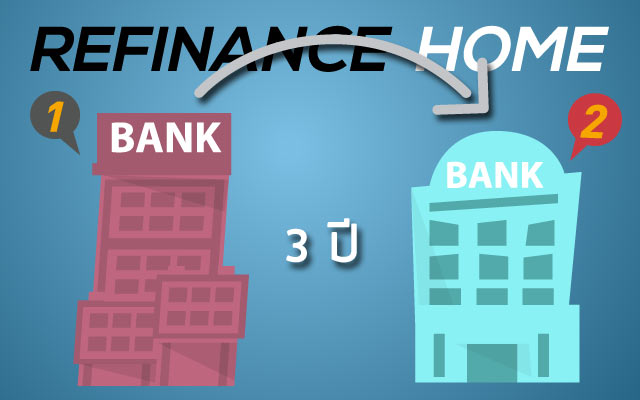

4. Refinance

รีไฟแนนซ์บ้านเป็นเหมือนการทำสัญญากู้ยืมเงินใหม่ แต่เทคนิคการรีไฟแนนซ์นี้ต้องเกิดขึ้นหลังจากที่เราผ่อนชำระกับธนาคารเดิมเป็นเวลาเกินกว่า 3 ปีไปแล้วนะคะ (Refinance ก่อนกำหนดตามเงื่อนไขธนาคาร (คือ Refinance ใน 3 ปีแรก) อาจจะต้องเสียค่าปรับเป็นจำนวนมาก ซึ่งมันก็จะทำให้ไม่ตอบโจทย์การปลดหนี้ของเรา) โดยถ้าเราสังเกตดีๆ จะเห็นได้ว่าดอกเบี้ยสินเชื่อบ้านส่วนใหญ่จะมีช่วงโปรโมชั่นอยู่ที่ 1 - 3 ปีแรก แถมยังสอดคล้องกับเงื่อนไขของแต่ละธนาคารว่าต้องผ่อนต่อเนื่องไม่น้อยกว่า 3 ปีอีกด้วย (เป็นส่วนใหญ่) เหตุผลที่เราจะต้องรีไฟแนนซ์ ก็คือ

- ดอกเบี้ยบ้านของธนาคารเดิมที่เราผ่อนอยู่สูงขึ้น (หมดโปรโมชั่น)

- ดอกเบี้ยรีไฟแนนซ์ถูกกว่าดอกเบี้ยกู้ซื้อบ้านเดิม (โปรโมชั่นใหม่)

ทั้งนี้ การรีไฟแนนซ์อาจจะดำเนินการกับธนาคารเดิม หรือธนาคารใหม่ก็ได้ ก่อนอื่นเราควรขอลดดอกเบี้ยจากธนาคารเดิมก่อน (ข้อดีคือ ไม่ต้องเสียค่าธรรมเนียมใหม่เพิ่ม) แต่ถ้าธนาคารเดิมไม่สามารถลดดอกเบี้ยให้เราได้ เราก็ควรที่จะรีไฟแนนซ์กับธนาคารใหม่ค่ะ (ตรวจสอบค่าธรรมเนียมใหม่ที่จะเกิดขึ้นด้วยนะคะ)

อย่าลืม!! ถึงแม้เราจะรีไฟแนนซ์แล้ว ได้ดอกเบี้ยที่ถูกลงแล้ว เราก็ต้องมีวินัยการจ่ายให้เหมือนเดิมนะคะ

สุดท้ายนี้...จากเทคนิคที่เราได้แนะนำเพื่อนๆ มานี้ ทุกข้อควรปรึกษาและแจ้งธนาคารด้วยนะคะ เพื่อให้ทางธนาคารตัดชำระเงินผ่อนของเราให้ถูกต้อง ซึ่งในส่วนที่เกินก็ให้ตัดเงินต้นไป และส่วนที่ผ่อนทุกเดือนก็ให้ตัดประจำงวดปกติ เพราะไม่เช่นนั้นอาจทำให้เป้าหมายที่เราตั้งไว้ช้ากว่ากำหนด เหตุเพราะสื่อสารไม่ตรงกันก็เป็นได้ สิ่งสำคัญที่สุดไม่ว่าจะเป็นการโปะทั้งหมด, เพิ่มยอดชำระต่องวด, ผ่อนชำระเพิ่มอีก 1 เดือนในแต่ละปี หรือแม้แต่การรีไฟแนนซ์ก็ตาม การนำเทคนิคเหล่านี้มาใช้เราเองควรประเมินความสามารถทางการเงินของเราให้ถี่ถ้วน ตรวจสอบสภาพคล่องทางการเงินให้ดี และที่ไม่ควรมองข้ามเป็นอย่างยิ่งคือ อย่าหักโหมหาเงินจนล้มป่วย ไม่เช่นนั้นนอกจากจะปลดหนี้ตามเป้าหมายที่เรากำหนดไว้ไม่ได้แล้ว ยังจะต้องมีหนี้สินเพิ่มขึ้นจากการจ่ายค่ารักษาตัวอีก!!!