ในภาวะที่ดอกเบี้ยเงินฝากค่อนข้างต่ำ และหุ้นก็ขึ้นลงเอาแน่เอานอนไม่ได้ "หุ้นกู้บริษัทเอกชน (Corporate Bond หรือ Debenture)" ที่ออกโดยบริษัทเอกชนจึงกลายมาเป็นตัวเลือกที่น่าสนใจสำหรับคนที่ต้องการความเสี่ยงต่ำ แต่ผลตอบแทนค่อนข้างแน่นอน บริษัทเอกชนหลายแห่งจึงได้ออกหุ้นกู้มาขายให้กับบุคคลทั่วไปมากขึ้นเรื่อยๆ เพื่อระดมทุน เพื่อนๆ หลายคนเองก็อาจเคยโดนชักชวนให้ซื้อหุ้นกู้อยู่บ้างนะคะ ถึงแม้ว่าหุ้นกู้จะมีผลตอบแทนที่ดูเหมือนจะมั่นคง แต่ก็ยังมีหลายเรื่องที่นักลงทุนควรเข้าใจก่อนซื้อเพื่อให้หุ้นกู้ที่เราซื้อตอบโจทย์ความต้องการเราได้เต็มที่ค่ะ วันนี้เราขอนำเสนอเกร็ดความรู้เล็กๆ น้อยๆ ในเรื่องนี้มาฝากกันค่ะ

1. ดอกเบี้ยหรือผลตอบแทนจะสูงแค่ไหน?

หลักง่ายๆ เลยคือ "ความเสี่ยงยิ่งสูง บริษัทที่ออกหุ้นกู้ก็จะตั้งดอกเบี้ยให้สูงตาม" โดยส่วนใหญ่หุ้นกู้ที่เสนอขายต่อประชาชนทั่วไปในช่วง 2-3 ปีมานี้ อัตราดอกเบี้ยจะแตกต่างกันไปไล่ตั้งแต่ 3.00% ไปจนถึง 6.50% ต่อปี โดยจะมีรูปแบบการให้ดอกเบี้ย 2 แบบหลักๆ คือ

- กำหนดเป็นเปอร์เซ็นต์ตายตัวตลอดระยะเวลาหุ้นกู้ หรือ

- เป็นแบบขั้นบันได ยิ่งถือนานยิ่งให้ดอกเบี้ยเยอะ ตามตัวอย่างข้างล่าง

2. ระยะเวลาลงทุนต้องนานแค่ไหน?

หุ้นกู้ที่เสนอขายต่อประชาชนทั่วไปมักมีระยะเวลาลงทุนขั้นต่ำอย่างน้อย 3 ปี ไล่ขึ้นไปเรื่อยๆ เป็น 5 ปี 7 ปี และสูงสุดมักจะไม่เกิน 10 ปี หรือในระยะหลังๆ นี้อาจมีหุ้นกู้ประเภทที่มีลักษณะคล้ายทุนไถ่ถอนเมื่อเลิกบริษัทด้วย (ตัวอย่างข้างล่าง) ซึ่งจะมีลักษณะคล้ายการถือหุ้นเลยคือถือกันไปเรื่อยๆ ไม่มีกำหนดเวลาสิ้นสุด (Perpetual) หลักการง่ายๆ ในเรื่องระยะเวลาลงทุนคือ หุ้นกู้ที่มีระยะเวลานานๆ มักจะให้ดอกเบี้ยสูงกว่าหุ้นกู้ที่มีระยะเวลาสั้นๆ โดยเราคงต้องดูให้สอดคล้องกับวัตถุประสงค์ หรือดูตามความจำเป็นในการใช้เงินของเราประกอบด้วย

3. เราจะได้ดอกเบี้ย และเงินต้นคืนเมื่อไหร่? ไถ่ถอนก่อนกำหนดคืออะไร?

กรณีของดอกเบี้ย ส่วนใหญ่จะจ่ายให้เราทุกๆ 3 เดือน หรือ 6 เดือน ส่วนของเงินต้นนั้น หุ้นกู้จะจ่ายคืนเงินต้นในวันสุดท้ายของอายุหุ้นกู้นั้นๆ เสมอ เช่น ถ้าหุ้นกู้อายุ 3 ปี ก็จะจ่ายคืนเงินต้นคืนเมื่อครบ 3 ปี แต่ในบางกรณีหุ้นกู้บางตัวกำหนดไว้ว่า "ไถ่ถอนก่อนครบกำหนดได้ (Early Redemption)" ซึ่งหมายถึงว่า ผู้ออกหุ้นกู้มีสิทธิที่จะซื้อคืนหุ้นกู้ที่ออกนั้นคืนได้ทั้งจำนวนก่อนวันครบกำหนดชำระ และเราจะได้ดอกเบี้ยคำนวณนับจนถึงวันไถ่ถอนครบกำหนดเท่านั้น (จะไม่ได้ดอกเบี้ยในอนาคตข้างหน้า) โดยสิทธิไถ่ถอนนี้เป็นสิทธิของผู้ออกหุ้นกู้ฝ่ายเดียวนะคะ ผู้ถือหุ้นกู้อย่างเราจะไม่มีสิทธิเลือกค่ะ โดยถ้าเราในฐานะผู้ถือหุ้นกู้อยากขาย เราต้องไปทำตามข้อ 9 ข้างล่างค่ะ ทั้งนี้ โดยปกติ ผู้ออกหุ้นกู้มักจะเลือกไถ่ถอนหุ้นกู้คืนในช่วงที่อัตราดอกเบี้ยอยู่ในระดับต่ำ เพื่อยกเลิกหุ้นกู้ฉบับเดิมที่อาจจะจ่ายดอกเบี้ยในระดับสูงกว่า แล้วมาออกหุ้นกู้ฉบับใหม่ที่มีอัตราดอกเบี้ยต่ำกว่าเป็นการลดภาระค่าใช้จ่ายด้านดอกเบี้ยลง

4. ความเสี่ยงหุ้นกู้มีอะไรบ้าง?

ความเสี่ยงสำหรับหุ้นกู้มี 3 ประเด็นหลักๆ ที่เราต้องพิจารณาให้ดีก่อนตัดสินใจซื้อหุ้นกู้ค่ะ ซึ่งความเสี่ยงเหล่านี้หากเกิดขึ้น อาจมีผลกระทบทำให้เราไม่ได้รับดอกเบี้ย หรือเงินต้นคืนเต็มจำนวน หรือได้รับผลขาดทุนจากการลงทุนเมื่อเทียบกับการลงทุนในรูปแบบอื่น

(ก) ความเสี่ยงเกี่ยวกับตัวบริษัทผู้ออกหุ้นกู้เอง เช่น สถานะทางการเงินบริษัทเป็นอย่างไร การบริหารจัดการเป็นอย่างไร ผู้บริหารมีความน่าเชื่อถือหรือไม่ มีศักยภาพหรือความสามารถเพียงใด ประวัติการบริหารงาน และผลการดำเนินงานที่ผ่านมาเป็นอย่างไร

(ข) ความเสี่ยงเกี่ยวกับธุรกิจหรืออุตสาหกรรมของบริษัทผู้ออกหุ้นกู้ เช่น ธุรกิจหรืออุตสาหกรรมที่ผู้ออกหุ้นกู้ทำอยู่มีความเสี่ยง หรือความผันผวนแค่ไหน สภาพเศรษฐกิจ หรือการเมืองโดยรวมจะมีผลกระทบต่อธุรกิจของผู้ออกหุ้นกู้แค่ไหน แนวโน้มธุรกิจในอนาคตจะเป็นอย่างไร และมีการแข่งขันสูงแค่ไหน

(ค) ความเสี่ยงเกี่ยวกับตัวหุ้นกู้เอง เช่น ลักษณะของหุ้นกู้ที่ระบุไว้ว่า "ด้อยสิทธิ" หรือ "ไม่มีประกัน" ย่อมมีความเสี่ยงมากกว่าหุ้นกู้ประเภท "ไม่ด้อยสิทธิ" หรือ "มีประกัน" หรือหากอายุหุ้นกู้ยิ่งนานความเสี่ยงก็ย่อมยาวนานออกไปตามลำดับด้วย นอกจากนี้ ความเสี่ยงอื่นๆ ก็เช่น สภาพคล่องในตลาดรองของหุ้นกู้มีมากน้อยแค่ไหน ขายต่อได้คล่องตัว และได้ผลตอบแทนที่ดีในราคาที่เราต้องการหรือไม่ ภาษีที่ต้องเสียจากผลตอบแทนการถือหุ้นกู้จะมีการเปลี่ยนแปลงหรือไม่

5. จัดอันดับความน่าเชื่อถือ (Credit Rating)

ปกติการออกหุ้นกู้ในบ้านเราจะต้องมีการจัดอันดับความน่าเชื่อถือทางด้านเครดิต (Credit Rating) ซึ่งเป็นสัญญาณที่จะช่วยบอกเราได้ว่า หุ้นกู้นี้จะมีความสามารถในการชำระหนี้คืนให้เราได้แค่ไหน? โดยมี 2 แบบคือ

(ก) ISSUER Rating (การจัดอันดับความน่าเชื่อถือของบริษัทผู้ออกหุ้นกู้) เป็นการสะท้อนความแข็งแกร่งของบริษัทโดยรวมนั้นๆ โดยดูจากฐานะของบริษัทเองร่วมกับปัจจัยทางเศรษฐกิจต่างๆ และ

(ข) ISSUE Rating (การจัดอันดับความน่าเชื่อถือของหุ้นกู้ที่ออก) เป็นการสะท้อนความสามารถในการชำระหนี้ของบริษัทผู้ออกหุ้นกู้สำหรับหุ้นกู้ตัวนั้นๆ ซึ่งถ้าหุ้นกู้เป็นการเสนอขายต่อประชาชนทั่วไปจะต้องทำ ISSUE Rating เสมอ

ปัจจุบันบริษัทที่ได้รับความไว้วางใจจาก ก.ล.ต. ในการจัดอันดับหุ้นกู้ในประเทศ มี 2 แห่ง คือ

- บริษัท ทริส เรตติ้ง จำกัด (www.trisrating.com)

- บริษัท ฟิทช์ เรตติ้งส์ (ประเทศไทย) จำกัด (www.fitchratingsasia.com)

โดยแต่ละแห่งจะมี Rating ตามตารางข้างล่างนี้ ซึ่งอาจมีแยกย่อยได้อีกเป็น + หรือ - เช่น BBB ก็ยังมี BBB+ และ BBB- (ยกเว้น AAA ที่เป็นคะแนนเต็ม และ D ที่ผู้ออกหุ้นกู้ไม่สามารถชำระหนี้ได้ตามกำหนด จะไม่มี + หรือ -) โดยการจัดอันดับนี้สามารถแบ่งได้เป็นระดับตั้งแต่ระดับดีมาก (AAA) จนถึงระดับที่แย่มาก (D) ซึ่งเป็นการประเมินจากข้อมูล ณ วันที่ออกหุ้นกู้ และมีโอกาสเปลี่ยนแปลงได้ตลอดอายุหุ้นกู้ ทั้งนี้ เราควรติดตามดูแนวโน้มอันดับเครดิตซึ่งเป็นการคาดการณ์ในอนาคตที่ให้ค่าเป็น "คงที่" "บวก" หรือ "ลบ" พร้อมติดตามข่าวที่เกี่ยวข้องกับบริษัทที่ออกหุ้นกู้อยู่เสมอ ทั้งนี้ หลักทั่วไปคือ อันดับที่จัดว่าเหมาะสมในการลงทุนได้ คือ ตั้งแต่ BBB- ขึ้นไป (ดูตัวอย่างรายงานเครดิต Rating ได้ที่นี่)

| TRIS | FITCH | คำอธิบาย |

| AAA | AAA(tha) | เป็นอันดับเครดิตสูงสุด และมีความเสี่ยงต่ำที่สุด มีความสามารถในการชำระดอกเบี้ยและคืนเงินต้นในเกณฑ์สูงสุด ความเปลี่ยนแปลงทางธุรกิจและเศรษฐกิจจะส่งผลกระทบน้อยมาก |

| AA | AA(tha) | มีความเสี่ยงต่ำมาก มีความสามารถในการชำระดอกเบี้ยและคืนเงินต้นในเกณฑ์สูงมาก แต่อาจได้รับผลกระทบจากความเปลี่ยนแปลงทางธุรกิจและเศรษฐกิจมากกว่าอันดับเครดิตที่สูงกว่า |

| A | A(tha) | มีความเสี่ยงในระดับต่ำ มีความสามารถในการชำระดอกเบี้ยและคืนเงินต้นในเกณฑ์สูง แต่อาจได้รับผลกระทบจากความเปลี่ยนแปลงทางธุรกิจ และเศรษฐกิจมากกว่าอันดับเครดิตที่สูงกว่า |

| BBB | BBB(tha) | มีความเสี่ยงและมีความสามารถในการชำระดอกเบี้ยและคืนเงินต้นในเกณฑ์ปานกลาง ความผันผวนที่เกิดขึ้นจากการเปลี่ยนแปลงทางธุรกิจและเศรษฐกิจอาจมีผลให้ความสามารถในการชำระหนี้ลดลง เมื่อเทียบกับอันดับเครดิตที่สูงกว่า |

| BB | BB(tha) | มีความเสี่ยงในระดับสูง มีความสามารถในการชำระดอกเบี้ยและคืนเงินต้นในเกณฑ์ต่ำกว่าระดับปานกลาง และจะได้รับผลกระทบจากการเปลี่ยนแปลงทางธุรกิจและเศรษฐกิจค่อนข้างชัดเจน มีปัจจัยที่คุ้มครองเจ้าหนี้ต่ำกว่าอันดับเครดิตที่สูงกว่า |

| B | B(tha) | มีความเสี่ยงในระดับสูงมาก มีความสามารถในการชำระดอกเบี้ยและคืนเงินต้นในเกณฑ์ต่ำและอาจจะหมดความสามารถในการชำระหนี้ได้ตามการเปลี่ยนแปลงของสถานการณ์ทางธุรกิจและเศรษฐกิจ |

| CCC | CCC(tha) | ความเป็นไปได้อย่างสูงที่จะเกิดการผิดนัดชำระหนี้ ความสามารถในการปฏิบัติตามข้อผูกพันทางการเงินขึ้นอยู่กับสภาวะที่เอื้อต่อการดำเนินธุรกิจและสภาพทางเศรษฐกิจที่แข็งแกร่งเพียงอย่างเดียว |

| CC | CC(tha) | ความเป็นไปได้ในการผิดนัดชำระหนี้บางอย่าง |

| C | C(tha) | มีความเสี่ยงในการผิดชำระหนี้สูงกว่าอันดับเครดิตในระดับที่สูงกว่า เพราะความสามารถในการชำระดอกเบี้ยและคืนเงินต้นต้องอาศัยเงื่อนไขที่เอื้ออำนวยทางธุรกิจ เศรษฐกิจ และสิ่งแวดล้อมอย่างมาก การเปลี่ยนแปลงของเงื่อนไขต่างๆ จะส่งผลกระทบอย่างมาก |

| D | D(tha) | เป็นระดับที่อยู่ในสภาวะผิดนัดชำระหนี้ โดยผู้ออกตราสารหนี้ไม่สามารถชำระดอกเบี้ยและคืนเงินต้นได้ตามกำหนด |

6. หุ้นกู้ "มีประกัน" หรือ "ไม่มีประกัน" ต่างกันอย่างไร?

หลักทั่วไปที่เราควรรู้คือ เวลาเราซื้อหุ้นกู้ เราจะเป็น "เจ้าหนี้" ของบริษัทที่ออกหุ้นกู้ และบริษัทที่ออกหุ้นกู้จะเป็น "ลูกหนี้" เรา ซึ่งความเป็นเจ้าหนี้ของเราจะแบ่งได้เป็นหลายแบบ เช่น มีประกัน ไม่มีประกัน หรือ (ในข้อ 7 ข้างล่าง) ด้อยสิทธิ หรือไม่ด้อยสิทธิ

ซึ่งถ้าหุ้นกู้ที่ออกเขียนว่า "มีประกัน" หมายถึงว่า หุ้นกู้นี้มีการให้หลักประกันแก่เรา เช่น มีการจำนองที่ดินให้เรา ซึ่งผลคือ เราเป็น "เจ้าหนี้มีประกัน" ถ้าบริษัทที่ออกหุ้นกู้มีปัญหาไม่สามารถจ่ายเงินต้นหรือดอกเบี้ยให้เราได้ เราจะมีสิทธิในหลักประกันเหล่านี้เพื่อนำมาบังคับชำระหนี้เราก่อนเจ้าหนี้คนอื่น

ส่วนหุ้นกู้ที่เขียนว่า "ไม่มีประกัน" คือ เราเป็นเจ้าหนี้ไม่มีประกัน และเราจะมีสิทธิได้รับชำระหนี้ในลำดับเดียวกัน และตามสัดส่วนกับเจ้าหนี้ไม่มีประกันรายอื่นๆ ซึ่งถ้าบริษัทที่ออกหุ้นกู้มีเจ้าหนี้มีประกันรายอื่นๆ อยู่ด้วย โดยหลักแล้ว เราจะไม่มีสิทธิในหลักประกันชิ้นนั้นๆ เลย เว้นแต่หากบังคับหลักประกันชิ้นนั้นๆ แล้วมีเงินเหลือ (คือเจ้าหนี้มีประกันที่เป็นคนมีสิทธิเหนือหลักประกันนั้นๆ ได้รับชำระหนี้จากหลักประกันชิ้นนั้นๆ ครบถ้วนหมดแล้ว) เราจึงจะมีสิทธิเข้าไปแชร์ในเงินที่เหลือจากหลักประกันชิ้นนั้นๆ ได้

ตัวอย่างหุ้นกู้ประเภท "ไม่มีประกัน"

ตัวอย่างหุ้นกู้ประเภท "ไม่มีประกัน"

7. หุ้นกู้ประเภท "ด้อยสิทธิ" หรือ "ด้อยสิทธิที่มีลักษณะคล้ายทุน" คืออะไร?

ตามที่พูดถึงในข้อ 6 ข้างต้น เวลาเราเข้าซื้อหุ้นกู้ เราจะเป็น "เจ้าหนี้" ของผู้ออกหุ้นกู้เสมอค่ะ โดยถ้าหุ้นกู้นั้นระบุว่าเป็นหุ้นกู้ด้อยสิทธิ (Subordinated Bond) ก็หมายความว่า เราจะเป็นเจ้าหนี้ลำดับที่เป็นรองจากเจ้าหนี้รายอื่นๆ เช่น เจ้าหนี้มีประกัน เจ้าหนี้ไม่มีประกัน (บางทีก็เรียกเจ้าหนี้สามัญเช่น เจ้าหนี้การค้าของผู้ออกหุ้นกู้) และเจ้าหนี้บุริมสิทธิ (เช่น กรมสรรพากร) ดังนั้น ถ้าผู้ออกหุ้นกู้เกิดล้มละลายขึ้นมา เราในฐานะเจ้าหนี้หุ้นกู้ด้อยสิทธินี้จะได้รับชำระเงินคืนก็ต่อเมื่อเจ้าหนี้ในลำดับเหนือกว่า ซึ่งก็คือพวกเจ้าหนี้มีประกัน เจ้าหนี้สามัญ และเจ้าหนี้บุริมสิทธิพวกนั้นได้รับชำระหนี้ส่วนของเขาครบถ้วนแล้วเท่านั้นค่ะ

นอกจากนี้ สมัยนี้ก็มีหุ้นกู้ประเภท "ด้อยสิทธิที่มีลักษณะคล้ายทุน" ด้วย (เช่นที่ออกโดย Indorama เมื่อปีก่อน และอนันดาฯ ในปีนี้) ซึ่งโดยหลักการก็คล้ายกับที่อธิบายข้างบน แต่จะมีความเสี่ยงสำหรับคนซื้อเพิ่มอีกนิดคือ อายุหุ้นกู้อาจไม่มีกำหนดระยะเวลาคล้ายๆ กับเป็นหุ้นสามัญกลายๆ (Perpetual) และหุ้นกู้บางตัวก็ให้สิทธิแก่ผู้ออกหุ้นกู้ในการที่จะเลื่อนการจ่ายดอกเบี้ยออกไปได้แบบไม่มีกำหนดอีกด้วย (Interest Deferral) ซึ่งหากใครสนใจหุ้นกู้แบบนี้ คงต้องทำความเข้าใจความเสี่ยงเหล่านี้ให้ดีๆ ก่อนซื้อนะคะ

8. ต้องเสียภาษีหรือค่าใช้จ่ายอะไรบ้างในการลงทุนหุ้นกู้?

โดยหลักแล้ว จะเกิดขึ้นได้ 2 กรณีสำหรับผู้ถือหุ้นกู้ที่เป็นบุคคลธรรมดาคือ

(ก) ภาษีบนตัวดอกเบี้ยที่เราได้รับจากหุ้นกู้ (Interest Income) จะต้องเสียภาษีเงินได้ 15% ของจำนวนดอกเบี้ยที่ได้รับในแต่ละงวด

(ข) ภาษีของส่วนต่าง (Capital Gain) ที่เราได้กำไรจากการขายหุ้นกู้ จะต้องเสียภาษีเงินได้ 15% ของจำนวนกำไรส่วนต่างที่เราได้รับ

ทั้งนี้ไม่ว่าจะเป็นข้อ (ก) หรือข้อ (ข) เราจะมีสิทธิเลือก 2 อย่างคือ

- เลือกที่จะให้มีการหักภาษี ณ ที่จ่ายเลยตอนจ่ายดอกเบี้ย หรือตอนจ่ายเงินค่าซื้อหุ้นกู้ หรือ

- เลือกที่จะไม่ให้มีการหักภาษี ณ ที่จ่าย แต่เลือกที่จะนำมารวมคำนวณเสียภาษีปลายปีเอง

นอกเหนือจากภาษี 15% ที่พูดถึงนี้แล้ว การลงทุนซื้อหุ้นกู้เราจะไม่มีค่าใช้จ่ายอื่นใดที่ต้องเสียอีก ไม่ว่าในตอนซื้อ ระหว่างอายุหุ้นกุ้ หรือตอนหุ้นกู้ครบกำหนดค่ะ

9. ขายระหว่างทางได้หรือไม่?

โดยปกตินักลงทุนทั่วไปในบ้านเราที่ซื้อหุ้นกู้บริษัทเอกชนมักจะถือหุ้นกู้พวกนี้เป็นการลงทุนระยะยาวไปเลยและไม่ค่อยขาย หรือเน้นขายเอากำไรระหว่างทางสักเท่าไหร่ เพราะในบ้านเราราคาหุ้นกู้ไม่ค่อยหวือหวาเหมือนราคาหุ้นสามัญ และสภาพคล่อง (ทั้งในแง่จำนวนคนซื้อคนขาย และความรวดเร็วในการซื้อขาย) ก็มีไม่มากนัก แต่บางทีในระหว่างที่ถือ เราอาจต้องการใช้เงินด่วนขึ้นมา เราก็สามารถนำหุ้นกู้พวกนี้มาขายได้ค่ะ โดยทำได้ 2 วิธีหลักๆ คือ

(ก) โดยการเจรจาต่อรองซื้อขายเป็นรายๆ กับคนที่สนใจ หรือฝากธนาคารที่เกี่ยวข้องกับหุ้นกู้ตัวนั้นๆ (เช่น เป็นนายทะเบียน หรือผู้จัดจำหน่ายหุ้นกู้) ให้ช่วยหาคนซื้อให้ ซึ่งถ้ามีการตกลงซื้อขายกันได้ ก็แค่เซ็นโอนกันด้านหลังของใบหุ้นกู้ได้เลย วิธีนี้จะเรียกกันรวมๆ ว่า Over-the-Counter (OTC)

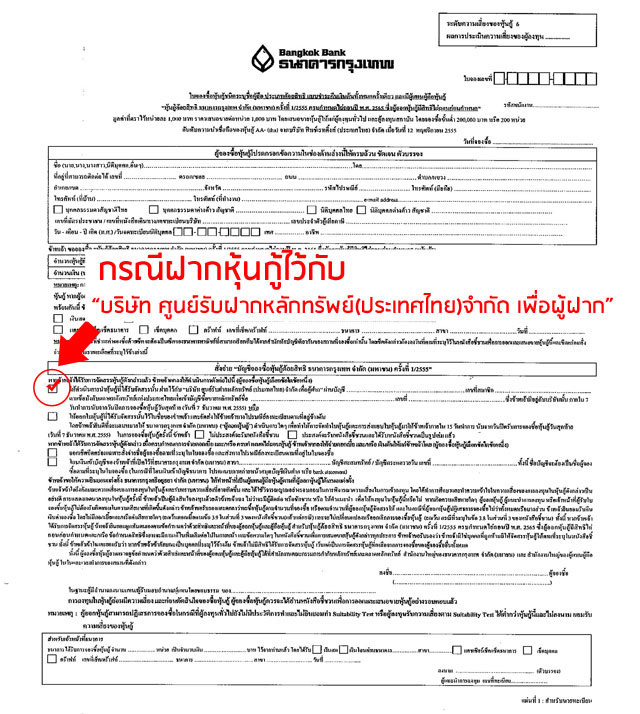

(ข) โดยการขายในตลาดตราสารหนี้ (Bond Electronic Exchange หรือ BEX) ซึ่งเป็นตลาดรอง (ต้องเป็นบริษัทหลักทรัพย์ที่ได้รับอนุญาตเท่านั้นนะคะ) วิธีนี้เราจะทำได้ต่อเมื่อเราต้องกรอกใน "ใบจองซื้อหุ้นกู้" ตั้งแต่แรกเลยว่า เราขอฝากหุ้นกู้นี้กับศูนย์รับฝากหลักทรัพย์ผ่าน Broker ของเรา เพื่อให้นำเข้าตลาดไปซื้อขายได้ต่อไป (ตามตัวอย่างข้างล่าง)

10. เสนอขายหุ้นกู้กันกี่แบบในบ้านเรา?

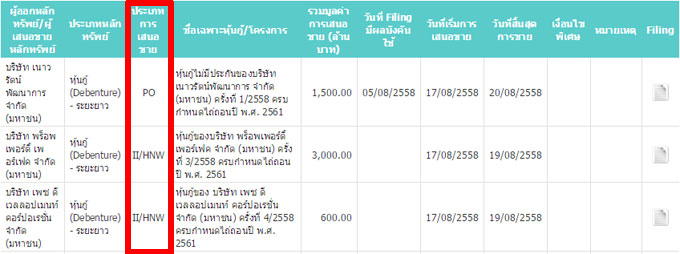

การเสนอขายหุ้นกู้ในบ้านเรามี 2 แบบ คือ

- แบบ PP (Private Placement) การเสนอขายแบบเฉพาะเจาะจงในวงจำกัด แก่นักลงทุนสถาบัน (Institutional Investors ("II")) หรือนักลงทุนรายใหญ่ (High Net Worth Investors ("HNW")) ที่มีคุณสมบัติตามที่ ก.ล.ต. กำหนด เช่น กองทุนรวม และบุคคลธรรมดาที่ลงทุนในหลักทรัพย์ตั้งแต่ 10 ล้านบาทขึ้นไป เป็นต้น

- แบบ PO (Public offering) การเสนอขายแก่นักลงทุนที่เป็นประชาชนทั่วไป ซึ่งรวมถึงนักลงทุนรายย่อยทั่วไป ไม่ได้มีข้อจำกัดเรื่องคุณสมบัติหรือรายได้

11. จองซื้ออย่างไร? (หุ้นกู้แบบเสนอขายต่อประชาชนทั่วไป)

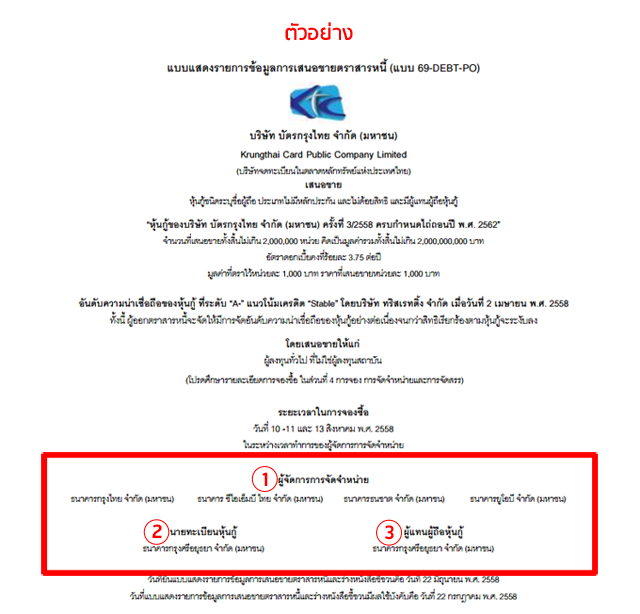

หากสนใจหุ้นกู้ตัวไหน สามารถขอจองและซื้อได้ที่ธนาคารพาณิชย์ หรือบริษัทหลักทรัพย์ที่เป็นผู้จัดการการจัดจำหน่ายของหุ้นกู้ตัวนั้นได้เลยค่ะ โดยเราควรศึกษาข้อมูลก่อนตัดสินใจลงทุนจาก Factsheet หรือหนังสือชี้ชวนก่อนทุกครั้ง

ขั้นตอนการจองซื้อหุ้นกู้

- ดูว่าใครเป็นผู้จัดการการจัดจำหน่าย

- ให้ติดต่อที่สาขาของธนาคาร หรือที่ทำการของสถาบันการเงินที่เป็นผู้จัดการการจัดจำหน่ายได้เลย โดยควรติดต่อแต่เนิ่นๆ ก่อนถึงวันเปิดจองซื้อ เพราะหุ้นกู้บางตัวเมื่อเปิดวันจองซื้อวันแรกปุ๊บ ก็อาจขายหมดเลยตั้งแต่วันแรกนั้น โดยให้แจ้งความจำนงกับเจ้าหน้าที่ว่าเราจะจองซื้อเท่าไหร่

- หากมีโควตาเพียงพอ (ซึ่งแต่ละสาขาธนาคารอาจมีโควตาไม่เท่ากัน) ทางธนาคาร หรือสถาบันการเงินนั้นจะ Book จำนวนที่เราจองซื้อในชื่อเราให้เลยในวันนั้น เช่น ขอจองซื้อ 100,000 บาท

- เมื่อถึงวันจองให้เรากลับไปที่สาขาของธนาคาร หรือสถาบันการเงินนั้นๆ เพื่อกรอก และเซ็น "ใบจองซื้อ" พร้อมกับนำเงินสด หรือเช็คจำนวน 100,000 บาทมาชำระค่าหุ้นกู้ตามจำนวนที่เราจองนั้น

- หลังจากนั้น ให้เรารอประมาณ 1-2 เดือน เราจะได้ใบหุ้นกู้ (ในกรณีขอเป็นใบหุ้นกู้) หรือเอกสารยืนยันจากศูนย์รับฝากหลักทรัพย์ว่าหุ้นกู้เราได้ฝากเข้าไปที่บริษัท ศูนย์รับฝากหลักทรัพย์ (ประเทศไทย) จำกัดแล้ว (ในกรณีขอเป็น Scriptless)

12. ใครเป็นใครในหุ้นกู้?

เวลาเราอ่านเอกสารหรือหนังสือชี้ชวนซื้อหุ้นกู้ เราจะเจอคำพวกนี้บ่อยค่ะ "ผู้จัดการการจัดจำหน่าย", "ผู้แทนผู้ถือหุ้นกู้", "นายทะเบียน" คนพวกนี้เกี่ยวข้องอะไรในหุ้นกู้? ทำไมถึงต้องมี? สำหรับคนที่กำลังสงสัย เรามาดูคำตอบไปพร้อมกันเลยค่ะ

- "ผู้จัดการการจัดจำหน่าย" (Underwriter) เป็นคนที่ได้รับแต่งตั้งให้ดำเนินการเรื่องการขายหุ้นกู้ให้แก่นักลงทุน (ซึ่งในทางปฏิบัติมักเป็นรายเดียวกับ "ที่ปรึกษาทางการเงิน" ในการออกหุ้นกู้ด้วย) หน้าที่หลักๆ คือทำยังไงก็ได้ให้หุ้นกู้มีคนซื้อไปให้หมด มีได้หลายรูปแบบ เช่น Firm Commitment (ขายไม่หมด ผมซื้อเอง) Best Effort (ผมจะทำดีที่สุด แต่ถ้าขายไม่หมด ผมไม่รับซื้อนะ)

- "นายทะเบียนหุ้นกู้" (Registrar) หน้าที่หลักๆ คือ ดูแลฐานข้อมูลทะเบียนผู้ถือหุ้นกู้ ตั้งแต่วันที่ออกหุ้นกู้ไปจนถึงวันครบกำหนดไถ่ถอน งานทะเบียนเหล่านี้ครอบคลุมถึงการแจ้งและจัดทำทะเบียนผู้รับสิทธิประโยชน์ การปิดสมุดทะเบียนเพื่อผลประโยชน์ทางด้านเงินปันผล บริการโอนเปลี่ยนมือ ผู้ถือหุ้นกู้ หรือเปลี่ยนแปลงชื่อที่อยู่ เป็นต้น

- "ผู้แทนผู้ถือหุ้นกู้" (Bondholder Representative) ก.ล.ต. กำหนดให้หุ้นกู้ที่เสนอขายต่อประชาชนทั่วไปทุกประเภทจะต้องมีผู้แทนผู้ถือหุ้นกู้ ซึ่งหน้าที่หลักคือเป็นผู้แทนของผู้ถือหุ้นกู้ทุกคนในการดำเนินการใดๆ กับผู้ออกหุ้นกู้ หน้าที่ก็เช่น จัดประชุมผู้ถือหุ้นกู้ ดำเนินการเรียกร้องค่าเสียหายเอากับผู้ออกหุ้นกู้ ดูแลหลักประกันของหุ้นกู้ในกรณีหุ้นกู้มีประกัน เป็นต้น

สุดท้ายนี้ หวังว่าบทความนี้จะเป็นประโยชน์กับทุกท่านที่สนใจหุ้นกู้นะคะ แต่ขอเสริมนิดนึงค่ะว่า การเสนอขายหุ้นกู้จากบริษัทเอกชนเหล่านี้ แม้จะได้รับอนุญาตจาก ก.ล.ต. แล้ว แต่ก็ไม่ได้เป็นการรับประกันว่าหุ้นกู้นั้นจะไม่มีปัญหานะคะ ซึ่งหากเกิดปัญหาหรือได้รับความไม่เป็นธรรมจากการลงทุน เราก็มีช่องทางขอความช่วยเหลือได้จาก ก.ล.ต. โดยร้องเรียนได้ที่ SEC Help Center โทร. 0-2263-6000 ค่ะ ก่อนจะจบบทความนี้ ขอให้เพื่อนๆ นักลงทุนทั้งหลายจำไว้เสมอนะคะว่า

"การลงทุนมีความเสี่ยง ผู้ลงทุนควรศึกษาข้อมูลในหนังสือชี้ชวนก่อนการตัดสินใจลงทุน" ทุกครั้งนะคะ