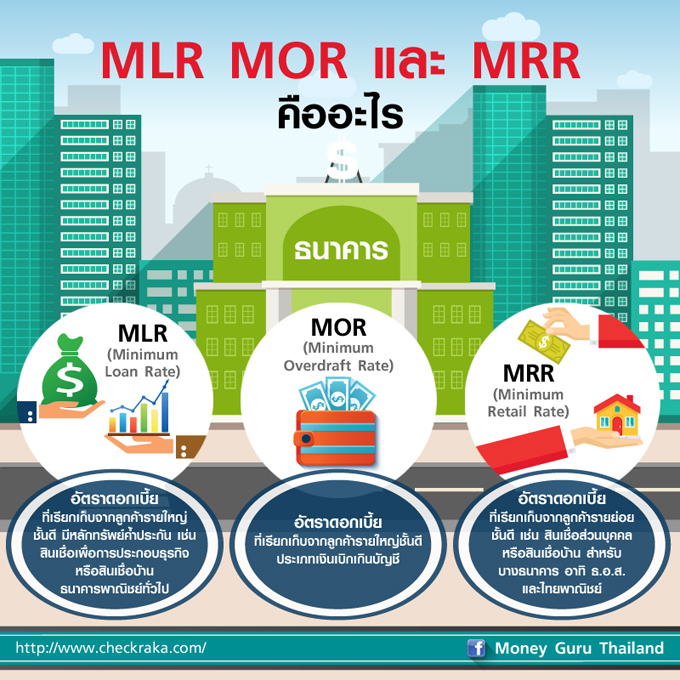

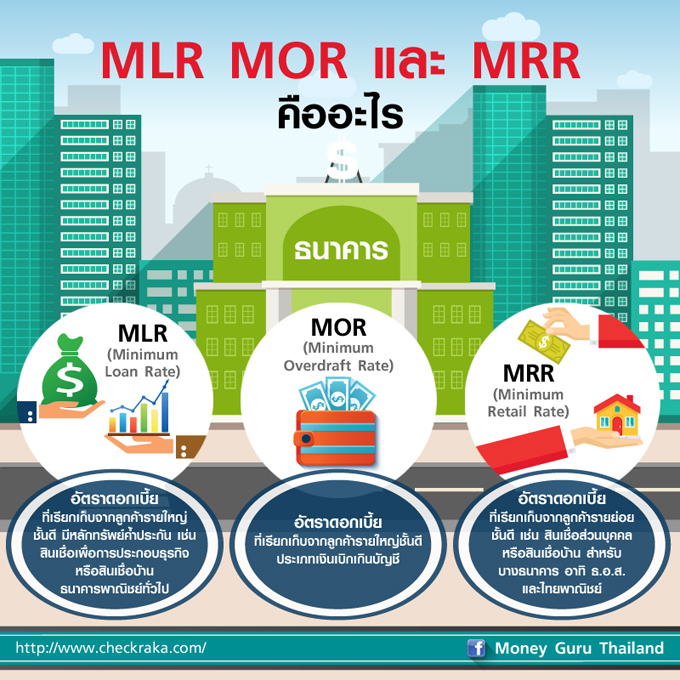

ดอกเบี้ย MLR, MRR และ MOR ต่างกันอย่างไร

สำหรับคนที่ไม่คุ้นเคยกับอัตราดอกเบี้ยเงินกู้บ้านเราอาจจะงงกับคำย่อต่างๆ ไม่ว่าจะเป็น MLR หรือ MRR (ซึ่งจริงๆ ก็ไม่ใช่เรื่องแปลกเพราะในต่างประเทศก็มีคำย่อหลากหลายประมาณนี้เหมือนกัน เช่น LIBOR หรือ SIBOR) วันนี้ CheckRaka.com จะพามาดูกันค่ะว่า แต่ละ Rate คืออะไร เป็นอย่างไร

ดอกเบี้ยเงินกู้

โดยปกติ ดอกเบี้ยเงินกู้จะมีอยู่ 2 ประเภทหลักๆ คือ อัตราดอกเบี้ยคงที่ (Fixed Rate) ซึ่งก็คือ อัตราดอกเบี้ยที่กำหนดไว้เป็นตัวเลขเฉพาะ คงที่ตลอดอายุสัญญาหรือในช่วงเวลาที่กำหนด เช่น กำหนดให้ชำระดอกเบี้ย 5% ต่อปี เป็นระยะเวลา 4 ปี เป็นต้น และอัตราดอกเบี้ยลอยตัว (Floating rate) ซึ่งก็คือ อัตราดอกเบี้ยอ้างอิง (Reference Rate) ที่เปลี่ยนแปลงไปตามต้นทุนของธนาคารพาณิชย์แต่ละแห่งในช่วงเวลาต่างๆ โดยแต่ละธนาคารก็จะประกาศอัตราใหม่กันเป็นครั้งคราว ซึ่งอัตราพวกนี้เราสามารถเข้าไปดูได้จากเว็บไซต์ หรือสาขาของแต่ละธนาคาร ตัวอย่างที่เราจะได้ยินกันบ่อยๆ ก็คือ MLR, MOR, MRR ซึ่งแบงก์ชาติได้ให้ความหมายไว้เป็นแนวทางคร่าวๆ ดังนี้

- MLR (Minimum Loan Rate) คือ อัตราดอกเบี้ยที่ธนาคารพาณิชย์เรียกเก็บจากลูกค้ารายใหญ่ชั้นดี ประเภทเงินกู้แบบมีระยะเวลา (Term Loan) เช่น มีประวัติการเงินที่ดี มีหลักทรัพย์ค้ำประกันอย่างเพียงพอ โดยส่วนใหญ่ใช้กับเงินกู้ระยะยาวที่มีกำหนดระยะเวลาที่แน่นอน เช่น สินเชื่อเพื่อการประกอบธุรกิจ เป็นต้น

- MOR (Minimum Overdraft Rate) คือ อัตราดอกเบี้ยที่ธนาคารพาณิชย์เรียกเก็บจากลูกค้ารายใหญ่ชั้นดีประเภทเงินเบิกเกินบัญชี

- MRR (Minimum Retail Rate) คือ อัตราดอกเบี้ยที่ธนาคารพาณิชย์เรียกเก็บจากลูกค้ารายย่อยชั้นดี เช่น สินเชื่อส่วนบุคคล สินเชื่อที่อยู่อาศัย สินเชื่อบัตรเครดิต เป็นต้น

นอกเหนือจาก 3 อัตราข้างต้นแล้ว ในชีวิตจริงเราอาจเจอมากกว่านั้นก็ได้ เช่น ธนาคารสแตนดาร์ดชาร์เตอร์ด จะมีอัตราดอกเบี้ยอื่นอีกหลายอย่าง เช่น Minimum Housing Rate (MHR) หรือ Housing Loan Rate (HLR) ซึ่งทางสแตนดาร์ดชาร์เตอร์ดก็ได้ให้คำจำกัดความ MHR ไว้ว่าคืออัตราดอกเบี้ยสินเชื่อเคหะสำหรับลูกค้าชั้นดี เป็นต้น ตามกฎแบงก์ชาตินั้น แบงก์ชาติไม่ได้มีการบังคับว่าแต่ละธนาคารจะต้องมีแค่ MLR, MRR หรือ MOR เท่านั้น ดังนั้น แต่ละธนาคารจึงมีอิสระที่จะกำหนดอัตราดอกเบี้ยอ้างอิงใดก็ได้ เพียงแต่ว่าจะต้องให้คำจำกัดความชัดเจนว่า อัตราดอกเบี้ยที่ตั้งขึ้นมานั้นมีความหมาย และคำจำกัดความว่าอะไร แต่ในชีวิตจริงส่วนใหญ่แล้ว ธนาคารก็มักไม่ค่อยมีการกำหนดอัตราดอกเบี้ยพิสดารอะไรมากนัก ดังนั้น เรามักจะเจอ MLR, MRR และ MOR บ่อยที่สุด และเป็นอัตราอ้างอิงแบบลอยตัวที่ธนาคารพาณิชย์ใช้กันมากที่สุดในธุรกรรมการให้สินเชื่อ

ตัวอย่าง ตารางอัตราดอกเบี้ยเงินให้สินเชื่อ ธนาคารสแตนดาร์ดชาร์เตอร์ด ซึ่งมีความหมายหลากหลายพอสมควร ไม่จำกัดเฉพาะ MLR, MRR, หรือ MOR

ข้อควรรู้ และข้อแตกต่างโดยรวมของอัตราดอกเบี้ยต่างๆ

- อัตราดอกเบี้ยเหล่านี้ แบงก์ชาติบังคับเป็นกฎเลยว่า แต่ละธนาคารจะต้องติดประกาศให้ชัดเจนที่สำนักงานใหญ่ และสาขาของแต่ละธนาคาร รวมถึงในเว็บไซต์ของแต่ละธนาคารนั้นๆ แต่หมายเหตุไว้นิดนึงว่า กฎของแบงก์ชาติไม่ได้บังคับใช้กับธนาคารรัฐ เช่น ธนาคารออมสิน เพราะธนาคารรัฐมีกฎหมายจัดตั้งเป็นพิเศษ เรื่องดอกเบี้ยจึงไม่ได้อยู่ภายใต้การกำกับของแบงก์ชาติ

- อัตราดอกเบี้ยเหล่านี้ของแต่ละธนาคารจะไม่เท่ากัน เนื่องจากต้นทุนของแต่ละธนาคารไม่เท่ากัน ต้นทุนที่เกี่ยวข้องของแต่ละธนาคาร ก็จะมีตัวอย่างเช่น ดอกเบี้ยเงินฝาก จำนวนเงินฝาก ฐานะเงินกองทุน อัตราส่วนกองทุนต่อสินทรัพย์เสี่ยง (BIS ratio) ปริมาณเงินสำรอง จำนวนหนี้เสีย และสภาพคล่องของธนาคารนั้นๆ เป็นต้น โดยส่วนใหญ่ธนาคารขนาดใหญ่มักจะมีอัตราดอกเบี้ยพวกนี้โดยเฉลี่ยต่ำกว่าธนาคารที่เล็กกว่าเป็นปกติอยู่แล้ว

- ลูกค้าสองคนเดินเข้าไปหาธนาคารเดียวกันเพื่อขอกู้สินเชื่อเหมือนกัน แต่อาจจะได้อัตราดอกเบี้ยที่แตกต่างกันได้ ซึ่งถือเป็นเรื่องปกติ นั่นเป็นเพราะธนาคารมองความเสี่ยงของลูกค้าแต่ละคนไม่เท่ากัน เช่น ส่วนต่างระหว่างรายรับกับรายจ่าย หรือรายได้สุทธิ ความสามารถในการชำระหนี้ของลูกค้าแต่ละรายที่มีไม่เท่ากัน ประเภทของหลักทรัพย์ที่นำมาใช้ค้ำประกันในการกู้ยืม (เช่น บัญชีเงินฝากออมทรัพย์ บัญชีเงินฝากประจำ รถยนต์ หรือแม้แต่อสังหาริมทรัพย์) เป็นต้น ดังนั้น จึงเป็นคำอธิบายว่า บางคนอาจได้ MLR เฉยๆ แต่บางคนอาจได้ MLR + 1% หรือแม้กระทั่ง MLR + 2%

- คำว่า MLR แม้ธนาคารส่วนใหญ่จะให้ความหมายว่าสำหรับลูกค้ารายใหญ่ชั้นดี ซึ่งฟังดูเหมือนลูกค้าประเภทบริษัท หรือลูกค้ารายใหญ่ ที่มีประวัติทางการเงินที่ดี มีหลักทรัพย์ค้ำประกันเพียงพอเท่านั้น แต่ในชีวิตจริง ธนาคารส่วนใหญ่ก็เสนออัตรา MLR นี้ให้กับลูกค้าได้แทบจะทุกประเภทไม่จำกัดเฉพาะรายใหญ่ ในกรณีที่การขอสินเชื่อนั้นเป็นสินเชื่อระยะยาวที่มีกำหนดระยะเวลาที่แน่นอน

- โดยทั่วๆ ไป MRR จะสูงที่สุดเสมอตามมาด้วย MOR และสุดท้ายคือ MLR จะต่ำที่สุด (ดูตัวอย่างอัตราล่าสุดตามรูปข้างล่าง ณ วันที่ 6 สิงหาคม 2556 จากเว็บไซต์ของแบงค์ชาติ) แต่ก็ไม่ได้หมายความว่าการที่เราได้ดอกเบี้ยในอัตรา MLR จากธนาคารแล้วเราจะดีใจว่าเราได้อัตราที่ต่ำสุด เพราะบางทีถ้าอีกธนาคารเสนออัตราดอกเบี้ย MRR แต่มีลบด้วย X% ซึ่งพอคำนวณออกมาแล้ว จำนวนดอกเบี้ยอาจต่ำกว่า MLR (แบบไม่มีลบอะไรเลย) ก็ได้

- การคาดเดาทิศทาง หรืออัตราดอกเบี้ย MLR และ MRR นั้นเป็นเรื่องที่ยากโดยเฉพาะอย่างยิ่งหากเราจะกู้ระยะยาวเราไม่ควรคิดว่าส่วนต่างระหว่าง MRR และ MLR จะเหมือนเดิมตลอดตั้งแต่วันแรกไปจนวันสุดท้าย ตัวอย่างเช่น เมื่อ 2-3 ปีก่อน MRR อาจสูงกว่า MLR ประมาณ 0.50% (หรือ 50basis point) แต่ปัจจุบันส่วนต่างของหลายๆธนาคารอาจมากขึ้นเป็นประมาณ 1.0% (หรือ 100 basis point) เป็นอย่างน้อย จากสถิติที่ผ่านมาสำหรับธนาคารรายใหญ่ ยิ่ง MLR สูงขึ้นไปเรื่อยๆ ช่องว่างระหว่าง MLR และ MRR จะมากขึ้นเรื่อยๆ (MRR สูงกว่า MLR มากขึ้นเรื่อยๆ) และถ้า MLR ต่ำลงช่องว่างระหว่าง MLR และ MRR ก็จะแคบลง

- MOR ส่วนใหญ่มักจะใช้กับกรณี สินเชื่อเงินเงินทุนหมุนเวียน ซึ่งก็คือ วงเงินเบิกเกินบัญชี (Overdraft หรือ O/D) ที่ทำผ่านบัญชีกระแสรายวัน และส่วนใหญ่ใช้เช็คในการเบิกถอน ซึ่งการมีวงเงิน O/D ทำให้เราสามารถเบิกเงินได้มากกว่าจำนวนที่ฝากไว้ในบัญชีกระแสรายวัน แต่ต้องไม่เกินวงเงินที่ได้รับอนุมัติ และการคิดดอกเบี้ยจะคิดในส่วนที่เกินจากจำนวนเงินฝากที่มีอยู่ในบัญชี (ในกรณีที่ธนาคารเห็นว่าผู้กู้มีความเสี่ยงเพิ่มมากขึ้น อาจขอลดวงเงินได้)

- การที่ดอกเบี้ย MOR (ดอกเบี้ย O/D) สูงกว่าอัตราดอกเบี้ยสินเชื่อแบบมีกำหนดระยะเวลา (MLR) เนื่องจากเป็นสินเชื่อไม่จำกัดวัตถุประสงค์ มีความไม่แน่นอนในการเบิกถอน ทำให้ธนาคารต้องเตรียมเงินสำรองไว้ตลอดเวลา จึงต้องคำนวณความเสี่ยง และความไม่แน่นอนพวกนี้เข้าไปในอัตรา MOR ด้วย

- สินเชื่อเงินสดประเภทบัตรกดเงินสด จะใช้อัตราดอกเบี้ยสินเชื่อเพื่อการอุปโภคบริโภค ซึ่งแบงก์ชาติจะกำหนดให้สูงสุดไม่เกิน 28 % ต่อปี ซึ่งแต่ละธนาคารจะกำหนดอัตราดอกเบี้ยแตกต่างกัน บางธนาคารอัตราดอกเบี้ยจะขึ้นอยู่กับฐานรายได้ของลูกค้า แต่บางธนาคารจะขึ้นอยู่กับวงเงินที่ลูกค้าได้รับ หรือแล้วแต่โปรโมชั่นในแต่ละช่วงที่ลูกค้าสมัครสินเชื่อนั้นๆ

ตัวอย่าง ตารางอัตราดอกเบี้ยเงินให้สินเชื่อเพื่อการอุปโภคบริโภค (Consumer Loan) ของธนาคารสแตนดาร์ดชาร์เตอร์ด

- สินเชื่อประเภทบ้านแลกเงิน มักจะใช้อัตราดอกเบี้ยในลักษณะเดียวกับสินเชื่อบ้าน บางธนาคารจะแยกเป็นวงเงินกู้ (Loan) และวงเงินเบิกเกินบัญชี (O/D) เช่น สินเชื่อยูโอบี แคช ทูโฮม ธนาคารยูโอบี กำหนดอัตราดอกเบี้ยวงเงินกู้ (Loan) เท่ากับ MLR-0.5% ต่อปี ส่วนวงเงิน O/D อัตราดอกเบี้ย เท่ากับ MOR และสินเชื่อบ้านทวีทรัพย์ ธนาคารกสิกรไทย กำหนดอัตราดอกเบี้ยวงเงินกู้ (Loan) เท่ากับ MLR-0.5% ในปีแรก หลังจากนั้นคิด MLR ตลอดอายุสัญญา ส่วนวงเงิน O/D คิดอัตราดอกเบี้ย MRR+0.5% ต่อปี (ข้อมูลตัวอย่าง ณ วันที่ 9 ส.ค.56) เป็นต้น ซึ่งลูกค้าสามารถของกู้เพียงวงเงินสินเชื่อ Loan หรือ O/D เพียงอย่างเดียวก็ได้

- สินเชื่อบ้าน มักจะใช้อัตรา MLR และ MRR เพราะเป็นสินเชื่อที่มีกำหนดระยะเวลาที่แน่นอน ซึ่งหากเทียบข้ามธนาคารบางที MRR ของบางธนาคารใหญ่ อาจเท่ากับ MLR ของบางธนาคารขนาดกลาง หรือเล็กได้ เช่น ตามตารางข้างบน MRR ของธนาคารกรุงเทพเท่ากับ MLR ของธนาคารเมกะสากลพาณิชย์ คือ 8.00% โดยทั่วไปแล้วธนาคารส่วนใหญ่จะใช้ MLR เป็นหลักสำหรับสินเชื่อบ้าน จะมียกเว้นบางธนาคารที่ใช้ MRR เป็นหลักเช่น ธนาคารอาคารสงเคราะห์ และธนาคารไทยพาณิชย์

วิธีคิดดอกเบี้ยเงินกู้

ทีนี้พอเราเริ่มเห็นภาพอัตราดอกเบี้ยแต่ละแบบแล้ว เราลองมาทำความรู้จักกับวิธีการคิดดอกเบี้ยสินเชื่อเพิ่มเติมกันดีกว่าค่ะ ว่าการคิดดอกเบี้ยแต่ละวิธี เอาไปใช้สำหรับเงินกู้ประเภทไหนบ้าง และใช้อย่างไร โดยทั่วไปการคิดดอกเบี้ยเงินกู้จะมีด้วยกัน 2 วิธี ดังนี้

1. การคิดดอกเบี้ยเงินกู้แบบเงินต้นคงที่ (Flat Rate) ส่วนมากจะใช้กับการเช่าซื้อรถยนต์ หรือรถจักรยานยนต์โดยเริ่มคิดดอกเบี้ยจากเงินต้นทั้งจำนวน และระยะเวลาการผ่อนชำระทั้งหมด จากนั้นผู้ให้สินเชื่อจะนำดอกเบี้ยที่คำนวณได้มารวมกับเงินต้น แล้วหารด้วยจำนวนงวดที่จะผ่อนชำระ ซึ่งเงินที่ผ่อนชำระจะเท่ากันทุกงวด เช่นเดียวกับจำนวนเงินต้นและดอกเบี้ยก็จะคงที่ทุกๆ งวดด้วย อัตราดอกเบี้ยเงินกู้แบบเงินต้นคงที่จะมีข้อดี คือ คิดง่าย เข้าใจง่าย แต่ก็ต้องจ่ายดอกเบี้ยมากกว่าการคิดแบบลดต้นลดดอกข้างล่างเมื่อเทียบอัตราดอกเบี้ย เงินต้น และระยะเวลาที่เท่ากัน เพราะจำนวนเงินที่ต้องจ่ายเป็นดอกเบี้ยจะไม่ลดลงแม้เราจะเหลือเงินต้นน้อยลงไปเรื่อยๆ ก็ตาม

การแปลงอัตราดอกเบี้ยจากอัตราดอกเบี้ยเงินกู้แบบเงินต้นคงที่ เป็นแบบลดต้นลดดอกทำได้คร่าวๆ โดยใช้ 1.8 คูณกับอัตราดอกเบี้ยแบบเงินต้นคงที่ เช่น 2% ต่อปี จะคิดเป็นแบบลดต้นลดดอกได้เท่ากับ 3.6% (1.8 x 2) ต่อปี โดยประมาณ

2. การคิดดอกเบี้ยเงินกู้แบบลดต้นลดดอก (Effective Rate) เป็นการคำนวณดอกเบี้ยในสินเชื่อเกือบทุกประเภทนอกเหนือจากพวกที่ยกตัวอย่างใน Flat Rate ข้างบน การคิดดอกเบี้ยวิธีนี้ จะคิดทีละงวดจากฐานเงินต้นที่ทยอยลดลงตามการชำระหนี้ ซึ่งถ้าเราชำระหนี้ในแต่ละงวดเท่าๆกัน ในอัตราดอกเบี้ยเท่าเดิม จะพบว่า เงินที่จ่ายไปในงวดแรกๆ ส่วนใหญ่จะถูกจ่ายเป็นค่าดอกเบี้ย เนื่องจากจำนวนเงินต้นยังสูงอยู่นั่นเอง แต่เมื่อผ่อนไปสักระยะ ดอกเบี้ยจะค่อยๆ ลดลงตามจำนวนเงินต้นที่ค่อยๆ ลดลง

สุดท้ายนี้ CheckRaka.com หวังว่าเมื่อได้ไอเดียในเรื่องดอกเบี้ยนี้แล้ว ไม่ว่าจะเป็นทั้งเรื่องของอัตรา และวิธีการคิดคำนวณ พวกเราจะตัดสินใจกู้ธนาคารกันได้อย่างรอบคอบ และมั่นใจได้มากขึ้น และมองภาพออกว่าอัตราดอกเบี้ยที่แต่ละธนาคารเสนอกันมาเมื่อคำนวณดูแล้วของธนาคารไหนสูง หรือต่ำกว่ากันเมื่อคำนวณออกมาตลอดระยะเวลากู้แล้ว (ไม่ใช่แค่ช่วงโปรโมชั่น 3 เดือน หรือ 3 ปีแรก) โชคดีกันทุกคนค่ะ