เจาะลึกดอกเบี้ยค่าธรรมเนียมบัตรเครดิต

ในการใช้

บัตรเครดิตจะมีต้นทุนค่าใช้จ่ายในการใช้พอสมควร โดยเฉพาะอย่างยิ่งถ้าเรามีการชำระไม่เต็มจำนวน หรือไม่ชำระตามกำหนดเลยในแต่ละงวด หรือถ้าหากมีการเบิกถอนเงินสดล่วงหน้า (Cash Advance) ออกมาใช้ แน่นอนว่าการกระทำเช่นนี้จะทำให้เกิด

"ดอกเบี้ย" เราลองมาเจาะลึกกันดูค่ะว่าต้นทุนค่าใช้จ่ายเหล่านี้มีอะไรบ้าง?

ถ้าเราเป็นลูกหนี้ที่ดีชำระครบและเต็มจำนวนทุกงวดมาตลอด และไม่มีการเบิกใช้เงินสดฉุกเฉินล่วงหน้า (Cash Advance) เลย เราอาจจะเสียค่าใช้จ่ายในการถือ หรือใช้บัตรเครดิตน้อยมาก (หรืออาจไม่เสียเลย ขึ้นอยู่กับการใช้ของเรา) ดังต่อไปนี้

- ค่าธรรมเนียมแรกเข้าและค่าธรรมเนียมรายปี ซึ่งค่าธรรมเนียมเหล่านี้เราอาจจะต่อรองกับสถาบันการเงินเจ้าของบัตรเครดิตเพื่อขอยกเว้นการเรียกเก็บค่าธรรมเนียมได้ หรือหากมีการใช้บัตรเครดิตครบตามเงื่อนไขที่แต่ละสถาบันการเงินกำหนด ก็อาจไม่ต้องเสียค่าธรรมเนียมเลย

- ค่าธรรมเนียมจิปาถะอื่นๆ เช่น ค่าธรรมเนียมในการชำระเงินผ่านช่องทางต่างๆ ที่ไม่ใช่ช่องทางของเจ้าของบัตรเครดิตโดยตรง แล้วแต่ว่าช่องทางนั้นๆ จะคิดเท่าไหร่ (เช่น หากถือบัตรเครดิต Citi แต่ต้องการไปจ่ายบิลบัตรเครดิตผ่านเคาน์เตอร์ของธนาคารอื่น ก็อาจเสียค่าธรรมเนียมในการจ่าย ส่วนใหญ่จะอยู่ที่ประมาณ 0 - 20 บาท)

- ค่าธรรมเนียมกรณีทำบัตรหายและขอออกบัตรใหม่ (ประมาณ 50 - 200 บาท)

- ค่าธรรมเนียมในการขอใบแจ้งยอดบัตรเครดิต (ประมาณ 50 - 200 บาท/ บัตร/ เดือน)

- ค่าธรรมเนียมในการขอรหัสประจำตัวใหม่ (ประมาณ 200 บาท/ ครั้ง) - ค่าความเสี่ยง/ค่าธรรมเนียมจากการแปลงสกุลเงินต่างประเทศ หากมีการใช้บัตรเครดิตในต่างประเทศ โดยปกติจะเป็นตัวเลขประมาณ 2 - 2.5% ซึ่งมักจะแฝงรวมค่าธรรมเนียม 1% สำหรับผู้ให้บริการเครือข่ายบัตรเครดิต (เช่น Visa หรือ MasterCard) ซึ่งจะคิดเป็นมาตรฐานทั่วโลกเวลาที่มีการใช้บัตรเครดิตที่ออกในประเทศหนึ่งแต่นำไปใช้ในอีกประเทศหนึ่ง

ชำระไม่ครบ หรือมีการเบิกใช้เงินสดล่วงหน้า (Cash Advance)

ถ้าเราชำระไม่ครบในแต่ละงวด หรือไม่ชำระเลย หรือมีการเบิกใช้เงินสดฉุกเฉินล่วงหน้า นอกเหนือจากค่าธรรมเนียมต่างๆ ที่เราต้องเสีย 3 ประเภทใหญ่ๆ ที่พูดถึงในหัวข้อก่อนหน้านี้แล้ว เราจะต้องเสียค่าดอกเบี้ย ค่าปรับ ค่าธรรมเนียม และค่าบริการดังต่อไปนี้เพิ่มเติมด้วย

- ดอกเบี้ย ซึ่งถ้าว่ากันตามกฎแบงก์ชาติแล้ว ผู้ออกบัตรจะเรียกเก็บดอกเบี้ยค้างชำระ ดอกเบี้ยในระหว่างผิดนัดชำระหนี้ หรือค่าปรับในการชำระหนี้ล่าช้ากว่ากำหนด รวมกันเกินกว่า 18% ต่อปีไม่ได้ (ซึ่งในทางปฏิบัติ ธนาคารจะกำหนดดอกเบี้ย (ไม่ว่าจะผิดนัด หรือไม่ผิดนัด) เป็น 18% เหมาไปเลย ดังนั้น ไม่ว่าเราจะจ่ายค่างวดแค่จำนวนขั้นต่ำ หรือไม่จ่ายค่างวดเลยสำหรับงวดนั้น ในชีวิตจริงก็จะโดน 18% เท่ากันหมดทุกกรณี สิ่งที่แตกต่างคือ อย่างน้อยถ้าเราจ่ายจำนวนขั้นต่ำ เราจะยังไม่ถือว่าผิดนัด แต่ถ้าเราไม่จ่ายเลย เราจะถือว่าผิดนัด และตามกฎแบงก์ชาติ ถ้าเราผิดนัดเกินกว่า 3 เดือนนับตั้งแต่วันที่ครบกำหนดชำระ ธนาคารมีสิทธิยกเลิกการใช้บัตรเครดิตของเราได้ทันที

- ค่าธรรมเนียมการกดเงินสด หากเป็นการเบิกใช้เงินสดล่วงหน้า (Cash Advance) จากบัตรเครดิต สิ่งที่ต้องเสียก่อนเลยก็คือค่าธรรมเนียมการเบิกถอนเงินสดผ่านบัตรเครดิต 3% ของจำนวนที่เบิกถอน (และ VAT อีก 7%) ทั้งนี้ค่าธรรมเนียม 3% นี้จะไม่อยู่ภายใต้เพดาน 18% ในข้อ (1) ส่วนดอกเบี้ยบนจำนวนที่เบิกใช้นี้ ก็จะโดนดอกเบี้ยตามข้อ (1) ไปเรื่อยๆ จนกว่าจะชำระครบ

- ค่าใช้จ่ายจิปาถะอื่นๆ เช่น ค่าใช้จ่ายในการติดตามทวงถามการชำระหนี้ เช่น 100 บาทต่อครั้ง ซึ่งในเรื่องนี้แบงก์ชาติไม่ได้กำหนดเพดานค่าใช้จ่ายเหล่านี้ไว้ว่าต้องเป็นเท่าไหร่ และค่าใช้จ่ายนี้จะไม่อยู่ภายใต้เพดาน 18% ในข้อ (1) ด้วย แบงก์ชาติเพียงแต่กำหนดเป็นหลักการไว้ว่า ค่าใช้จ่ายเหล่านี้จะต้องเป็นไปตามจำนวนเงินที่ใช้จ่ายไปจริง และพอสมควรแก่กรณี ในชีวิตจริง เราสามารถเข้าไปดูรายละเอียดค่าใช้จ่ายเหล่านี้ได้ตามเว็บไซต์ของสถาบันการเงินผู้ออกบัตรเครดิต

การคิดคำนวณดอกเบี้ยบัตรเครดิต

ปกติแล้วดอกเบี้ยที่เกิดจากการใช้บัตรเครดิต ธนาคารจะคิดอัตราดอกเบี้ยสูงสุดไม่เกิน 18% ต่อปี (อัปเดตล่าสุด) และดอกเบี้ยจากการใช้บัตรเครดิตจะเกิดขึ้นใน 2 กรณีคือ

(ก). เมื่อเบิกเงินสดฉุกเฉินจากบัตรเครดิต (คิดค่าธรรมเนียม 3% จากยอดที่เบิก) และ

(ข). เมื่อใช้บัตรแล้วไม่ได้ชำระเงินเต็มจำนวน ชำระแค่ขั้นต่ำ ชำระเพียงบางส่วน หรือไม่ได้ชำระตามวันที่กำหนดในใบแจ้งหนี้

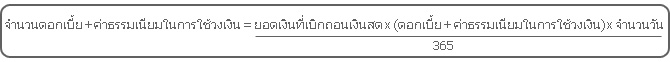

โดยวิธีการคิดคำนวณแต่ละจำนวนจะมีสูตรดังนี้

การใช้บัตรเครดิตเบิกถอนเงินสด

ตัวอย่าง : นางสาวเอถอนเงินสด 10,000 บาท ในวันที่ 27 พ.ค. และชำระคืนในวันที่ 25 มิ.ย. โดยมีค่าธรรมเนียมการเบิกถอนเงินสด 3% ของยอดเงินสดที่เบิก และทางผู้ออกบัตรเครดิตกำหนดดอกเบี้ยสำหรับการเบิกเงินสดนี้ 15% และกำหนดให้จ่ายค่าธรรมเนียมในการใช้วงเงินด้วยอีก 3% นางสาวเอจะต้องจ่ายเงินทั้งหมดดังนี้

ดังนั้น ค่าธรรมเนียม 3% ในการเบิกถอนเงินสดล่วงหน้า = (3% x 10,000) = 300 บาท (ยังไม่รวม VAT)

ดอกเบี้ยและค่าธรรมเนียมในการใช้วงเงิน

- ดอกเบี้ยระหว่างวันที่ 27 พ.ค. ถึงวันสรุปยอดบัญชี วันที่ 5 มิ.ย. (รวม 10 วัน)

= 10,000 x (15% + 3%) x 10 / 365

= 49.32 บาท

- ดอกเบี้ยระหว่างวันที่ 6 มิ.ย. ถึง 24 มิ.ย. (รวม 19 วัน)

= 10,000 x (15% + 3%) x 19 / 365 = 93.70

ดังนั้น รวมดอกเบี้ยและค่าธรรมเนียมทั้งหมด = 143.02 (49.32 + 93.70) (ยังไม่รวม VAT)

การใช้บัตรเครดิตรูดซื้อสินค้าแต่ไม่ชำระเต็ม หรือชำระขั้นต่ำ

ตัวอย่าง : ในวันที่ 5 ตุลาคม 2560 นายบี ใช้บัตรเครดิตซื้อโทรศัพท์มือถือที่ร้านค้าแห่งหนึ่งจำนวน 18,000 บาท ธนาคารส่งใบแจ้งหนี้ที่ระบุรายละเอียด ดังนี้

| วันที่ทำรายการ | วันที่บันทึก | รายการ | จำนวนเงิน |

| 5 ตุลาคม 2560 | 6 ตุลาคม 2560 | ยอดหนี้ครั้งก่อน

ยอดชำระแล้ว | 2,000.00 -2,000.00 |

ซื้อโทรศัพท์มือถือ

ยอดรวมทั้งสิ้น | 18,000.00 18,000.00 |

| วันสรุปยอดบัญชี | กำหนดชำระเงิน | ยอดเงินขั้นต่ำที่ต้องชำระ | ยอดหนี้ |

| 25 ตุลาคม 2560 | 9 พฤศจิกายน 2560 | 1,800.00 | 18,000.00 |

ณ วันที่ 9 พฤศจิกายน 2560 นายบี ชำระเงินขั้นต่ำ คือ ร้อยละ 10 ของยอดค่าสินค้าทั้งหมด หรือเท่ากับ 1,800 บาท ดังนั้น ในรอบบัญชีถัดไป (วันที่ 25 พ.ย. 2560) ธนาคารจะจัดส่งใบแจ้งหนี้ ซึ่งมีรายละเอียดยอดคงค้าง เท่ากับ 18,000 - 1,800 = 16,200 บาท และดอกเบี้ยอีก 446.49 บาท (ตัวเลข 446.49 นี้ได้มาจากการบวกดอกเบี้ยในส่วนที่หนึ่ง และส่วนที่สองเข้าด้วยกัน (310.68 + 135.81) โปรดดูสูตรการคำนวณข้างล่างนี้)

อย่างไรก็ตามถ้าอยากรู้ว่า นายบีจะต้องเสียดอกเบี้ยจากการใช้บัตรเครดิตในการชำระค่าสินค้าสำหรับยอด 18,000 บาท เป็นจำนวนทั้งหมดเท่าไหร่ สำหรับในยอดบัญชีถัดๆ ไป (ทั้งนี้ เพื่อความสะดวกในการคำนวณดอกเบี้ย สมมติให้นายบีไม่มีการใช้บัตรเครดิตในช่วง 2 รอบบิลถัดไป และอัตราดอกเบี้ยสำหรับบัตรเครดิตนี้ คือ 18%) เราสามารถหาได้จากสูตร ดังนี้ค่ะ

ธนาคารจะมีการคำนวณดอกเบี้ยโดยแยกเป็นส่วนๆ คือ

ส่วนที่หนึ่ง : ดอกเบี้ยจะต้องคำนวณย้อนหลังกลับไปคิดจากค่าใช้จ่ายที่เกิดขึ้นทั้งหมดในรอบบัญชีที่แล้ว หรือ 18,000 บาท โดยจำนวนวันจะเริ่มย้อนหลังนับจากวันที่ทำรายการ (5 ต.ค. 60) จนถึงวันสรุปยอดรายการ (25 ต.ค. 60) หรือเท่ากับ 21 วัน และนับจากวันที่หลังวันสรุปยอดรายการ (26 ต.ค. 60) ไปจนถึงวันก่อนที่ธนาคารจะได้รับชำระเงินขั้นต่ำ (8 พ.ย. 60) หรือเท่ากับ 14 วัน ดังนั้นดอกเบี้ยในส่วนที่หนึ่งจะมีสองช่วง คือ ช่วง 21 วัน และช่วง 14 วัน ดังนี้

รวมดอกเบี้ยในส่วนที่หนึ่ง เท่ากับ 186.41 + 124.27 = 310.68 บาท

ส่วนที่สอง : ดอกเบี้ยจะคิดจากยอดเงินต้นคงเหลือ หรือ 16,200 บาท โดยจำนวนวัน จะนับจากวันที่ชำระเงินขั้นต่ำ (9 พ.ย. 60) จนถึงวันสรุปยอดรายการเดือนถัดไป (25 พ.ย. 60) หรือเท่ากับ 17 วัน

ส่วนที่สาม : กรณีที่ลูกหนี้ชำระยอดหนี้ทั้งหมดในเดือนถัดไป (9 ธ.ค. 60) แต่ธนาคารจะยังคงคิดดอกเบี้ยจากยอดเงินคงค้าง 16,200 บาท ต่อไปอีกจนกว่าจะได้รับชำระเต็ม โดยจำนวนวันจะเริ่มนับจากวันที่สรุปยอดรายการ (25 พ.ย. 60) จนถึงวันก่อนที่ธนาคารได้รับชำระเงิน (8 ธ.ค. 60) หรือเท่ากับ 14 วัน

ผลรวมทั้งหมดของดอกเบี้ยจากการที่นายบีเลือกชำระคืนขั้นต่ำสำหรับกรณีนี้ (เริ่มรูดบัตรตั้งแต่วันที่ 5 ต.ค. 60 จำนวน 18,000 บาท และโดนคิดดอกเบี้ย 18% จนสุดท้ายจ่ายครบ 18,000 บาท ในวันที่ 9 ธ.ค. 60) จะเท่ากับ (186.41 + 124.27 + 135.81 + 111.85) = 555.34 บาท