จากกรณีที่มีข่าวเรื่องหุ้นกู้ผิดนัดชำระหนี้ ทำให้หลายๆ คนที่ชอบลงทุนในหุ้นกู้อาจจะต้องหันกลับมาดูว่า ก่อนที่จะตัดสินใจซื้อหุ้นกู้ตัวนั้นๆ เราเลือกจากอะไร เพราะหุ้นกู้ที่ ก.ล.ต. อนุญาตให้บริษัทออกขาย ไม่ได้การันตีว่าหุ้นกู้นั้นไม่เสี่ยง ก.ล.ต. เพียงพิจารณาว่าบริษัทได้ทำตามขั้นตอน และมาตรฐานในการออกหุ้นกู้ครบถ้วนแล้ว เช่น ขายให้กับใครได้บ้าง ข้อมูลที่เปิดเผยต้องมีอะไร เป็นต้น ซึ่งอีกหนึ่งสิ่งสำคัญหากคิดจะซื้อหุ้นกู้ คือ เราควรต้องดู Credit Rating ของหุ้นกู้นั้นๆ ประกอบการตัดสินใจด้วย

Credit Rating เป็นการจัดอันดับความน่าเชื่อถือของผู้ออกหุ้นกู้ หรือตราสารหนี้ บอกถึงความสามารถในการชำระหนี้ของผู้กู้ สะท้อนความเสี่ยงของผู้ออกหุ้นกู้ หรือสะท้อนคุณภาพของหุ้นกู้นั้นๆ ซึ่งการจัดอันดับ Rating จะถูกประเมินโดย บริษัท ทริสเรทติ้ง จำกัด หรือบริษัท ฟิทซ์ เรทติ้งส์ (ประเทศไทย) จำกัด โดยใช้เกณฑ์ในการวัด คือ

- ลักษณะของผู้ออกหุ้นกู้

- ผลประกอบการของบริษัท

- การมีหลักทรัพย์ค้ำประกัน

- ข้อตกลง และสัญญาที่ต้องปฏิบัติตาม

- ปัจจัยภายนอก เช่น สภาพแวดล้อมทางธุรกิจ

สัญลักษณ์ที่ใช้ประเมิน Credit Rating มีตั้งแต่ AAA คือกลุ่มที่มีความเสี่ยงต่ำสุด แทบจะไม่เสี่ยงเลย จากนั้นไล่ลงไป B , C และแย่ที่สุด คือ D ซึ่งหมายถึง Default หรือมีสถานะผิดนัดชำระหนี้ไปแล้ว ยิ่งตัวอักษรซ้ำหลายตัว หรือมีประจุบวก แสดงว่าคุณภาพดีกว่าอักษรตัวเดียวหรือไม่มีประจุ

แต่สำหรับนักลงทุน เมื่อตัดสินใจลงทุนแล้วก็อยากจะได้ผลตอบแทนสูงๆ ด้วยเช่นกัน ดังนั้น ต้องไม่ลืมว่าธรรมชาติของการลงทุน คือ High Risk ได้ High Returm ดังนั้น Low Risk ก็ Low Return ด้วยเช่นกัน หากคิดจะซื้อหุ้นกู้ควรดูเรื่องอะไรประกอบการตัดสินใจบ้าง ดังนี้

1. เรทติ้งกับผลตอบแทน

ความสัมพันธ์ของเรทติ้ง กับผลตอบแทน จะแปรผันไปในทิศทางเดียวกัน High Risk High Return และ Low Risk Low Return หุ้นกู้เรทติ้งเกรดเอที่มีความเสี่ยงน้อย ก็มันจะให้ผลตอบแทนน้อย เช่นเดียวกับ หุ้นกู้ที่ได้เรทติ้งต่ำ ผลตอบแทนก็มักจะต้องสูงขึ้น บวกเพิ่มเป็นค่าความเสี่ยงให้ผู้ลงทุน

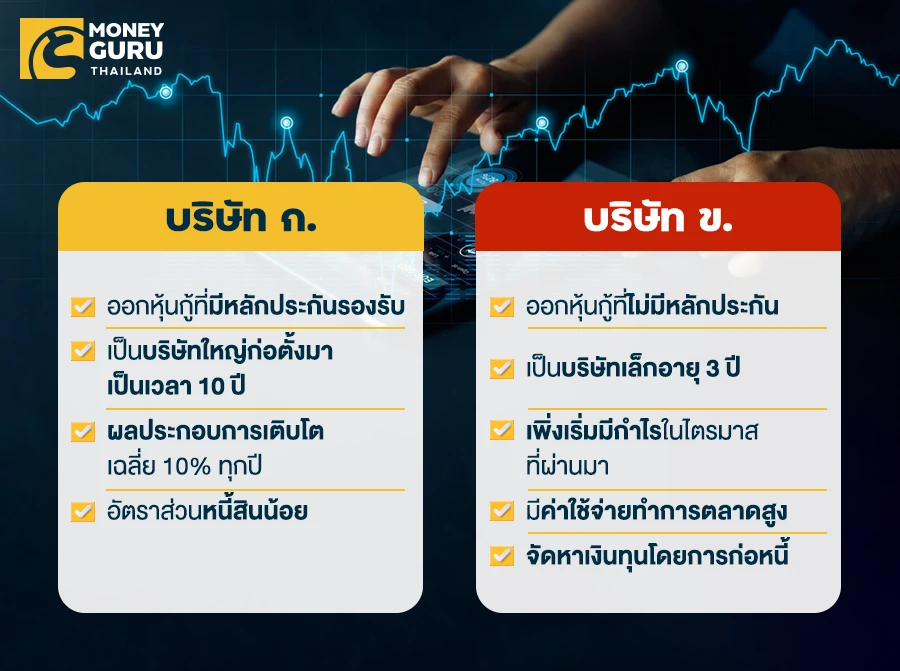

ตัวอย่าง สำหรับการเลือกเปรียบเทียบหุ้นกู้บริษัทใดมีเครดิตเรทติ้งดีกว่ากัน

จากตัวอย่างข้างต้น ผู้ลงทุนควรเลือก บริษัท ก. เพราะมีความสามารถทำกำไรดี มีโอกาสน้อยที่จะไม่จ่ายเงินคืนผู้ลงทุน เมื่อบริษัท ก. ออกหุ้นกู้ ก็จะได้รับเครดิตเรทติ้งสูงกว่า เมื่อเทียบกับ บริษัท ข. ซึ่งมีโอกาสไม่จ่ายเงินผู้ลงทุน เพราะผลประกอบการรวมยังขาดทุน หากบริษัทล้มก็ไม่มีหลักประกันมารองรับ เมื่อบริษัท ข. ออกหุ้นกู้ จึงได้เครดิตเรทติ้งต่ำ และเมื่อเครดิตเรทติ้งต่ำ บริษัทกลุ่มนี้จึงดึงดูดผู้ลงทุนด้วยการให้ดอกเบี้ยสูง หากหุ้นกู้บริษัท ก.ให้ดอกเบี้ย 3% หุ้นกู้บริษัท ข. พร้อมเสนอดอกเบี้ยให้เลย 8% เป็นต้น

ดังนั้น สิ่งที่ผู้ลงทุนควรคำนึงถึงอยู่เสมอ คือ อย่าดูเฉพาะผลตอบแทนหรือดอกเบี้ยสูง ควรกลับไปดูความเสี่ยง ดูเครดิตเรทติ้ง ดูเงื่อนไข และยังต้องดูเงินในกระเป๋าของตนเองด้วย หากมีเงินเย็นจำนวนมากรับความเสียหายได้ ก็อาจพิจารณาซื้อหุ้นกู้ บริษัท ข. ได้ แต่สำหรับผู้ที่มีเฉพาะเงินก้อนสุดท้ายในชีวิต ก็ไม่ควรนำมาลงในหุ้นกู้เรทติ้งต่ำ เพียงหวังผลตอบแทน ที่คงได้ไม่คุ้มเสีย หากสุดท้ายต้องสูญเงินทั้งหมดในกรณีที่ผู้ออกหุ้นกู้ไม่สามารถชำระหนี้คืนได้นะคะ

2. ความต่าง Credit Rating ระหว่าง Investment Grade กับ Non-Investment Grade

ระดับความน่าลงทุน ซึ่งแบ่งเป็น Investment Grade และ Non-Investment Grade

- Investment Grade หมายถึง "กลุ่มระดับลงทุน" เรทติ้งตั้งแต่ AAA จนถึง BBB- เป็นหุ้นกู้ที่ออกโดยบริษัทที่มั่นคง ผลประกอบการดี อยู่ในกลุ่มที่น่าลงทุน ผลตอบแทนไม่สูงมาก

- Non-Investment Grade หมายถึง "กลุ่มต่ำกว่าระดับลงทุน" เรทติ้ง ตั้งแต่ BB+ ลงมา จนถึง D เป็นหุ้นกู้คุณภาพปานกลางถึงคุณภาพต่ำ จึงให้ผลตอบแทนสูงกว่า

ซึ่งสำหรับผู้ลงทุนรายบุคคล จะมีสิทธิลงทุนในหุ้นกู้ที่มีเรทติ้งเท่านั้น ไม่เปิดให้ลงในหุ้นกู้ที่ไม่มีเรทติ้ง หรืออันเรท (Unrated) เพราะความเสี่ยงสูงมาก และมีโอกาสสูญเงินต้นมาก

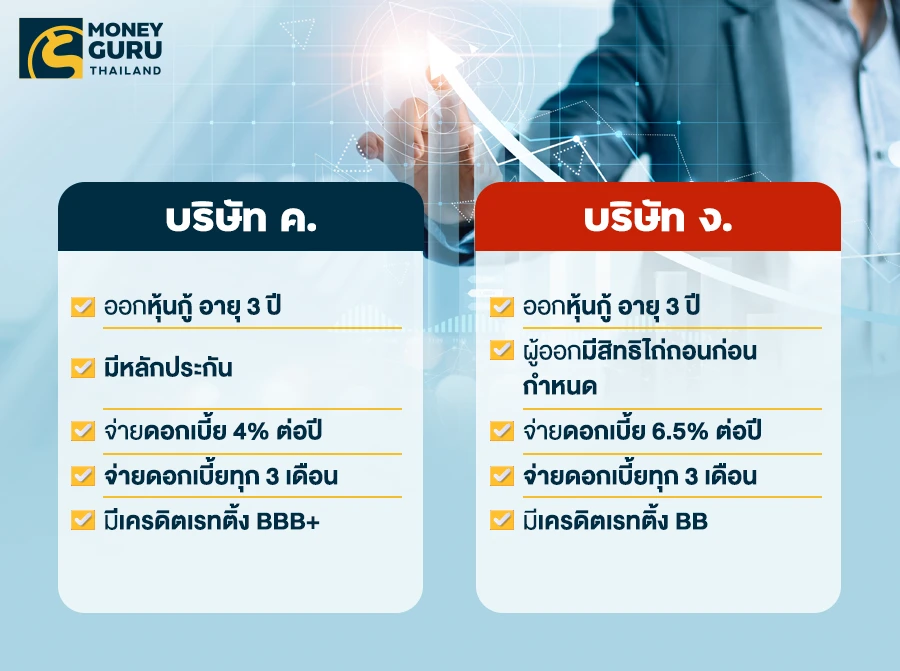

ตัวอย่าง การเลือกซื้อหุ้นกู้ที่น่าสนใจของ 2 บริษัท

สามารถแยกพิจารณา ข้อมูลในตารางข้างต้นของบริษัท ค. และบริษัท ง. ได้ดังนี้

- ดอกเบี้ย >> หุ้นกู้ ค. ดอกเบี้ย 4% ขณะที่ หุ้นกู้ ง. ให้ดอกเบี้ยสูงถึง 6.5% อายุเท่ากัน 3 ปี ดูแล้ว หุ้นกู้ ง. น่าซื้อกว่า แต่อย่าลืม! ดอกเบี้ยสูงต้องแลกกับความเสี่ยงที่สูงกว่าด้วยนะคะ

- เครดิตเรทติ้ง >> ระหว่าง “BBB+" กับ “BB" ตัวที่ดีกว่า คือ หุ้นกู้ ค. เพราะเรทติ้ง BBB+ เป็นระดับ Investment Grade

- เงื่อนไขอื่น >> เช่น หลักประกัน การไถ่ถอนก่อนกำหนด ซึ่งมีผลต่อเรทติ้ง และดอกเบี้ย

หากผู้ลงทุนไม่ชอบความหวือหวา ยอมได้ดอกเบี้ยน้อย เพื่อรับความเสี่ยงที่น้อยกว่า ก็เลือกหุ้นกู้ ค. แต่ถ้าชอบความหวือหวา ชอบลุ้น กล้าได้กล้าเสียก็อาจจะเลือกลงทุนในหุ้นกู้ ง. ที่อาจจะต้องลุ้นกันสักหน่อยว่าบริษัทจะชำระหนี้ให้เราได้ไหม หรือดอกเบี้ย 6.5% จะได้นานแค่ไหน เพราะผู้ออกหุ้นกู้อาจคืนเงินต้นให้เร็วกว่ากำหนด เป็นต้น

นอกจากการให้เรทติ้งสำหรับผู้ออกหุ้นกู้แล้ว ยังมีการให้เรทติ้งของหุ้นกู้แต่ละตัวอีกด้วย โดยผู้ลงทุนสามารถดูได้ว่าเป็นเรทติ้งผู้ออกหรือหุ้นกู้จากหนังสือชี้ชวนนะคะ

3. โอกาสที่ผู้ลงทุนไม่ได้รับเงินคืน ของแต่ละ Credit Rating

Rating ของหุ้นกู้ มีหลายระดับ ซึ่งการลงทุนในหุ้นกู้ที่มี Rating ต่างกันก็มีโอกาสที่ผู้ลงทุนจะไม่ได้รับเงินต้นคืนแตกต่างกันไป ยิ่งเครดิตเรทติ้งต่ำๆ ใกล้ระดับ D โอกาสที่ผู้ลงทุนจะไม่ได้รับเงินคืนก็ยิ่งสูงไปตามกัน

สถาบันจัดอันดับเครดิตของไทย ได้แก่ Fitch กับ Tris ได้ประเมินโอกาสที่บริษัทผู้ออกไม่สามารถจ่ายเงินคืนผู้ลงทุน หรือโอกาสที่ผู้ลงทุนจะไม่ได้รับเงินต้นคืนของแต่ละเรทติ้งไว้ ดังนี้

- หุ้นกู้ Rating AAA ถึง AA ที่ถือว่าเป็นหุ้นกู้ที่คุณภาพดีมากถึงมากที่สุด จะมีโอกาสที่จะสูญเงินต้นเพียง 0.02% หมายถึงว่า ในระยะเวลา 1 ปี หากมีจำนวนผู้ออกหุ้นกู้ 100 ราย จะมีเพียง 0.02 ราย ที่ผิดนัดชำระหนี้ หรือไม่จ่ายเงินคืนให้ผู้ลงทุน

- หุ้นกู้ Rating BBB ถึง B มีโอกาสที่จะสูญเงินต้นเพิ่มขึ้นมาประมาณ 1% - 4% หมายถึงว่า หากมีจำนวนผู้ออกหุ้นกู้ 100 ราย จะมีเพียง 1 - 4 ราย ที่ผิดนัดชำระหนี้ หรือไม่จ่ายเงินคืนให้ผู้ลงทุน

- หุ้นกู้ Rating CCC ถึง C โอกาสสูญเงินต้นขยับไปถึง 32% หมายถึงว่า ในจำนวนผู้ออกหุ้นกู้ 100 ราย จะมีผู้ออกหุ้นกู้ถึง 32 รายที่ผิดนัดชำระหนี้

- หุ้นกู้ Rating D เป็นอันดับ Rating ที่แย่ที่สุด คือ มีโอกาสสูญเงินต้นถึง 100% เลย หมายถึงว่า หากลงทุนหุ้นกู้นั้น อาจจะต้องสูญเงินแน่นอน ซึ่งก็ต้องไปฟ้องร้องกันต่อไป

Rating นอกจากบอกคุณภาพบริษัทแล้ว ยังสะท้อนถึงโอกาสที่ผู้ลงทุนจะไม่ได้เงินต้นคืนอีกด้วย แต่ถึงอย่างนั้นหุ้นกู้ที่มีอันดับ Rating ชั้นดีก็มีโอกาสที่ผู้ลงทุนจะไม่ได้รับเงินคืนเช่นกันนะคะ เพราะไม่มีการลงทุนใดๆ ที่ปลอดภัย 100 %

4. Credit Rating เปลี่ยนได้

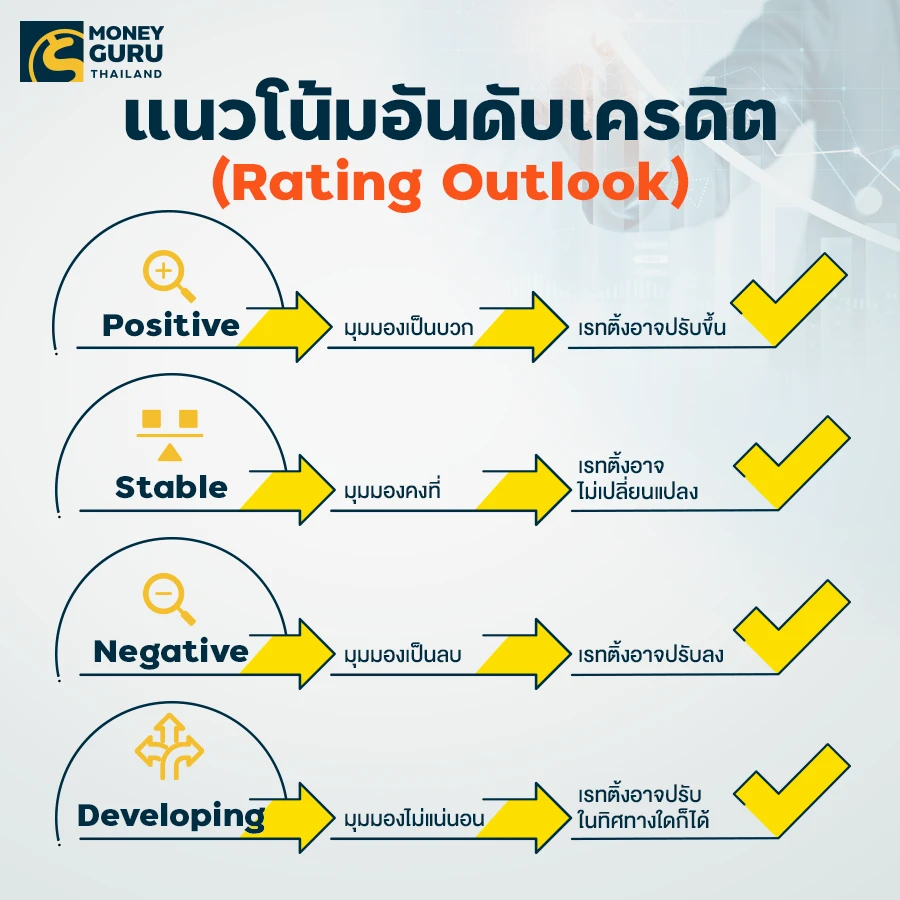

Credit Rating อาจเปลี่ยนแปลงได้ บริษัทที่เคยได้เรทติ้ง AA เมื่อเวลาผ่านไป อาจจะตกชั้นไปอยู่ BBB ก็ได้ เช่นเดียวกับบริษัทที่เคยได้เรทติ้ง BB+ หากธุรกิจเติบโตมั่นคง ก็มีโอกาสเลื่อนชั้นขึ้นไปอยู่ Investment Grade ที่ BBB- ได้เหมือนกัน ปกติบริษัทจัดอันดับความเชื่อถือจะให้มุมมองเพิ่มเติม ที่เรียกว่า "แนวโน้มอันดับเครดิต" (Rating Outlook) ที่แบ่งเป็น 4 ระดับ ได้แก่

ตัวอย่าง เช่น บริษัท ทริสเรทติ้ง คงอันดับเรทติ้งองค์กร และหุ้นกู้ไม่ด้อยสิทธิของบริษัทน้ำเงิน จำกัด ที่ระดับ "AA" แนวโน้ม "Negative" หรือมุมมองเป็นลบ หมายความว่า บริษัท น้ำเงิน จำกัด มีโอกาสที่เรทติ้งจะปรับลดลงจาก AA เป็น A, A-,BBB+ หรือต่ำกว่า ใน 12 เดือนข้างหน้า เพราะอาจมีปัจจัยเสี่ยงจากสถานการณ์เศรษฐกิจ ภาวะตลาดที่มีคู่แข่ง หรือปัญหาการบริหารจัดการภายใน

ซึ่งโดยปกติบริษัทจัดอันดับความน่าเชื่อถือจะทบทวนเครดิตเรทติ้งปีละ 1 ครั้ง แต่หากระหว่างปีมีข้อมูลหรือปัจจัยสภาพแวดล้อมที่ส่งผลต่อธุรกิจ ก็เป็นผลให้มีการปรับมุมมอง หรือปรับเครดิตเรทติ้ง ได้เช่นกัน

ดังนั้น ก่อนตัดสินใจลงทุน ไม่ว่าจะเป็นการลงทุนในรูปแบบใดๆ ก็ตาม ผู้ลงทุนควรศึกษาข้อมูลให้ดี หรือขอคำปรึกษา หรือคำชี้แนะ จากผู้ที่มีความรู้หรือความเชี่ยวชาญในด้านนั้นๆ ก่อนตัดสินใจนะคะ

ขอบคุณข้อมูลจาก www.sec.or.th