ช่วงนี้นักลงทุนน่าจะได้ยินข่าวเงินบาทอ่อนค่า และมีการพูดถึงผลกระทบจากการอ่อนค่าด้วย แทบไม่มีประเทศใดที่พึ่งพาทรัพยากรในประเทศทั้งหมด ทำให้เศรษฐกิจทั่วโลกเชื่อมโยงถึงกัน อัตราแลกเปลี่ยนจึงมีบทบาทสำคัญต่อการค้า สภาพเศรษฐกิจ รวมไปถึงตลาดการลงทุนด้วย บทความนี้จะพาไปทำความเข้าใจการแข็งค่าอ่อนค่า สาเหตุที่ทำให้เงินแข็งค่าหรืออ่อนค่า และผลต่อสินทรัพย์การเงินกันนะครับ

เงินอ่อนค่า คือ การเปลี่ยนแปลงของอัตราแลกเปลี่ยนที่ทำให้สกุลเงินของประเทศนั้นแลกเปลี่ยนเป็นสกุลเงินต่างประเทศได้น้อยลง หรือมองได้ว่ามูลค่าเงินของประเทศนั้นลดลง เมื่อเทียบกับเงินของต่างประเทศ ในตลาดการเงินนิยมเทียบกับสกุลดอลลาร์ เช่น ใช้เงินบาท 30 บาท แลกได้ 1 ดอลลาร์ ต่อมาต้องใช้เงินบาท 33 บาท เพื่อแลก 1 ดอลลาร์ เป็นต้น

เงินแข็งค่า คือ การเปลี่ยนแปลงของอัตราแลกเปลี่ยนที่ส่งผลให้สกุลเงินของประเทศนั้นแลกเปลี่ยนเป็นสกุลเงินต่างประเทศได้มากขึ้น หรือมองได้ว่ามูลค่าเงินของประเทศนั้นเพิ่มขึ้น เมื่อเทียบกับเงินของต่างประเทศ เช่น วันนี้ใช้เงินบาท 30 บาท แลกได้ 1 ดอลลาร์ ต่อมาใช้เงินบาทเพียง 27 บาท เพื่อแลก 1 ดอลลาร์ เป็นต้น

สาเหตุที่ทำให้เงินอ่อนค่า-แข็งค่า

การเปลี่ยนแปลงของอัตราแลกเปลี่ยนเกี่ยวข้องกับกระแสเงินที่ไหลเข้าออกแต่ละประเทศ ย่อมมีปัจจัยที่มีแรงดึงดูดเม็ดเงิน ซึ่งปัจจัยหนึ่งอาจมีอิทธิพลในช่วงเวลาหนึ่ง ส่วนอีกปัจจัยมีอิทธิพลในอีกช่วงเวลา แต่ทำให้ค่าเงินเคลื่อนไหวเหมือนกันได้ ปัจจัยดังกล่าวประกอบด้วย

อัตราดอกเบี้ยและอัตราเงินเฟ้อ

ธรรมชาติของเงินจะไหลจากแหล่งที่มีผลตอบแทนต่ำไปสูง หากประเทศใดปรับอัตราดอกเบี้ยแล้วให้อัตราดอกเบี้ยที่สูงกว่าประเทศอื่น เงินก็จะไหลเข้าสู่ประเทศที่ให้อัตราดอกเบี้ยสูงกว่า ค่าเงินของประเทศที่เงินไหลออกก็จะอ่อนค่าเมื่อเทียบกับค่าเงินของประเทศที่เงินไหลเข้า

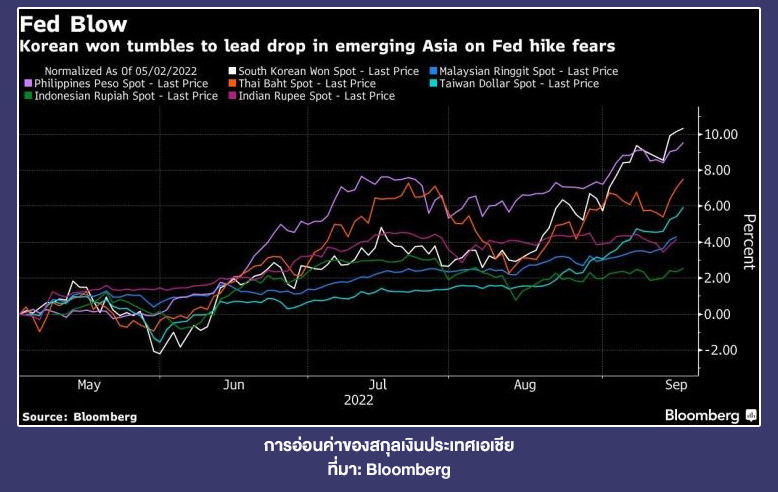

เช่น เมื่อปีที่แล้ว อัตราดอกเบี้ยไทย และสหรัฐฯ แทบจะเท่ากัน โดยอยู่ที่ประมาณ 0.5% หลังจากนั้นสหรัฐฯ เดินหน้าขึ้นดอกเบี้ยจนปีนี้แตะระดับ 3% ส่วนไทยยังขึ้นดอกเบี้ยมาถึงแค่ 1% จะเห็นว่าสหรัฐฯ ให้อัตราดอกเบี้ยสูงกว่าไทยถึง 2% เงินทุนจึงไหลออกจากไทยไปสหรัฐฯ ผลที่ตามมาคือ เงินบาทอ่อนค่าเมื่อเทียบกับเงินดอลลาร์

เหตุผลที่สหรัฐฯ และไทยต้องขึ้นอัตราดอกเบี้ย เพราะต้องชะลออัตราเงินเฟ้อที่สูง หมายความว่าการปรับอัตราดอกเบี้ยเป็นผลจากอัตราเงินเฟ้อ ประเทศไหนที่มีอัตราเงินเฟ้อเพิ่มขึ้น ประเทศนั้นจะปรับขึ้นอัตราดอกเบี้ย อย่างไรก็ตามสหรัฐฯ มีเศรษฐกิจที่แกร่งมากพอกับการขึ้นอัตราดอกเบี้ยได้มากกว่าประเทศไทย

แม้มีหลายประเทศที่ขึ้นดอกเบี้ยจนสูงกว่าสหรัฐฯ เช่น ตุรกี อินเดีย แต่สหรัฐฯ มีสกุลเงิน และเศรษฐกิจที่น่าเชื่อถือกว่า เงินทุนจึงไหลเข้าสู่สหรัฐฯ จนค่าเงินดอลลาร์แข็งค่าเมื่อเทียบกับสกุลเงินอื่นทั่วโลก

นโยบายการเงินจากธนาคารกลาง

ปริมาณเงินในระบบการมีผลต่ออัตราแลกเปลี่ยน เพราะเงินก็เหมือนสินค้าอื่นที่มูลค่าเปลี่ยนแปลงตามปริมาณสินค้า และความต้องการ ถ้าเงินมีปริมาณมากเกินความต้องการ มูลค่าก็มีแนวโน้มลดลง ทำให้ค่าเงินก็อ่อนค่านั่นเอง แต่ถ้าเงินมีปริมาณน้อยกว่าความต้องการ มูลค่าก็มีแนวโน้มเพิ่มขึ้น ค่าเงินก็จะแข็งค่า

- นโยบายอัตราส่วนสินทรัพย์สภาพคล่อง (Required Reserve Ratio)

เป็นอัตราส่วนเงินฝากขั้นต่ำที่ธนาคารพาณิชย์ต้องเก็บไว้เป็นเงินสำรอง เช่น ธนาคารแห่งประเทศไทยกำหนดอัตราส่วนนี้ไว้ที่ 5% แสดงว่าธนาคารพาณิชย์ต้องเก็บเงินฝากไว้ 5% ส่วนอีก 95% นำไปปล่อยสินเชื่อได้ ธนาคารกลางใช้อัตราส่วนนี้ควบคุมค่าเงินด้วยการควบคุมปริมาณเงินในระบบ โดยเพิ่มอัตราส่วนนี้เพื่อลดสภาพคล่องในระบบ สกุลเงินของประเทศก็มีแนวโน้มแข็งค่า และการลดอัตราส่วนนี้เพื่อเพิ่มเพิ่มสภาพคล่องในระบบ สกุลเงินของประเทศจะมีแนวโน้มอ่อนค่า ทั้งนี้การปรับอัตราส่วนต้องคำนึงถึงสภาพเศรษฐกิจด้วย

- นโยบายเข้าซื้อ-ขายเงินบาทผ่านตลาดการเงิน

หากสภาพเศรษฐกิจไม่เหมาะกับการปรับอัตราส่วนสินทรัพย์สภาพคล่อง ธนาคารกลางจะเข้าซื้อขายสกุลเงินผ่านตลาดการเงินเพื่อควบคุมค่าเงิน เช่น ธนาคารแห่งประเทศไทยซื้อเงินบาท และขายดอลลาร์เพื่อให้เงินบาทแข็งค่าเทียบกับดอลลาร์ หรือธนาคารแห่งประเทศไทยซื้อดอลลาร์ และขายเงินบาทเพื่อให้เงินบาทอ่อนค่าเทียบกับดอลลาร์

การค้าและการไหลของเงินลงทุน

เงินก็เหมือนสินค้าประเภทหนึ่งที่สามารถเคลื่อนย้ายไปแต่ละตลาดได้ ถ้าเงินไหลเข้าประเทศไหนมาก สกุลเงินของประเทศนั้นก็จะแข็งค่า ซึ่งการเคลื่อนย้ายเกิดได้จากการค้า และการลงทุน เช่น ประเทศไทยส่งออกมากกว่านำเข้าก็จะได้เงินสกุลต่างชาติเข้าประเทศ จากนั้นก็จะถูกแลกเป็นเงินบาท ทำให้มีความต้องการเงินบาทมากขึ้น เงินบาทจึงแข็งค่า แต่ถ้านำเข้ามากกว่าส่งออกก็ต้องแลกเงินบาทเป็นสกุลเงินต่างประเทศเพื่อจ่ายค่าสินค้า ทำให้ความต้องการเงินบาทลดลง เงินบาทจึงอ่อนค่า

นอกจากนี้ถ้าประเทศไทยมีสภาพเศรษฐกิจที่น่าสนใจ มีแนวโน้มเติบโต นักลงทุนต่างชาติก็จะเห็นโอกาสลงทุนทั้งในอุตสาหกรรม และตลาดการเงิน เงินลงทุนก็จะถูกแลกเป็นเงินบาท เงินบาทจะแข็งค่า

สภาพเศรษฐกิจ และสินทรัพย์ที่ได้ประโยชน์จากเงินบาทแข็ง-อ่อนค่า

ปกติแล้วเงินบาทจะแข็งค่าในช่วงที่การส่งออกสูงกว่านำเข้า ส่งผลดีต่อเศรษฐกิจ แต่ก็ส่งผลเสียต่อธุรกิจส่งออกสินค้าเช่นกัน ด้านผู้นำเข้า และผู้บริโภคได้ผลดีเพราะซื้อสินค้าจากต่างประเทศในราคาถูกลง (ดูข้อมูลเพิ่มเติม เมื่อเงินบาทแข็งค่า หรืออ่อนค่า ใครได้ประโยชน์ และใครเสียประโยชน์ ที่ >>

เงินบาทแข็ง เงินบาทอ่อน แล้วยังไง...ใครต้องแคร์?)

ส่วนเงินบาทอ่อนมักเกิดจากเงินดอลลาร์แข็งค่า ซึ่งส่งผลดีต่อผู้ส่งออก และธุรกิจท่องเที่ยว ส่วนผู้นำเข้า และผู้บริโภคก็รับภาระต้นทุนที่เพิ่มขึ้น อย่างไรก็ตามถ้าเงินบาทอ่อนค่าอย่างหนักก็ส่งผลให้ผู้ส่งออกอาจต้องแบกภาระต้นทุนสินค้าเพิ่มขึ้น และเศรษฐกิจอาจชะลอตัวเพราะต้นทุนค่าครองชีพเพิ่มขึ้น

- เงินบาทแข็งค่า : หุ้นกลุ่มที่เน้นการนำเข้าจะได้ประโยชน์ เช่น TVO บริษัทน้ำมันพืชที่นำเข้าถั่วเหลือง

- เงินบาทอ่อนค่า : หุ้นส่งออกจะได้ประโยชน์ เช่น กลุ่มอิเล็กทรอนิกส์ อาหาร เกษตร เป็นต้น หุ้นท่องเที่ยว และกลุ่มที่มีรายได้จากต่างประเทศ รวมไปถึงนักลงทุนที่ถือเงินดอลลาร์ด้วย เพราะจะได้กำไรจากค่าเงินเมื่อแลกกลับมาเป็นเงินบาท และผู้ที่ถือครองทองคำแท่งก็ได้ประโยชน์เช่นกัน

จะเห็นว่าความเคลื่อนไหวของค่าเงินเกิดจากหลายสาเหตุที่ทั้งควบคุมได้ และไม่ได้ แต่กระทบกับชีวิตประจำวันทุกคน รวมไปถึงพอร์ตการลงทุนด้วยเช่นกัน ดังนั้นนักลงทุนทุกคนต้องติดตามแนวโน้มค่าเงิน และปรับพอร์ตการลงทุนให้เหมาะสมกับประโยชน์หรือความเสี่ยงที่อาจเกิดขึ้นได้นะครับ