สถานการณ์การลงทุนในปี 2565 นี้ เกิดความผันผวนกับตลาดหุ้นทั่วโลก หลังจากที่เงินเฟ้อสหรัฐฯพุ่งสูง ทำให้ธนาคารกลางสหรัฐฯ หรือ Fed ปรับอัตราดอกเบี้ยขึ้น เพื่อควบคุมสถานการณ์ ซึ่งสิ่งที่นักลงทุนคาดหวังจากการลงทุนคือผลตอบแทนที่เติบโตขึ้น แต่เมื่อเกิดความผันผวน แล้วนักลงทุนควรจะทำอย่างไรกับพอร์ตการลงทุนตัวเอง บทความนี้จะพาเพื่อนๆ ไปรู้จักถึงความสำคัญของการปรับพอร์ต

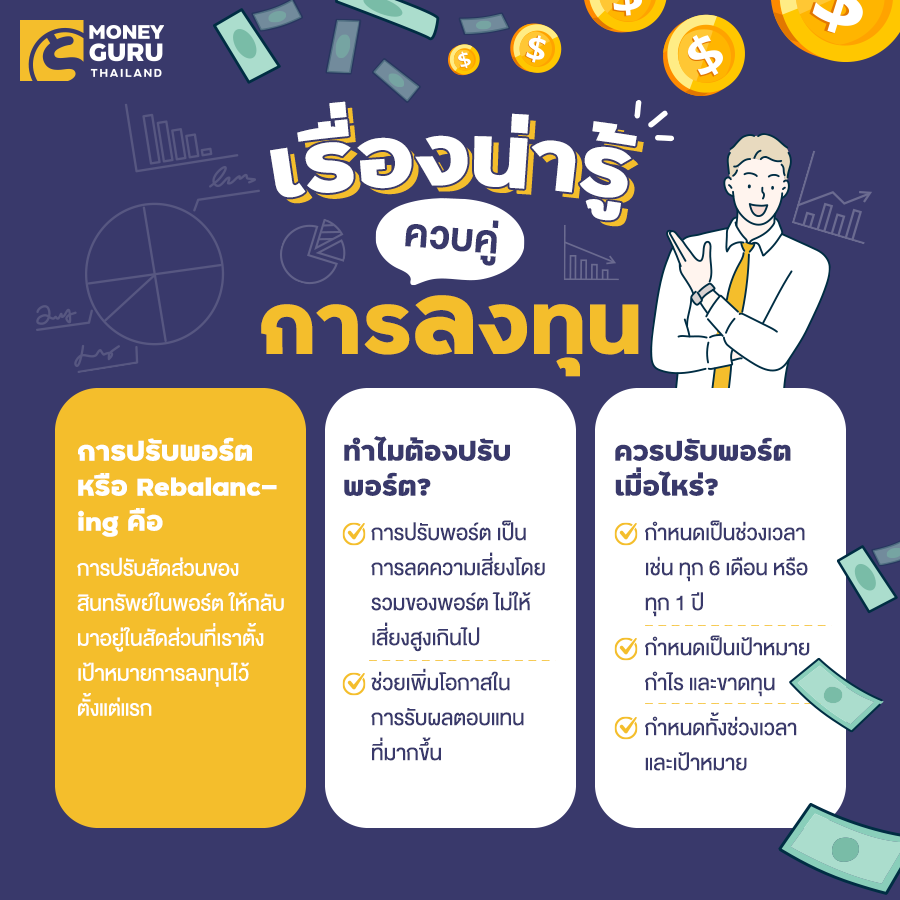

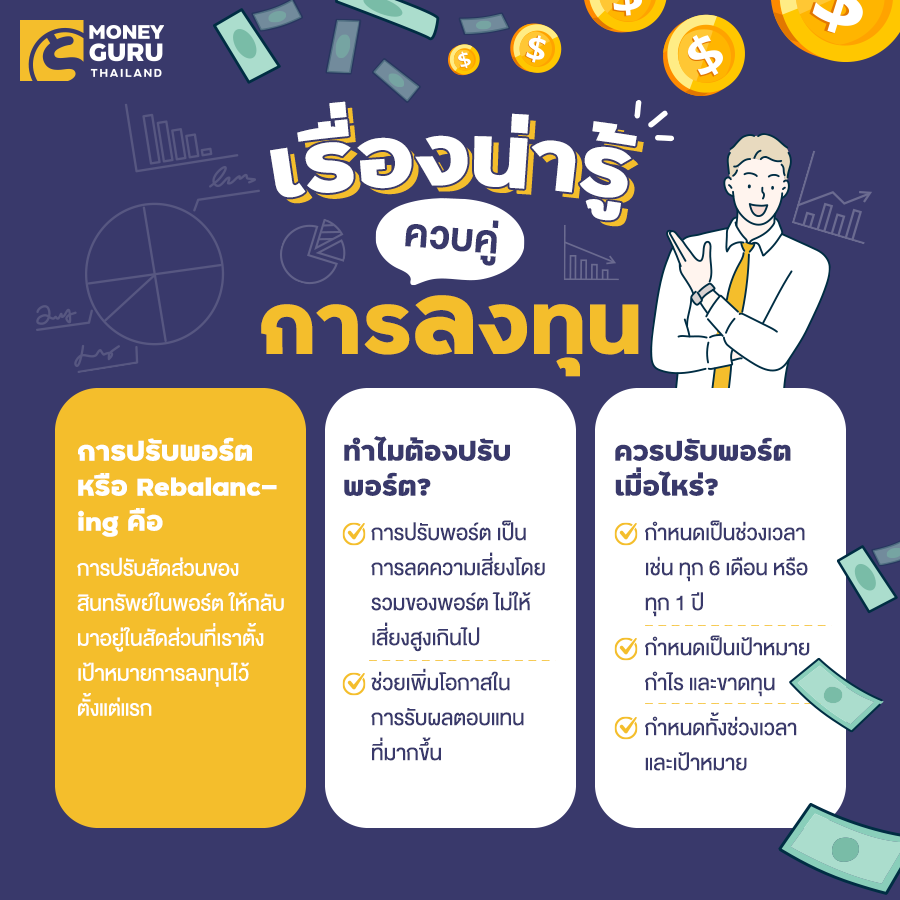

การปรับพอร์ตคืออะไร?

การปรับพอร์ต หรือ Rebalancing คือ การปรับสัดส่วนของสินทรัพย์ ให้กลับมาอยู่ในสัดส่วนที่เราตั้งเป้าหมายการลงทุนไว้ตั้งแต่แรก สามารถทำได้โดยการขายสินทรัพย์ที่มีสัดส่วนเกินเป้าหมาย และซื้อสินทรัพย์ที่มีสัดส่วนต่ำกว่าเป้าหมาย เพื่อรักษาพอร์ตให้กลับมาสมดุลเหมือนเดิม

ยกตัวอย่าง นาย A สามารถรับความเสี่ยงได้ในระดับปานกลาง จึงจัดพอร์ตการลงทุนโดยลงทุนในหุ้น 50% และตราสารหนี้ 50%

สมมติว่าในปีนั้นตลาดหุ้นเกิดความผันผวน เป็นขาลง ทำให้สัดส่วนพอร์ตกลายเป็น หุ้น 30% และตราสารหนี้ 70% ซึ่งทำให้พอร์ตนี้กลายเป็นพอร์ตความเสี่ยงต่ำ ไม่ตรงกับเป้าหมายของนาย A ในตอนแรก หากสถานการณ์ยังเป็นแบบนี้ และนาย A ไม่ปรับพอร์ต โอกาสในการสร้างผลตอบแทนจะลดลงไปเรื่อยๆ

ในทางกลับกัน หากในปีนั้นตลาดหุ้นเป็นขาขึ้น ทำให้สัดส่วนพอร์ตกลายเป็น หุ้น 70% และตราสารหนี้ 30% พอร์ตนี้จะกลายเป็นพอร์ตความเสี่ยงสูงในทันที แน่นอนว่าช่วยให้นาย A ได้รับผลตอบแทนที่สูงขึ้น แต่เป็นพอร์ตที่ไม่ตรงกับความเสี่ยงของนาย A เมื่อตลาดหุ้นพลิกกลับเป็นขาลง จะทำให้พอร์ตมีความเสี่ยงที่จะเสียหายหนักขึ้น อาจทำให้นาย A รับความเสี่ยงตรงนี้ไม่ไหว

ดังนั้นการปรับพอร์ตในปีที่ตลาดหุ้นเป็นขาลง คือ นาย A ควรทำการขายตราสารหนี้ และซื้อหุ้นกลับมา และในปีที่ตลาดเป็นขาขึ้น นาย A ควรทำการขายหุ้น และซื้อตราสารหนี้ เพื่อรักษาพอร์ตให้สมดุล อยู่ในระดับความเสี่ยงปานกลางเช่นเดิม

ทำไมต้องปรับพอร์ต?

จากตัวอย่างด้านบน เพื่อนๆ จะเห็นแล้วว่าการปรับพอร์ต เป็นการลดความเสี่ยงโดยรวมของพอร์ต ไม่ให้เสี่ยงสูงเกินไป เพราะในวันที่สภาวะตลาดเปลี่ยนแปลง อาจทำให้มูลค่าพอร์ตลดลง จนส่งผลกระทบต่อเป้าหมายด้านอื่นๆ ในชีวิต เช่น สภาพคล่อง เพราะเมื่อมูลค่าของพอร์ตไม่เป็นไปตามเป้าหมาย ทำให้เราอาจจะต้องดึงเงินส่วนอื่นมาใช้แทน ซึ่งจะส่งผลต่อสภาพคล่องในอนาคต

อีก 1 เหตุผลที่นักลงทุนควรปรับพอร์ต คือ ช่วยเพิ่มโอกาสในการรับผลตอบแทนที่มากขึ้นด้วยเช่นกัน ในวันที่ตลาดเป็นขาลง เราสามารถมองหาหุ้นหรือกองทุนหุ้นที่น่าสนใจ ในราคาที่ลดต่ำลงมาได้มากขึ้น เมื่อตลาดกลับมาเป็นขาขึ้น แล้วเราได้ลงทุนในหุ้นและกองทุนที่มีคุณภาพแล้ว จะช่วยให้เรามีโอกาสได้รับผลตอบแทนที่มากขึ้น

ทำไมนักลงทุนบางคนถึงไม่อยากปรับพอร์ต?

ถ้าลองนึกภาพว่า เราลงทุนด้วยเงิน 1,000,000 บาท แบ่งเป็นหุ้น 500,000 บาท และตราสารหนี้ 500,000 บาท ในวันที่ตลาดหุ้นเป็นขาขึ้น ได้กำไรเพิ่มมา 100,000 บาท รู้ทั้งรู้ว่าเกินสัดส่วนการลงทุนที่เหมาะสม แต่เราก็ไม่อยากขายกำไรส่วนนี้ออกไปซื้อตราสารหนี้

หรือในวันที่ตลาดหุ้นเป็นขาลง ขาดทุนไป 100,000 บาท เราก็อยากลงทุนในสินทรัพย์ที่ปลอดภัยอย่างตราสารหนี้มากกว่า ไม่อยากขายออกมาเพื่อไปซื้อหุ้นในตลาดขาลงแบบนี้ ทั้งๆ ที่เป็นโอกาสที่ดีในได้เพิ่มสัดส่วนหุ้นในวันที่ราคากำลังน่าสนใจ

Source: vanguard.com

ถ้าเกิดเหตุการณ์แบบนี้ขึ้นกับเรา เราเองก็คงไม่อยากปรับพอร์ตเหมือนกัน แต่ในเมื่อเราตั้งใจจะลงทุนในระยะยาว การที่เราปรับพอร์ตให้สัดส่วนเป็นไปตามที่ตั้งใจไว้ จะช่วยให้ไปถึงเป้าหมายได้ดีกว่า จากภาพด้านบนแสดงให้เห็นการเปรียบเทียบกันระหว่างปรับพอร์ตรายปี (คอลัมน์ซ้าย) กับ ไม่ปรับพอร์ตเลย (คอลัมน์ขวา) จะเห็นว่าหากไม่ปรับพอร์ตเลย มีช่วงที่มีสัดส่วนของหุ้นสูงถึง 97% แต่สุดท้ายแล้วผลตอบแทนเฉลี่ยของพอร์ตกลับใกล้เคียงกันมากๆ อยู่ที่ 8.1% และ 8.9% ต่อปี สิ่งที่แตกต่างอีก 1 อย่างคือค่าความผันผวน เมื่อเราปรับพอร์ตให้ใกล้เคียงกับสัดส่วนที่ตั้งใจไว้ทุกปี พอร์ตเราจะมีความผันผวนที่ 9.9% ในขณะที่ถ้าไม่ปรับพอร์ตเลยจะมีความผันผวนมากกว่าอยู่ที่ 13.2%

เป็นข้อสรุปได้ว่าการปรับพอร์ตเป็นเรื่องที่สำคัญ แต่เราควรปรับเมื่อไหร่ล่ะ?

ควรปรับพอร์ตเมื่อไหร่?

- กำหนดเป็นช่วงเวลา เช่น ทุก 6 เดือน หรือ ทุก 1 ปี โดยไม่ได้สนใจว่าสัดส่วนของพอร์ตเปลี่ยนแปลงไปมากน้อยเพียงใด

- กำหนดเป็นเป้าหมายกำไรและขาดทุน เช่น จะปรับพอร์ต 1 ครั้ง เมื่อพอร์ตของเรากำไรหรือขาดทุน 10% หรือ 15%

- กำหนดทั้งช่วงเวลาและเป้าหมาย เช่น จะปรับพอร์ตทุกๆ 6 เดือน หากพอร์ตกำไรหรือขาดทุน 10% แต่เมื่อถึงเวลานั้นแล้วพอร์ตไม่ได้กำไรหรือขาดทุนตามที่ตั้งเป้าไว้ จะยังไม่ปรับพอร์ตในรอบนั้น รอรีวิวพอร์ตอีกครั้งในอีก 6 เดือนถัดไป

โดยสรุปแล้วจะเห็นว่าการปรับพอร์ตนั้นสามารถควบคุมความเสี่ยงได้ดีกว่าการไม่ปรับพอร์ตเลย ซึ่งความถี่ในการปรับพอร์ตขึ้นอยู่กับพอร์ตของนักลงทุนว่าสัดส่วนเป็นอย่างไร เมื่อเวลาผ่านไปแล้วเปลี่ยนแปลงจากที่ตั้งเป้าหมายไว้มากน้อยแค่ไหน แต่เราไม่จำเป็นต้องปรับพอร์ตทุกเดือน เพราะทุกครั้งที่มีการซื้อขาย เท่ากับเราจะต้องเสียค่าธรรมเนียมเพิ่ม ทำให้ผลตอบแทนที่ควรได้รับ ลดน้อยลงไปอีก