ภาษีที่ดินและสิ่งปลูกสร้าง: บทสรุป 10 เรื่องที่ต้องรู้สำหรับเจ้าของคอนโด และบ้าน (หลายหลัง!!)

พรบ. ภาษีที่ดินและสิ่งปลูกสร้าง กำลังจะมีผลบังคับใช้ตั้งแต่ 1 ม.ค. 63 หลายคนที่เป็นเจ้าของคอนโดมิเนียมหลายห้อง เริ่มเกิดข้อสงสัยว่าจะโดนหางเลขต้องเสียภาษีที่ดิน และสิ่งปลูกสร้างตัวนี้ด้วยหรือเปล่า แล้วถ้าต้องเสีย จะต้องจ่ายภาษีเท่าไหร่ โดยหลักการแล้วสำหรับคนที่มีบ้าน หรือคอนโดมิเนียมหลักเพียง "หลังเดียว" สำหรับใช้พักอาศัย และราคาไม่เกิน 50 ล้านบาท กฎหมายตัวนี้ไม่มีผลอะไรกับท่านเลยนะครับ ดังนั้น ไม่ต้องห่วงครับ แต่สำหรับใครที่มีบ้านหลักที่ใช้พักอาศัยแล้ว (ไม่ว่าจะราคาเท่าไหร่ก็ตาม) แต่ยังมีคอนโดมิเนียม ตึกแถว หรือที่ดินเปล่าอีก กรณีแบบนี้แหละครับที่ท่านจะต้องเสียภาษีตัวนี้ ส่วนจะโดนในกรณีไหนบ้าง และเท่าไหร่ เรามาดูกันเลยครับ

1. ใครต้องเสียภาษีนี้บ้าง?

คำตอบคือ ทุกคนที่เป็นบุคคลธรรมดาและนิติบุคคลที่เป็นเจ้าของที่ดิน หรือสิ่งปลูกสร้างครับ โดยถ้าเป็นบุคคลธรรมดาก็จะไม่มีข้อจำกัดเรื่องอายุใดๆ ทั้งสิ้นด้วย คือโดนหมดครับไม่ว่าจะอายุเท่าไหร่ก็ตาม ส่วนคำถามว่าการเป็นเจ้าของที่ดินหมายถึงอะไร ตรงนี้ตัวกฎหมายยังไม่มีเขียนไว้ชัดเจน แต่โดยหลักการกฎหมายเรื่องกรรมสิทธิ์แล้ว เราคงต้องดูในเอกสารแสดงกรรมสิทธิ์เป็นหลักครับ ซึ่งถ้าเป็นที่ดินเปล่า หรือบ้านเดี่ยวก็คือให้ดูชื่อใน "โฉนดที่ดิน" และถ้าเป็นคอนโดก็ให้ดูใน "หนังสือแสดงกรรมสิทธิ์ห้องชุด"

2. เริ่มเก็บภาษีเมื่อไร และใครเก็บ?

จะเริ่มเก็บในปี 2563 โดยในระหว่างนี้ กระทรวงมหาดไทย กระทรวงการคลัง และหน่วยงานอื่นๆ ที่เกี่ยวข้องกำลังจัดเตรียมกฎหมายรอง (เช่น กฎกระทรวง และประกาศที่เกี่ยวข้อง) รวมถึงดำเนินการในด้านอื่นๆ เพื่อเตรียมความพร้อมก่อนจัดเก็บจริง โดยรายได้จากการจัดเก็บภาษีที่ดินและสิ่งปลูกสร้างทั้งหมด จะตกเป็นขององค์กรปกครองส่วนท้องถิ่น (อปท.) เพื่อนำไปใช้ในการพัฒนาท้องถิ่น โดยไม่ต้องนำส่งเป็นรายได้แผ่นดิน หรือรายได้ของรัฐบาล (ปัจจุบัน อปท. มีรายได้ไม่เพียงพอในการพัฒนาท้องถิ่น เพราะการจัดเก็บภาษีโรงเรือนและที่ดิน และภาษีบำรุงท้องที่มีปัญหา และข้อจำกัดในหลายๆ เรื่องครับ) ทั้งนี้ หน่วยงานราชการที่จะมีหน้าที่จัดเก็บภาษีที่ดินและสิ่งปลูกสร้าง คือ เทศบาลเมือง เทศบาลนคร กรุงเทพมหานคร และเมืองพัทยาครับ

3. ทรัพย์สินประเภทไหนต้องเสียภาษี? และคิดมูลค่าอย่างไร?

หลักๆ คือที่ดินเปล่า และสิ่งปลูกสร้างเกือบทุกประเภท โดยที่ดินให้รวมถึงพื้นที่ซึ่งเป็นภูเขา หรือที่เป็นพื้นน้ำด้วย และสิ่งปลูกสร้างจะรวมถึงบ้านเดี่ยว คอนโดมิเนียม อาคาร ทาวน์โฮม ทาวน์เฮ้าส์ และสิ่งปลูกสร้างทุกประเภทอื่นๆ ที่สามารถเข้าอยู่อาศัย ใช้สอย หรือใช้เป็นพื้นที่เก็บสินค้า หรือประกอบการพาณิชยกรรม หรืออุตสาหกรรมได้ (เช่น ตึกแถว โรงงาน คลังสินค้า) สำหรับการวัดมูลค่าทรัพย์สินว่าจะต้องเสียภาษีหรือไม่นั้น โดยหลักการคือ ให้ใช้ "ราคาประเมินทุนทรัพย์" อันเดียวกับราคาประเมินเวลาเราเสียค่าธรรมเนียมจดทะเบียนสิทธิ และนิติกรรมต่างๆ ที่กรมที่ดินนั่นเอง (ซึ่งราคาประเมินเหล่านี้คือราคาประเมินของกรมธนารักษ์ กระทรวงการคลังนั่นเอง ซึ่งโดยเฉลี่ยมักจะต่ำกว่าราคาตลาดจริงประมาณ 20-30%)

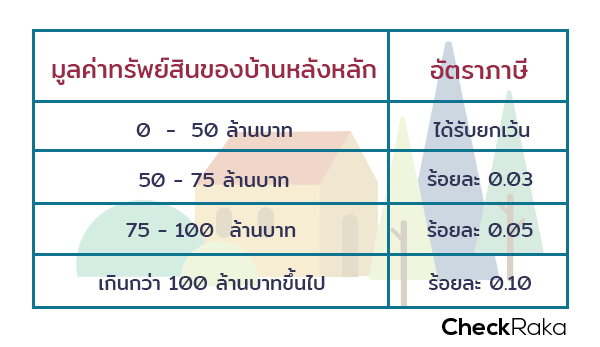

4. บ้าน หรือคอนโดที่ใช้เป็นที่พัก "หลัก" จะต้องเสียภาษีเท่าใด?

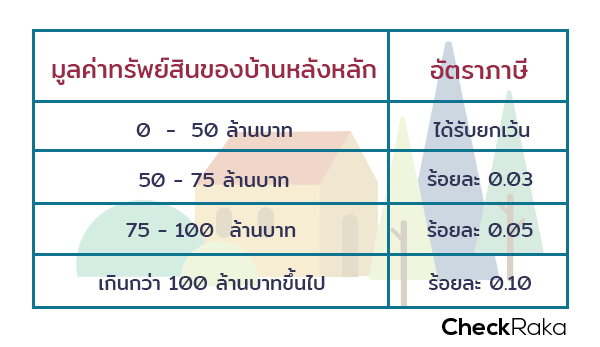

บ้านพักอาศัยหลังหลัก (ไม่ว่าจะเป็นบ้านเดี่ยว คอนโดมิเนียม ทาวน์โฮม และทาวน์เฮาส์) จะต้องเสียภาษีนี้ก็ต่อเมื่อมูลค่าบ้านนั้นเกินกว่า 50 ล้านบาท ถ้าต่ำกว่าหรือเท่ากับ 50 ล้านบาท จะไม่ต้องเสียภาษีนี้ครับ โดยจะต้องเสียในอัตราตามตารางข้างล่างครับ (โดยการคำนวณมูลค่า 50 ล้านบาทหรือมากกว่านี้ ให้ใช้ราคาประเมินของทั้งตัวบ้าน ทาวน์โฮม และทาวน์เฮ้าส์ และที่ดินแปลงซึ่งบ้านนั้นตั้งอยู่บวกกัน หรือในกรณีคอนโดมิเนียม ก็คิดตามราคาประเมินห้องชุดห้องนั้นๆ ของกรมธนารักษ์) สำหรับคำถามว่าบ้านไหนจะถือว่าเป็นบ้านพักอาศัยหลัง "หลัก" หรือหลังที่ 2, 3 หรือ 4 นั้น ตอนนี้ พรบ. ฉบับนี้ยังไม่ได้พูดถึงไว้ชัดเจน แต่มีความเป็นไปได้ว่า ถ้าบ้านหลังไหนมีชื่อท่านเป็นทั้ง "เจ้าบ้าน" หรือ "ผู้อยู่อาศัย" ในทะเบียนบ้าน และ "เจ้าของกรรมสิทธิ์" ในโฉนดที่ดินหรือหนังสือกรรมสิทธิ์ห้องชุด ก็น่าจะสันนิษฐานได้ว่าบ้านหลังนั้นคือบ้านหลังหลักของท่านนะครับ และสำหรับบ้านหลังอื่นๆ ที่มีแต่ชื่อในโฉนดว่าเป็นเจ้าของกรรมสิทธิ์ (แต่ทะเบียนบ้านว่างเปล่า หรือไม่ได้มีชื่อท่านเป็นเจ้าบ้าน) ก็น่าจะสันนิษฐานได้ว่าบ้านหลังอื่นๆ นั้นเป็นบ้านหลังที่ 2, 3 หรือ 4 ซึ่งจะต้องโดนภาษีตามข้อ 5 ข้างล่างต่อไปครับ

5. บ้านหลังที่ 2 (หรือหลังอื่นๆ เช่นหลังที่ 3, 4 หรือ 5 ที่ไม่ใช่หลัง "หลัก") จะต้องเสียภาษีเท่าใด?

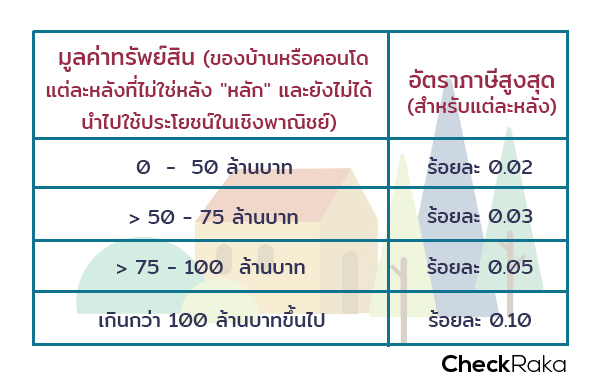

กรณีใครมีชื่อในโฉนดเป็นเจ้าของกรรมสิทธิ์บ้าน หรือที่ดินเกินกว่า 1 หลัง หรือ 1 แปลง (เช่น มีบ้านพักอาศัยหลังหลักอยู่ที่กรุงเทพฯ และมีบ้านตากอากาศอยู่ที่เขาใหญ่) หรือใครมีบ้านแล้ว แต่มีคอนโดมิเนียมอีก 1 ห้อง (เช่น มีบ้านหลักอยู่แจ้งวัฒนะ และมีคอนโดมิเนียม 1 ห้องแถวสาทรซึ่งซื้อไว้อยู่เองเป็นครั้งคราว หรือปล่อยว่างไว้ยังไม่ได้ให้เช่า) กรณีแบบนี้ บ้านที่เขาใหญ่ หรือคอนโดมิเนียมที่สาทร (ที่ยังไม่ได้เอาไปทำประโยชน์ในเชิงพาณิชย์ เช่น ปล่อยเช่า) จะถือว่าเป็นบ้านหลังที่สอง ซึ่งจะต้องโดนภาษีตามนี้ (และถ้ามีเยอะ ขนาดมีหลังที่ 3, 4 หรือ 5 พวกนี้ก็ต้องโดนหมดแบบแยกเป็นหลังๆ เลยด้วยนะครับ)

6. ตึกแถวที่ใช้ค้าขาย หรือคอนโดปล่อยเช่า และไม่ได้เป็นบ้านหลัง "หลัก" จะต้องเสียภาษีเท่าใด?

หากเรามีบ้านพักอาศัยหลังหลักแล้ว และยังมีชื่อในโฉนดที่ดินเป็นเจ้าของกรรมสิทธิ์ในอสังหาริมทรัพย์อื่นๆ ด้วย เช่น มีชื่อเป็นเจ้าของคอนโดในหนังสือแสดงกรรมสิทธิ์ห้องชุดที่ยังไม่ได้พักอาศัยเอง แต่ปล่อยเช่าได้รับค่าเช่าเดือนละ 18,000 บาท เป็นต้น หรือเป็นเจ้าของตึกแถวทำค้าขาย หรือทำธุรกิจ (ไม่ว่าจะค้าขายทั่วไป อุตสาหกรรม หรือพาณิชยกรรมประเภทใดนอกเหนือจากใช้เพื่อการเกษตรกรรม) หรือมีที่ดินใช้ทำเป็นโรงงานอุตสาหกรรม ทรัพย์สินอื่นๆ เหล่านี้จะต้องโดนภาษีในอัตราต่อไปนี้

7. ที่ดินเปล่าจะต้องเสียภาษีเท่าใด?

ในกรณีของที่ดินที่ทิ้งไว้ว่างเปล่า หรือไม่ทำประโยชน์ตามควรแก่สภาพที่ดิน ที่ดินกลุ่มนี้จะเป็นกลุ่มที่ต้องเสียภาษีในอัตราเดียวกับข้อ 6 และจะปรับเพิ่มขึ้น (Progressive Rate) ทุกๆ 3 ปีด้วย ตราบใดที่ยังทิ้งว่างไว้ไม่ทำประโยชน์ ทั้งนี้ เพื่อเป็นการกระตุ้นให้มีการใช้ประโยชน์ในที่ดิน และสิ่งปลูกสร้างให้มีประสิทธิภาพมากขึ้น (สูงสุดไม่เกิน 3%)

นอกจากนี้เรายังมีตัวอย่างจำนวนภาษีต่อปีคร่าวๆ ในแต่ละประเภทมาให้ดูด้วย รับรองเข้าใจง่าย รู้เรื่องแน่นอน >>

ต้องเสียภาษียังไง ถ้าถือคอนโดอยู่หลายห้อง หรือมีทั้งบ้านทั้งคอนโด? 8. ถ้าไม่จ่าย จะเกิดอะไรขึ้น?

ตามร่าง พรบ. ฉบับที่ทาง Checkraka เห็นนั้น ถ้าเรามีหน้าที่ต้องจ่ายภาษี แต่ถึงเวลาเราไม่จ่าย กฎหมายนี้ก็มีการกำหนดโทษไว้ด้วย คือมีทั้งต้องเสียเบี้ยปรับ เงินเพิ่ม และทำธุรกรรมทรัพย์สินแปลงนั้นๆ ไม่ได้ ดังนี้ครับ (โปรดเช็คร่าง พรบ. ฉบับล่าสุดนี้อีกครั้งนะครับว่าโทษเหล่านี้ได้เปลี่ยนไปหรือไม่)

(ก) หากมี Record ว่าไม่จ่ายภาษี หรือมีภาษีที่ดินและสิ่งปลูกสร้างค้างอยู่ จะจดทะเบียนโอนกรรมสิทธิ์ หรือนิติกรรม หรือสิทธิครอบครองในที่ดิน หรือสิ่งปลูกสร้างนั้นไม่ได้เลย

(ข) ต้องเสียเบี้ยปรับอีกเป็นจำนวนเท่ากับ 25% ของจำนวนภาษีที่ค้างชำระ (หากจ่ายช้าแต่ก่อนโดนแจ้งเตือนเป็นหนังสือ) หรือ 50% (หากจ่ายช้าแต่ก็จ่ายภายในเวลาที่กำหนดในหนังสือแจ้งเตือน) หรือ 100% (หากโดนทวงแล้วยังไม่ยอมจ่ายภายในเวลาที่กำหนดในหนังสือแจ้งเตือน) และถ้ายังไม่จ่ายต่อเนื่องมาเรื่อยๆ จะต้องโดนเงินเพิ่มอีก 1% ต่อเดือนของจำนวนภาษีที่ค้างชำระ

9. ถ้าอยู่คอนโดหรือหมู่บ้านจัดสรร ทรัพย์ส่วนกลางต้องเสียภาษีด้วยหรือไม่?

สำหรับคนที่อยู่อาศัยในคอนโดมิเนียม หรือหมู่บ้านจัดสรรนั้น ทรัพย์ส่วนกลาง (ตามกฎหมายว่าด้วยอาคารชุด) ของคอนโดนั้นๆ และที่ดินอันเป็นสาธารณูปโภค เช่น Club House หรือสวนในโครงการ (ตามกฎหมายว่าด้วยการจัดสรรที่ดิน) ที่ไม่ได้ใช้ประโยชน์ในเชิงพาณิชย์ จะได้รับยกเว้นไม่ต้องเสียภาษีนี้ (ข้อยกเว้นอื่นๆ ที่ไม่ต้องเสียภาษีนี้ ก็เช่น ที่ดินของเอกชนซึ่งใช้เพื่อสาธารณะประโยชน์)

10. มีข้อลดหย่อน หรือส่วนลดอะไรบ้าง?

มีอยู่บ้างในบางกรณี ตัวอย่างเช่น ได้รับบ้านพักอาศัยหลักมาโดยทางมรดกก่อนกฎหมายนี้ใช้บังคับและมีชื่อในทะเบียนบ้าน ก็จะได้ส่วนลดภาษี 50% ของจำนวนเต็มที่ต้องเสีย

สุดท้ายนี้ หวังว่าบทสรุป 10 ข้อนี้ จะเป็นประโยชน์สำหรับการวางแผนภาษีของพวกเรานะครับ โดยเฉพาะท่านๆ ที่มีบ้านหลังหลักแล้ว แต่มีที่ดินเปล่าอื่นๆ หรือคอนโดมิเนียมซื้อไว้ลงทุนหลายห้อง ท่านเป็นกลุ่มที่น่าจะได้รับผลกระทบจาก พรบ. ตัวนี้มากที่สุดนะครับ ขอให้โชคดี "วางแผน" และปรึกษาผู้รู้เพื่อประหยัดภาษีให้ดีนะครับ (Tax Planning) แต่อย่า "หลบ" ภาษีนะครับ (Tax Evasion) เพราะท่านอาจต้องจ่ายเพิ่มหนักกว่าเดิม!! โชคดีทุกคนครับ